если поднимут ключевую ставку что будет с долларом

Почему ЦБ резко повысил ставку и что будет с рублём — отвечают экономисты

Причины решения Центробанка

Как рассказал «Секрету» кандидат экономических наук, доцент департамента теоретической экономики Высшей школы экономики (ВШЭ) Денис Мельник, причиной повышения ключевой ставки стало ускорение инфляции. Экономист напомнил, что в последние месяцы правительство и регулятор заявляли, что инфляция находится под контролем. Однако на практике инфляционные процессы усиливаются.

«Очевидно, было принято решение попытаться за счёт воздействия на ставку сбить инфляционные ожидания и попытаться стабилизировать ситуацию с ценами. Это непрямой мотив, но это все понимают», — сказал Мельник.

«Центробанк, по-видимому, оценивает проинфляционные риски (более продолжительное ускорение цен в продовольственных товарах, а также влияние этого на инфляционные ожидания) более консервативно, поэтому и пошёл на большее повышение ставки. В данной ситуации регулятор стремится закрепить сберегательные настроения россиян и снизить вероятность кризисного потребления», — рассказал «Секрету» эксперт института «Центр развития» ВШЭ Игорь Сафонов.

С ним согласен ведущий научный сотрудник Центра изучения проблем центральных банков РАНХиГС Павел Трунин.

«Могу сказать, что Центробанк повысил ставку из-за очень быстрого роста инфляции. И повышение стало неожиданностью, потому что инфляция очень сильно ускорилась в последние месяцы. Ещё летом Центробанк ожидал инфляцию на уровне 6–6,5%. А уже на сегодняшнем заседании мы видим, что прогноз инфляции по итогам года повышен: теперь речь идёт о почти 8%», — рассказал он «Секрету».

«ЦБ РФ принял решение повысить ключевую ставку на 75 базисных пунктов, до 7,5% — выше ожиданий рынка, который прогнозировал рост ставки на 25–50 базисных пунктов. Вместе с этим, регулятор сохранил достаточно жёсткую риторику, сказав, что допускает дальнейшие повышения ставки на ближайших заседаниях», — отметил старший аналитик «Сбер Управление активами» Владислав Данилов.

Как и другие эксперты, Данилов считает, что в основе такого решения лежат повышенные инфляционные риски и инфляционные ожидания россиян. По мнению аналитика, наличие высоких инфляционных ожиданий, низкая склонность к сбережению, рост кредитования и ряд других факторов способствуют опережающему росту внутреннего спроса, что позволяет предприятиям легче переносить возросшие издержки в цену на свою продукцию.

Что будет с инфляцией

«Помимо повышения Центробанк пересмотрел прогноз по инфляции на конец 2021 года до 7,4–7,9% с 5,7–6,2% в июле. Прогноз по инфляции на конец 2022 года был сохранён на уровне 4,0–4,5%. При этом, регулятор повысил прогноз по средней ключевой ставке — до 7,5–7,7% до конца 2021 года и 7,3–8,3% в 2022 году», — отметил Данилов.

«Новый прогноз предполагает значительный пересмотр вверх прогноза средней ключевой ставки — в 2021 году она составит 5,7–5,8%, что предполагает возможность повышения ставки к концу года до 8,5%, на 2022 год — с 6–7% до 7,3–8,3%, и даже в 2023 году, по новому прогнозу Центробанка, ключевая ставка останется ещё выше долгосрочного нейтрального диапазона (5,5–6,5%). Это говорит о том, что цикл ужесточения денежно-кредитной политики Банка России ещё далёк от завершения, а снижение ставки в будущем году может происходить медленно», — рассказала «Секрету» глава отдела макроэкономического анализа финансовой группы «Финам» Ольга Беленькая.

По её мнению, решение регулятора обусловлено намерением вернуть инфляцию к 4–4,5% к концу 2022 года, несмотря на преобладание проинфляционных рисков. Как рассказала Беленькая, в Центробанке считают, что риски связаны с более быстрым расширением спроса по сравнению с возможностями наращивания выпуска, и с рекордными за 5 лет инфляционными ожиданиями.

«Центробанк полагает, что в условиях высоких инфляционных ожиданий для того, чтобы повысить привлекательность сбережений и сбалансировать рост кредитования, нужны более радикальные повышения процентных ставок по кредитам и депозитам, — и пытается добиться этого ужесточением денежно-кредитной политики. Важно, что в заявлении практически ничего не говорится о рисках снижения экономической активности из-за новых локдаунов, и они не рассматриваются теперь как дезинфляционный риск», — добавила представитель «Финама».

Прогноз по курсу рубля

«Что касается курса доллара, то есть субъективные и объективные факторы. Я не думаю, что в ближайшие несколько месяцев рубль сильно упадёт. Доллар останется в коридоре 70–80 рублей, видимо, ближе, к 80. Такой тренд сохранится, скорее всего», — заявил «Секрету» доцент департамента теоретической экономики ВШЭ Денис Мельник.

С ним согласен и его коллега по вузу. «Влияние решения Центробанка на курс рубля будет незначительным, рост стоимости российской валюты в большей степени определяется экспортной ситуацией с углеводородами на фоне роста цен на них, а также началом налогового периода», — спрогнозировал эксперт института «Центр развития» ВШЭ Игорь Сафонов.

«Наша организация уже давно говорит, что в текущей ситуации можно ожидать, скорее, укрепления рубля, чем ослабления. Другое дело, что из-за коронавируса и пандемии ситуация очень неопределённая и очень много рисков. Мировые центральные банки тоже могут повышать процентные ставки быстрее, чем прогнозировалось раньше. А это будет означать относительное уменьшение привлекательности российских активов. Могут возникнуть проблемы с экономическим ростом и это окажет давление на курс», — предположил научный сотрудник РАНХиГС Павел Трунин.

Старший аналитик «Сбер Управление активами» Владислав Данилов отметил, что жёсткое решение регулятора и тон пресс-релиза ЦБ способствовали негативной динамике и заметному росту доходностей облигаций федерального займа (ОФЗ). Решение повысить ставку на 0,75 процентного пункта уже поспособствовало укреплению рубля до примерно 70,2 рубля за доллар.

«Мы не исключаем дальнейшего укрепления рубля, однако на его динамику будут оказывать заметное влияние и другие факторы, такие как динамика цен на нефть и глобальный спрос инвесторов на рискованные активы», — сказал Данилов.

Представитель «Финама» Ольга Беленькая предположила, что в ближайшее время рубль укрепится.

«Для курса рубля в средне- и долгосрочной перспективе сегодняшнее повышение ставки и сигнал вероятного дальнейшего ужесточения денежно-кредитной политики — безусловный позитив, курс доллара может опуститься ниже 70 рублей за доллар. В условиях ожидаемой нормализации политики Федеральной резервной системы США рубль может стать одной из наиболее защищённых валют развивающихся рынков. Для ОФЗ это может означать пока скорее негативный сигнал, для акций — скорее нейтральный», — заявила она.

Что будет со вкладами, инфляцией и рублем после резкого повышения ключевой

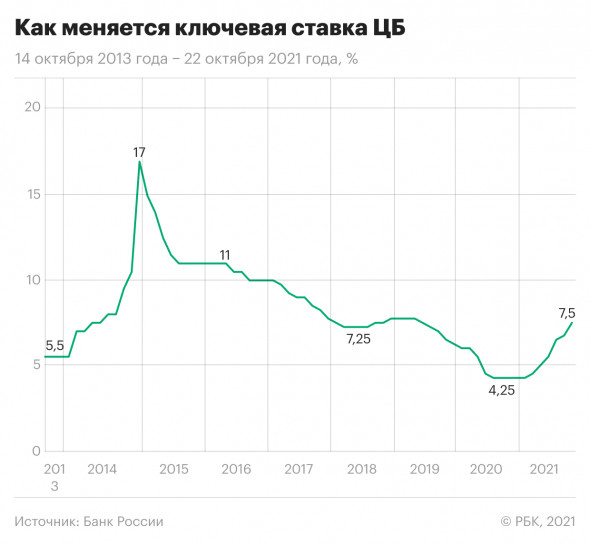

Банк России вопреки ожиданиям рынка поднял на заседании 22 октября ключевую ставку сразу на 0,75 процентного пункта (п. п.) до 7,5%. ЦБ приходится действовать столь резко, чтобы остановить разогнавшуюся инфляцию: 18 октября она достигла 7,8% в годовом выражении. Совет директоров Центробанка рассматривал даже возможность повышения ставки на 1 п. п. и не исключает такого шага на следующем заседании, отметила в ходе пресс-конференции председатель Банка России Эльвира Набиуллина.

«Ведомости» поговорили с аналитиками и экономистами о том, как будут расти ставки по вкладам, что будет с рублем, экономикой и когда инфляция достигнет пика.

Депозиты и кредиты

Решение ЦБ даст новый импульс к повышению ставок по розничным кредитам и вкладам населения. Причем ставки по вкладам будут расти активнее кредитных, говорит аналитик банка «Хоум кредит» Станислав Дужинский, это будет давить на чистую процентную маржу российских розничных банков в ближайшей перспективе. Текущее повышение самое неожиданное для всех участников рынка, после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится, отмечает управляющий директор по кредитным розничным продуктам Райффайзенбанка Андрей Спиваков. Нынешние ставки по банковским продуктам учитывали ожидаемое повышение ключевой ставки на 0,25–0,5 п. п., говорит директор казначейства банка «Санкт-Петербург» Ринат Кутуев.

Несколько банков планируют повысить ставки по вкладам – Совкомбанк, Московский кредитный банк (МКБ), Промсвязьбанк, Райффайзенбанк и «Абсолют банк», сообщили «Ведомостям» их представители. В среднем банки рассчитывают поднять ставку на 0,2–0,5 п. п.

ЦБ повысил ключевую ставку до 7,5%

Банки готовились к повышению ключевой – с начала октября ставки по вкладам повысили такие крупные банки, как ВТБ, Газпромбанк, Промсвязьбанк, Райффайзенбанк, «ФК Открытие», Россельхозбанк, а также розничные «Абсолют банк», «Зенит» и Дом.РФ. Альфа-банк, Газпромбанк, «Почта банк», Росбанк, МКБ улучшили условия по накопительным счетам.

У некоторых банков уже сейчас можно найти акционное предложение со ставкой под 8%, но пока средняя максимальная ставка по рынку все еще ниже инфляции. Индекс FRG100, который рассчитывается по ставкам розничных вкладов на сумму 100 000 руб. в 54 крупнейших банках, 24 октября достиг 5,91%. С момента роста ключевой ставки в марте этого года индекс вырос на 1,84 п. п. и достиг значения начала октября 2019 г. (5,92%). Средняя максимальная ставка по вкладам в 10 крупнейших банках, которую в результате мониторинга определяет ЦБ, в первой декаде октября составила 6,43%.

До конца года ставки по депозитам вырастут еще на 0,75 п. п., говорит главный аналитик Совкомбанка Михаил Васильев. Высокие ставки по депозитам мотивируют людей больше сберегать, отмечает он, а в результате снижается спрос на товары и услуги, цены перестают расти и, как следствие, замедляется инфляция. По депозитам физических лиц сроком до года с учетом сезонности ставки могут вырасти на 0,5–1 п. п. до конца года, ожидает Кутуев.

Повышение ставок по кредитам может привести к снижению спроса на них, говорит руководитель центра макроэкономического и регионального анализа и прогнозирования Россельхозбанка Дмитрий Тарасов: «Поэтому динамика ставок будет в значительной степени определяться банками в зависимости от динамики клиентского спроса».

Повышение ключевой ставки автоматически ретранслируется на ухудшение условий выдачи кредитов, особенно для МСП, представляющих для банков более рисковый сегмент, говорит руководитель центра инвестиционного анализа и макроэкономических исследований ЦСР Даниил Наметкин. Частично сгладит ситуацию объявленная правительством России программа ФОТ 3.0 (кредитование предприятий малого и среднего бизнеса для оплаты труда под 3% годовых), но она распространяется на ограниченный перечень отраслей. Опыт прошлого года, продолжает Наметкин, показал, что огромное количество других предпринимателей, формально не подходивших под критерии получения господдержки, также столкнутся с критичным падением выручки. Поэтому, рассуждает эксперт, можно ожидать некоторого охлаждения деловой активности в IV квартале 2021 г., в результате чего фактический рост ВВП по итогам текущего года может оказаться несколько ниже текущего прогнозного значения Банка России (+4,0–4,5%).

Инфляция и ключевая ставка

Банк России также резко повысил прогноз по инфляции на конец года – до 7,4–7,9%. В последнем, июльском, прогнозе показатель был на уровне 5,7–6,2%. В августе и особенно в сентябре инфляция была выше прогноза, в начале октября давление не снизилось, отмечала Набиуллина в ходе пресс-конференции. В сентябре цены росли из-за разовых факторов прежде всего в сельском хозяйстве, но ЦБ расценивает эту ситуацию как потенциально опасную: подорожание важных для населения товаров-маркеров (молоко, мясо, овощи) может разогнать инфляционные ожидания. Риски значимо смещены в сторону проинфляционных – к ним Набиуллина в том числе отнесла и ковидные ограничения, которые вводятся в ряде регионов с 28 октября.

Из-за нехватки комплектующих и сырья, проблем с логистикой и на рынке труда предложение не может удовлетворить растущий спрос, отметила председатель ЦБ. Но в такой ситуации, по ее словам, повышенный спрос не превратится в рост потребления, а выльется в повышение цен для тех, кто готов или вынужден платить, и недоступность подорожавших товаров для остальных.

С учетом текущей динамики цен вряд ли стоит ожидать существенного замедления инфляции до конца года, говорит член совета директоров международной аудиторско-консалтинговой сети FinExpertiza Агван Микаелян. Рост цен далеко оторвался от целевых ориентиров ЦБ. Поэтому эксперт допускает, что до конца года ставка может быть повышена до 8,5%.

Банк России может пойти на повышение ключевой ставки сразу на 1 п. п., если годовая инфляция превысит 8%, считает экономист Совкомбанка Михаил Васильев. По его прогнозу, в ближайшее время инфляция пройдет пик в 7,8% и к концу года замедлится до 7,4% в годовом выражении. К концу следующего года Совкомбанк прогнозирует возвращение инфляции к целевым 4%.

Вероятность повышения ключевой ставки до уровня 7,75–8% к концу года старший экономист аналитического управления «Открытие Research» банка «Открытие» Максим Петроневич расценивает как значительную. По его оценкам, пик инфляции может прийтись на начало 2022 г. на уровне 8,2–8,3% в годовом выражении. С тем, что ЦБ до конца года может повысить ставку еще на 0,5 п. п., согласны также Тарасов и руководитель отдела инвестиционных продуктов «Тинькофф инвестиций» Евгений Дорофеев. По прогнозу экономиста Sova Capital Артема Заигрина, цикл повышения закончится в I квартале 2022 г. на уровне 8%.

Повышения на 0,25 п. п. ждет эксперт РЭУ им. Г. В. Плеханова Денис Домащенко.

У Сбербанка пока самый оптимистичный сценарий уровня ставки к концу года – она составит 7,5%, говорит старший стратег по долговому рынку SberCIB Investment Research Игорь Рапохин. В рискованном сценарии ключевая ставка может достигнуть 8% на пике текущего цикла ужесточения монетарной политики в начале следующего года.

Доллар ниже 70

Опрошенные экономисты считают, что сейчас у рубля есть шансы укрепиться к доллару до 70 руб./$ и ниже. Один из ключевых вопросов – когда будет пройден пик в повышении ключевой ставки, говорит старший экономист «ВТБ капитала» по России и СНГ Александр Исаков. Опережающее по отношению к ожиданиям повышение ставки приближает момент прохождения этого пика и должно поддержать рубль в ближайшие месяцы. Аналитики «ВТБ капитала» ожидали укрепления рубля к доллару в I квартале 2022 г. до 68–70 руб. до решения Банка России и видят рост вероятности этого сценария с его учетом.

По оценке Васильева, рост реальной рублевой процентной ставки повышает привлекательность российских активов и ведет к притоку иностранного капитала в страну, в том числе посредством операций carry trade. Он полагает, что этот фактор будет поддерживать рубль в ближайшие месяцы и уже в ближайшие недели он может укрепиться до 69 руб./$ и 81 руб./евро.

Рубль укрепляется из-за высоких цен на экспортные товары, усиленного роста ставок и, скорее всего, до конца года доллар ослабнет до 69 руб./$, говорит главный экономист агентства «Эксперт РА» Антон Табах. Также рубль поддерживают продажи валюты экспортерами перед крупными налоговыми и дивидендными выплатами в конце октября, писали «Ведомости» 18 октября.

Но укрепление рубля нельзя назвать долгосрочным трендом, говорит Наметкин: ситуация на мировых товарных рынках стабилизируется по мере реализации отложенного спроса, а спекулятивный капитал будет фиксировать доходность и закрывать позиции на горизонте 12–18 месяцев.

Что будет с экономикой

ЦБ не менял прогноз роста российского ВВП – в этом году он, по оценкам регулятора, вырастет на 4–4,5%, в 2022–2024 гг. – на 2–3% ежегодно. При таких параметрах Банк России готов жертвовать темпами роста ради снижения инфляции и инфляционных ожиданий, несмотря на то что значительная часть прироста будет обеспечена ростом экспортных объемов нефти и газа, говорит старший экономист аналитического управления «Открытие Research» банка «Открытие» Максим Петроневич.

Длинный кредитный цикл, начавшийся в 2018 г., вносил и продолжает вносить значительный вклад в рост российской экономики, говорит Исаков. За счет роста кредитования финансовый сектор в реальном выражении рос в среднем на 9,5% в 2018–2020 гг. против среднего роста ВВП на 0,6% по экономике в целом. Ужесточение денежно-кредитной политики и переход цикла в более зрелую фазу, скорее всего, приведет к возвращению темпов роста от восстановительных в этом году к близким к средним доковидным в дальнейшем, отмечает экономист. Реальная процентная ставка, рассчитанная как ключевая минус индекс потребительских цен на полгода вперед, находится на уровне около 1,5%, по прогнозам компании, говорит Заигрин, для торможения спроса она должна быть выше 2%.

Но экономика отреагирует на решение ЦБ не раньше 2022 г., полагают эксперты. Есть риск, что в I квартале 2022 г. будет пик ставок и максимальное замедление деловой активности (эффект от повышения ставок с лета), замечает Табах, а инфляция вернется к своему нормальному поведению и резко пойдет вниз. Пока темпы кредитования показывают существенный рост в этом году – как по физическим лицам, так и по корпоративному сектору, отмечает экономист «Ренессанс капитала» Андрей Мелащенко. Более того, добавляет он, поддержание темпов экономического роста не является мандатом Центрального банка, который сохранил прогноз роста ВВП на 2021 и 2022 гг. без изменений.

Как отразится будущий подъем ставки ЦБ на курсе рубля?

Новость

Комментарий

Как отразится будущий подъем ставки ЦБ на курсе рубля? Один из наиболее частых вопросов, что получаю за последнее время.

Друзья. Тот факт, что ЦБ в ближайшее время поднимет ставку во имя борьбы с инфляцией – это уже не новость. Основной вопрос – на сколько?

Полагаю, для начала не менее, чем на 50 b.p. (до 5,5%). Рынок, впрочем, уже сегодня закладывает еще большее повышение ставки. Посмотрим.

Скажем так, 75 b.p. также не удивят.

ЦБ всем покажет – мы боремся с инфляцией и решительно показываем ей, окаянной, кузькину мать. Хотя совершенно очевидно, что природа инфляции у нас в стране носит не монетарный характер, и подъем ставки не шибко поможет в этой борьбе с инфляцией.

Ну еще ударим мы по спросу. И чего?

Теперь к влиянию на курс рубля.

Небольшое – вполне возможно.

Очень важна риторика, которая будет сопровождать подъем ставки. Скорее всего, ЦБ четко расставит приоритеты и подтвердит, что ради борьбы с инфляцией не пожалеет и «живота своего». Итогом может быть дополнительное укрепление рубля.

Значительное? А вот не думаю. 71,5 увидеть можем? Шанс есть. 71? Теоретически также возможно. Однако полагаю, что на 60-е уровни рублю все же не вернуться.

2. Сезонный фактор – уже не в пользу рубля.

3. Во всем мире доллар демонстрирует желание скорее вернуть утраченные позиции, чем еще ослабеть. Впрочем, тут все неоднозначно. Однако, по моему мнению, дальнейшее ослабление доллара не выгодно сегодня никому. Ну а если доллар пойдет укрепляться как относительно GBP, EUR, CAD, CNY, так и относительно ZAR, INR или BRL, с чего это вдруг RUB начнет жить своей особой жизнью? Очень сомневаюсь.

4. Увидим ли мы в ближайшее время дикий энтузиазм по поводу керри трейдинга? Сомневаюсь и в этом. Пока инфляция у нас не перестанет расти, не жду значительного прихода энтузиастов-инвесторов на этом поприще. Да и дальнейшие санкционные риски никто не отменял. Более того, полагаю, что риски эти в ближайшее время могут и усилиться. Встреча на высшем уровне пройдет. А вот «жгучая любовь» к России останется.

На данный момент рассматриваю три сценария:

1. Базовый. Рубль укрепится еще на 2-3%. Максимум, на 4%. То есть до 71,25-71,5. А далее – вниз, в сторону 73-74. Причина – дальнейший рост как инфляции, так и антироссийской риторики. Шанс – 50-60%.

2. Осторожно оптимистичный. Инфляция начинает замедляться. В мире продолжается RISK ON. ФРС не делает никаких жестких заявлений. Санкционное давление – умеренное. Тогда чем черт не шутит, можем допрыгать и до 69. С тем, чтобы потом, ближе к осени, все равно вновь полюбоваться 73-74 фигурой. Шанс – 10%.

2. Реалистично-циничный. В мире возрастает волатильность. Санкционное давление на РФ растет как снежный ком. Встреча лидеров ни к чему особенному и прорывному не приводит. Инфляция в РФ растет и доходит до 7%.

Тогда мне понятнее будет цифра 75-77. А к концу года, так и 78-я фигура не удивит. Вероятность – 30%.

Итог? Незначительное укрепление национальной валюты вполне вероятно. Но в дальнейшем, ближе к осени, вновь ожидаю некоторого ослабления рубля.

Уровень 69 – цифра красивая. Романтичная… Но не более того.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

ЦБ резко повысил ставку. Как это скажется на перспективах рубля

Банк России 22 октября повысил ключевую процентную ставку на 75 базисных пунктов — до 7,50%. Решение российского регулятора стало неожиданностью. Экономисты и аналитики прогнозировали повышение стоимости заимствований, однако не столь значительное: на 25 или 50 б.п. При этом ЦБ указал, что при развитии ситуации в соответствии с его базовым прогнозом допускает возможность дальнейших повышений ключевой ставки на ближайших заседаниях.

Рынок отреагировал на решение ЦБ укреплением рубля и заметным снижением индекса Московской биржи. Сразу после публикации Банк России доллар упал ниже ₽70 (это произошло впервые с июня 2020 года), курс евро опустился ниже ₽82 (первые с июля 2020-го).

Индекс Мосбиржи в 13:30 мск начал падать и за несколько минут вышел в минус, хотя до этого торговался в «зеленой зоне». Впрочем, уже к 14:06 мск рынок полностью отыграл просадку.

Рынок был не готов к повышению ставки на 75 базисных пунктов и к столь жесткому комментарию, объяснил резкое укрепление рубля главный экономист ING по России и СНГ Дмитрий Долгин.

По мнению Долгина, рубль вполне способен не только протестировать уровень ₽70 за доллар, но и закрепиться в диапазоне ₽68-70 за доллар. И это ставит под вопрос текущие ожидания по рублю, отметил он. Официальный прогноз ING на конец 2021 года в ₽73 за доллар рассчитан исходя из ожидаемого укрепления доллара на мировых рынках.

Эксперт отметил, в ближайшие один-два квартала пара доллар-рубль вполне может оставаться на уровнях около ₽70-71. При этом есть большая вероятность увидеть более крепкий рубль, чем более слабый. «Сохранение «ястребиной» позиции регулятора — это залог сохранения высокого процентного дифференциала, что будет защищать рубль от внешних угроз», — считает он.

Текущий прогноз «Локо-Инвест» по паре — ₽71-72 за доллар. «Полагаю, что пересмотр прогнозов начнется, но вряд ли они [эти уровни] будут смещены очень сильно вниз», — заключил Полевой.

Главный экономист «Альфа-банка» Наталия Орлова признает, что действия регулятора создают потенциал для более крепкого курса, чем это изначально предполагалось. «ЦБ опять показал, что готов к ужесточению денежно-кредитной политики в тот момент, когда другие центральные банки сохраняют выжидательную позицию», — пояснила она.

Однако экономист считает, что ужесточение монетарной политики в США делает потенциал укрепления достаточно ограниченным. «На каком уровне мы будем в конце года — вернемся ли мы на ₽73 или останемся на ₽71 за доллар — будет зависеть от ситуации на глобальных рынках, а не в России», — уверена Орлова.

Консенсус аналитиков по курсу рубля до решения Банка России:

Опрошенные Refinitiv аналитики в среднем ожидали, что курс доллара через месяц вырастет до ₽72,7, через три месяца составит ₽72, через год — также ₽72. Наиболее позитивный взгляд на российскую валюту у аналитиков Bank of America, которые ждут снижения курса до ₽68 в ближайшие три месяца.

Курс евро в перспективе одного месяца, по прогнозам опрошенных Refinitiv аналитиков, составит около ₽84,9, через три месяца ₽85,5, а через год будет на уровне ₽85.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Как решения ФРС США и ЦБ России о ключевой ставке повлияют на инвесторов?

Изменения ключевых ставок, которые вводят крупнейшие центральные банки, всегда оказывают непосредственное влияние на цены на мировых финансовых и товарных рынках и на курсы основных мировых валют.

Буквально в июне Банк России повышал ключевую ставку с 5% до 5,5%, а на очередном заседании, которое состоялось 23 июля, повысил ее снова — сразу на 100 базисных пунктов — до 6,5%. Причина очевидна — это резкий рост инфляции в последние месяцы. В июне 2021 года инфляция ускорилась на 6,5% по сравнению с июнем 2020 года, и, по прогнозам, в ближайшие время этот рост продолжится. Следовательно, ЦБ будет и дальше повышать ключевую ставку, вопрос только в том, какими темпами и как надолго затянется это процесс.

От повышения ставки выиграют в первую очередь вкладчики, поскольку банки будут вынуждены повысить ставки по вкладам. Этот процесс, в свою очередь, неизбежно снизит активность перетока денег с депозитов на фондовый рынок. «Бум частных инвесторов», который наблюдается в нашей стране уже несколько лет, таким образом, может если не закончиться, то замедлиться. Ведь чем дешевле деньги, тем больше их инвесторы готовы вложить в акции, и наоборот. Вместе с депозитами подорожают и кредиты, а значит, и компании, и частные инвесторы будут вынуждены больше платить по ним, что сократит их возможности торговать на бирже.

Повышение ключевой ставки положительно повлияет на рынок защитных активов, в частности облигаций. Но нужно учитывать, что компании или государство выпускают облигации под определенный процент и этот процент обычно немного выше, чем базовая ставка. Повышение Центробанком ключевой ставки приведет к тому, что старые облигации, чья доходность рассчитывалась на основании старой ставки, неминуемо подешевеют, тогда как новые выпуски обеспечат владельцу большую доходность — ставка ЦБ растет, значит, растет и процент от облигаций. Повышение ставки может снизить доходность долгосрочных облигаций, поскольку инвесторов обычно пугает неопределенность в отношении дальнейшего развития событий и они стремятся вложиться в краткосрочные активы.

Влияет повышение ключевой ставки и на стоимость акций. Если ставка повышается, то деньги дорожают, их становится меньше, инвесторы не так охотно вкладывают их в рисковые активы, предпочитая покупать защитные. При росте ставки изменяется и разница между доходностью акций и облигаций. Доходность последних становится выше, повышаются обязательства компаний по облигациям, а значит, снижается прибыль и размер предполагаемых дивидендов, что, соответственно, снижает также спрос на акции и их котировки.

Изменение ключевой ставки ФРС США

Для мировых фондовых рынков более важна денежно-кредитная политика Федеральной резервной системы (ФРС) США, в частности изменения ключевой ставки. Именно в этой стране расположены крупнейшие фондовые биржи, и действия регулятора определяют действия глобальных инвесторов, поставляющих капитал на мировые финансовые рынки. Развитые страны, в частности США, являются держателями капитала, а большинство развивающихся государств — лишь его реципиентами. Изменение ключевой ставки ФРС напрямую влияет на стоимость займов на долговых рынках, снижая или повышая спрос на заемные средства.

Решение об изменении ключевой ставки в США Федеральная резервная система принимает на своих заседаниях, которые проводятся восемь раз в год. На последнем, июньском заседании ФРС сохранила базовую ставку в размере 0—0,25% годовых. Напомним, такое низкое значение ставки было установлено еще в марте 2020 года после начала эпидемии коронавируса для поддержки экономики.

Однако 13 июля 2021 года в докладе председателя ФРС Джерома Пауэлла прозвучали первые сигналы о том, что возможно скорое повышение ключевой ставки, поскольку инфляция заметно увеличилась и, скорее всего, останется на достаточно высоком уровне и в ближайшие месяцы. Ожидалось, что такое повышение произойдет в конце 2022 года, но сейчас многие аналитики склонны утверждать, что оно случится намного раньше — уже к началу 2022 года.

Повышение ставки в США может повлечь за собой последствия, которые повлияют на все финансовые инструменты, а также на инвесторов. Например, после 17 июня, когда были оглашены итоги очередного заседания ФРС, содержащие только намеки на повышение ключевой ставки, рынки акций, в том числе российский, немедленно просели. Например, ключевой индекс Токийской фондовой биржи Nikkei снизился более чем на 3,3% из-за опасений инвесторов, вызванных новостями о возможном повышении. Кроме того, прогнозы ФРС по ставке вызвали резкое укрепление доллара, которое оказало давление на целую группу активов, включая нефть. Точная информация об изменении ключевой ставки ФРС может появиться уже этой осенью и вызвать распродажи на фондовых рынках, спровоцировав глубокую коррекцию рынка. В первую очередь от повышения ключевой ставки пострадают стартапы, закредитованные компании, то есть те, кто имеет высокую долговую нагрузку и низкомаржинальный бизнес.

Что же делать частному инвестору? Можно посоветовать, во-первых, вложиться в защитные активы, купив облигации и валюту развитых стран. Во-вторых, попробовать зафиксировать прибыль и вывести ее до предполагаемого повышения ставки, а после коррекции рынка скупить интересные активы по низкой цене. Но у этого варианта есть минус — неизвестно, когда именно произойдет эта коррекция, срок может оказаться слишком долгим. В-третьих, если удастся, можно купить акции банков, которые получают дополнительный доход от повышения ключевой ставки.

В любом случае, необходимо быть особенно осторожным и, чтобы сохранить прибыльность инвестиционного портфеля, повышать финансовую грамотность: учиться читать отчетность, изучать рейтинги эмитентов, а при необходимости — не стесняться обращаться за помощью к профессионалам рынка.

Мнение автора может не совпадать с мнением редакции