если работодатель не отчисляет деньги в пенсионный фонд что делать

Что делать, если работодатель не платит в пенсионный фонд?

Главная » Трудовое право » Что делать, если работодатель не платит в пенсионный фонд?

Что такое страховой взнос в ПФР

В России каждый работающий человек обязан уплачивать НДФЛ, а также взносы в Пенсионный фонд Российской Федерации. Как правило, самозанятые граждане вносят средства самостоятельно. За трудящихся на частных предприятиях это делает непосредственный работодатель.

Трудовые отношения возникают на основании заключенного договора. В нем отражаются основные положения, которые смогут помочь сторонам разрешить конфликт. Права сторон защищает законодательство РФ. Практика показывает, что именно работодатели нарушают права своих работников.

Федеральный закон N167 «Об обязательном пенсионном страховании в Российской Федерации» от 15 декабря 2001 года говорит о том, что каждый гражданин Российской Федерации подлежит обязательному пенсионному страхованию.

Закон устанавливает обязанность работодателя уплачивать взносы в Пенсионный фонд за своих работников. Из них формируется фонд. Далее он направляется на выплату пенсии.

Внимание! Отчисления за работника обязаны вносить следующие категории работодателей:

В России существует возможность увеличить размер будущей пенсии путем внесения дополнительных взносов в бюджет. Программа софинансирования успешно работает с 2014 года.

Обратите внимание на то, что работодатель обязан вносить страховые взносы в любом случае. Даже если сотрудник осуществляет трудовую деятельность по совместительству.

В случае нарушения права работника наниматель подлежит обязательному привлечению к ответственности.

Раньше получателем страховых взносов была федеральная налоговая служба. В 2018 году все изменилось. Теперь работодатель уплачивает взносы напрямую на реквизиты в ПФ РФ.

Размер платежа

Каждый гражданин обязан знать, сколько работодатель уплачивает за него взносов Пенсионный фонд РФ. Это необходимо для того, чтобы исключить факт нарушения со стороны начальства.

По общим правилам, любой наниматель уплачивает за каждого сотрудника 22% от заработной платы. Причем отчисления производятся не из жалованья специалиста, а из бюджета заработной платы фирмы.

Важно! Для того чтобы произвести отчисления, необходимо обратиться в территориальное подразделение федеральной налоговой службы, где получить специальный код КБК. Отчисления производятся на расчетный счет через любой банк России.

Пример расчета суммы взноса в Пенсионный фонд РФ:

Иванов И.И. получает заработную плату размером 20 000 рублей.

С нее начисляются:

Таким образом, отчисления из жалованья составят:

На руки работник получает 20 000 – 2 600 = 17 400 рублей. Обратите внимание на этот факт. Из содержания специалиста удерживается не более 13 процентов. Остальные 22% уплачивает работодатель из фонда заработной платы.

Зачастую наемники не желают уплачивать подобные суммы, так как это накладно. В таком случае они принимают на работу людей не официально, без заключения трудового договора.

В некоторых случаях работодатель принимает людей на работу официально, однако жалованье уплачивает «в конверте».

Таким образом, у граждан не формируется пенсионный бюджет. В будущем размер государственного обеспечения будет невелик, что не может порадовать пенсионера. Чтобы избежать этого, стоит заранее оговаривать с работодателем возможность официального трудоустройства и получения «белой» заработной платы.

Если наниматель отказывается уплачивать взносы в Пенсионный Фонд Российской Федерации, его можно привлечь к ответственности.

Обратите внимание на то, что размер будущей пенсии напрямую зависит от стажа и суммы содержания. Поэтому если ваш работодатель не выполняет обязательство по уплате взносов, сразу обращайтесь в надлежащие службы, например, в инспекцию по охране и защите труда.

Как влияет стаж на размер пенсии, читайте тут.

По какой причине работодатель может не перечислять взносы

Разрешенных причин, по которым работодатель может не уплачивать страховые взносы, не существует.

Учтите! Чаще наниматели отказываются предоставлять отчисления по следующим причинам:

Однако все вышеперечисленные причины, по которым наниматель не перечисляет взносы в Пенсионный фонд, незаконны. При обнаружении нарушения руководителя привлекают к дисциплинарной, административной или уголовной ответственности.

По статистическим данным каждое третье предприятие не уплачивает за своих работников взносы в Пенсионный фонд РФ. Тридцать процентов работающего населения в конце концов не получают заработанную пенсию.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Как проверить наличие отчислений

Согласно статье 432 Налогового кодекса Российской Федерации, работодатель обязан уплачивать взносы в Пенсионный Фонд не позднее пятнадцатого числа отчетного периода. Если в течение этого периода наниматель не перечислил денежные средства по указанным реквизитам, его можно привлечь к ответственности.

Специалисты советуют работникам самостоятельно узнавать, перечисляет ли работодатель положенные взносы в Пенсионный фонд. Если обнаруживается факт нарушения действующего законодательства, имеется возможность подать жалобу на руководителя в трудовую инспекцию, прокуратуру, суд.

Проверить, осуществляет ли руководитель перевод отчислений в ПФ РФ, можно несколькими способами:

Федеральный закон N167 «Об обязательном пенсионном страховании в Российской Федерации» от 15 декабря 2001 года дает возможность работнику запрашивать информацию об отчислениях в ПФ РФ. Никто не имеет права отказать гражданину в предоставлении подобных данных.

Как действовать, если отчисления отсутствуют

Запомните! Если вы обнаружили, что работодатель не производит отчисления в Пенсионный фонд РФ, стоит следовать общепринятой процедуре:

Разрешить конфликт между работником и работодателем смогут несколько государственных органов:

Жалоба для каждого органа составляется по принятой форме. Однако унифицированного образца не существует.

Но есть информация, обязательная для отражения в любом заявлении:

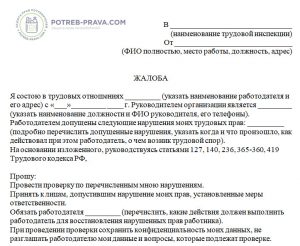

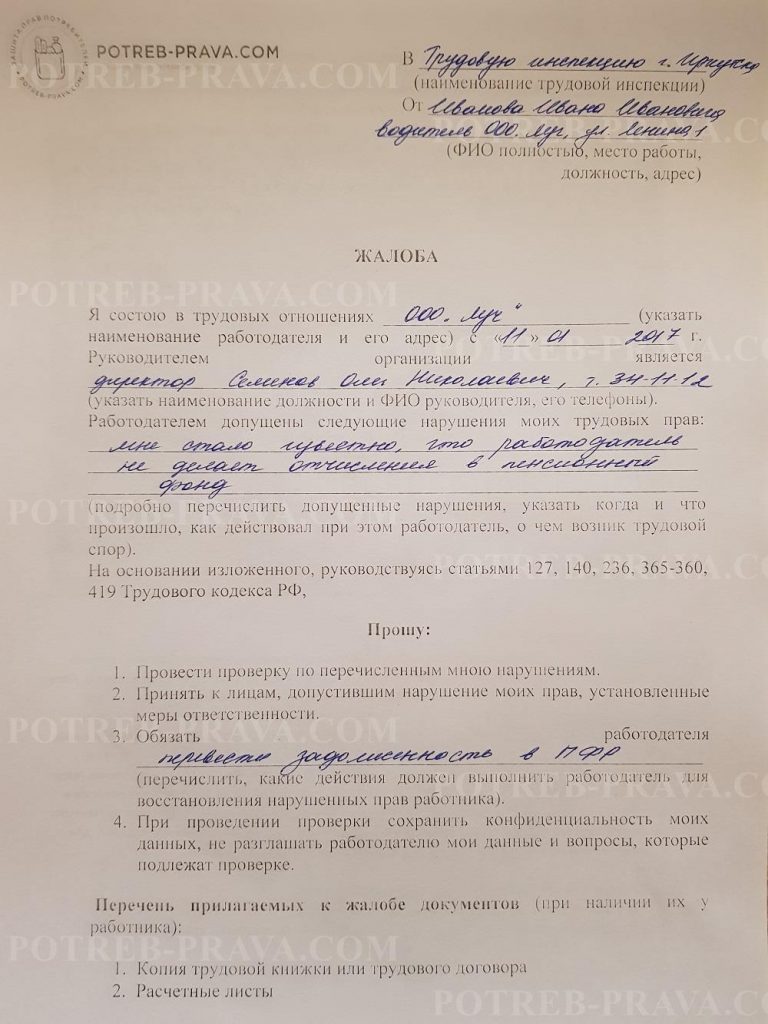

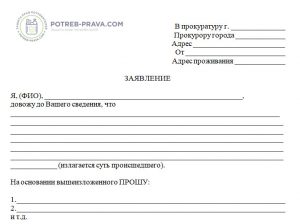

ВНИМАНИЕ! Посмотрите заполненный образец жалобы в трудовую инспекцию:

Кроме вышеуказанной информации следует обязательно отразить некоторые другие данные и предоставить некоторые бумаги, например:

Обратите внимание! Подать жалобу анонимно не получится. Подобные заявления принимают только специалисты налоговой службы и инспекции по охране и защите труда.

Прежде чем подавать жалобу в одну из вышеуказанных инстанций, стоит уточнить информацию о перечислении взносов. Вполне возможно, что в первый раз вам предоставили неверные данные.

Для этого стоит лично посетить территориальное подразделение Пенсионного фонда РФ и запросить информацию о движении средств фонда. От работодателя можно запросить копии платежных документов, свидетельствующих о перечислении средств.

Если все бумаги в порядке, направлять жалобу в трудовую инспекцию, прокуратуру, суд не имеет смысла. Это значит, что в первый раз вы получили неверную информацию. Для уточнения данных можете повторно направить запрос через месяц.

Если работодатель задерживает перечисление взносов в ПФ РФ, факт также считается нарушением. Чаще за него в отношении руководителя избирается наказание в виде штрафного взыскания.

Выплата черной заработной платы считается огромным нарушением со стороны работодателя. При наличии жалобы проводится внутреннее расследование. При обнаружении фактов нарушения руководителя привлекают к ответственности.

Если работник просто желает привлечь работодателя к ответственности, то следует обратиться в трудовую инспекцию или прокуратуру. Если сотрудник желает получить с руководителя компенсацию, стоит писать исковое заявление в суд.

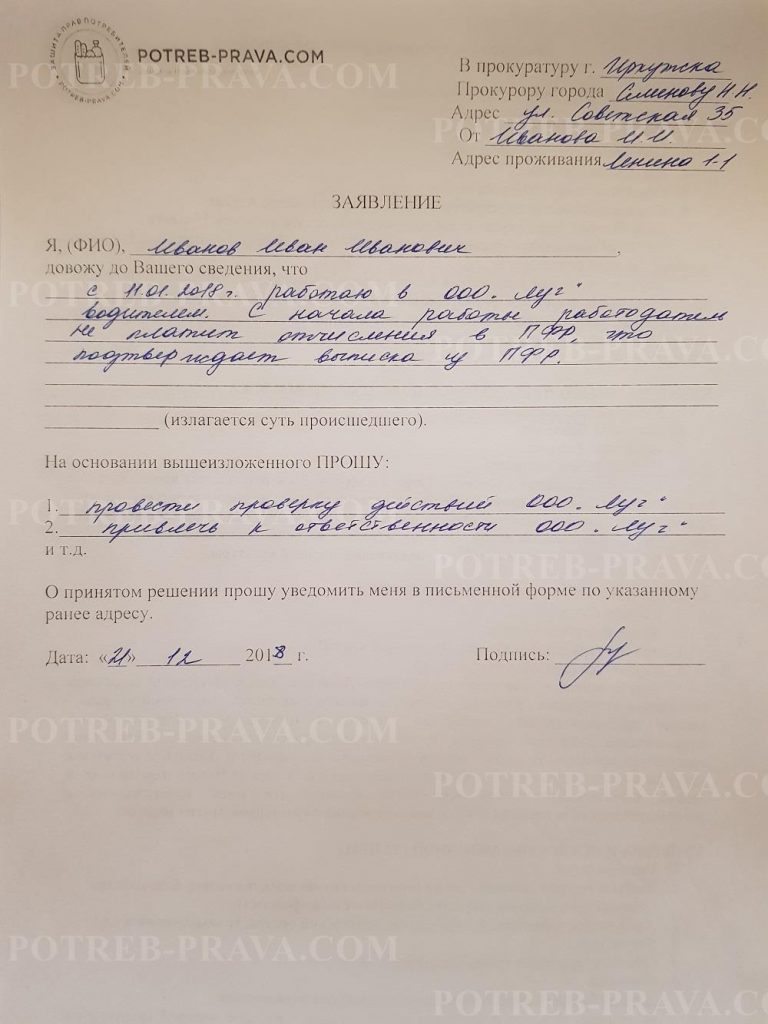

ВНИМАНИЕ! Посмотрите заполненный образец заявления в Прокуратуру на работодателя:

Посмотрите видео. Что делать, если работодатель не делает отчислений в ПФ:

Обращение к работодателю

Прежде чем обращаться в суд, рекомендуется попробовать самостоятельно разрешить конфликт. Для этого стоит поговорить с непосредственным руководителем.

Следуйте общепринятой процедуре:

Если руководитель отказывается вам представлять интересующие вас бумаги, объясните, что любой работник вправе знакомиться с документами, которые касаются уплаты пенсионных взносов.

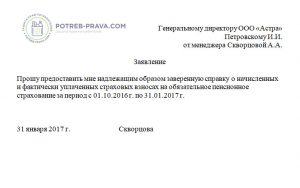

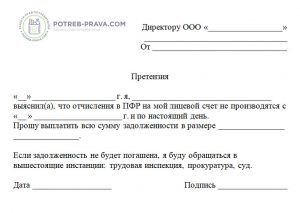

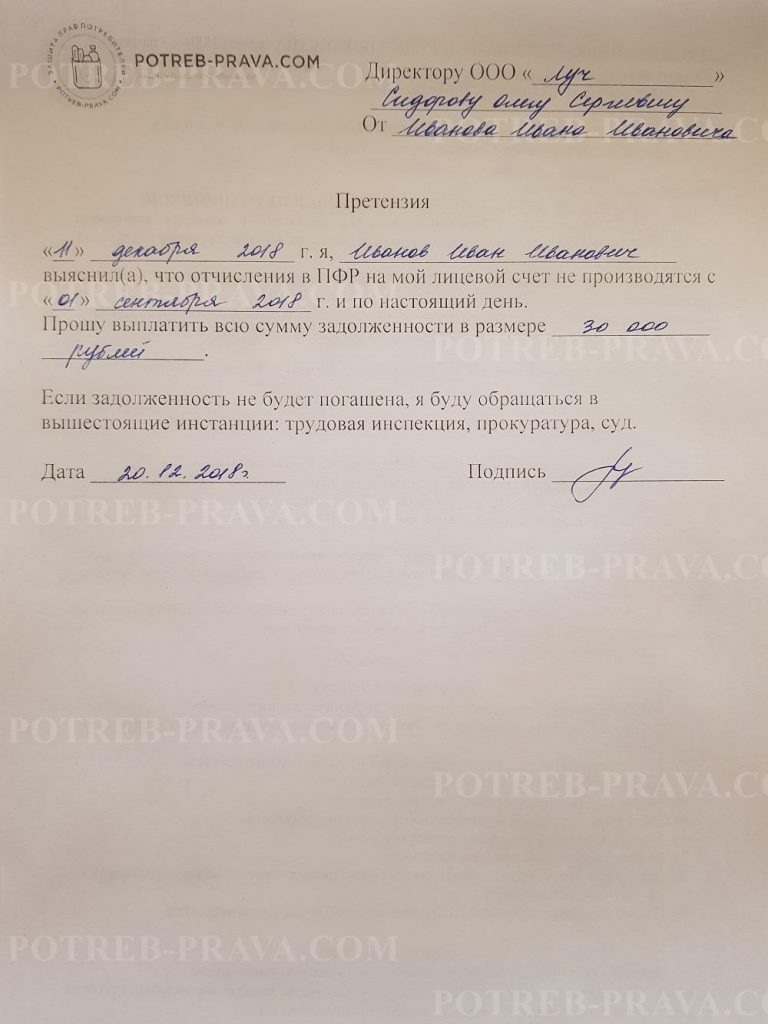

ВНИМАНИЕ! Посмотрите заполненный образец претензии к работодателю:

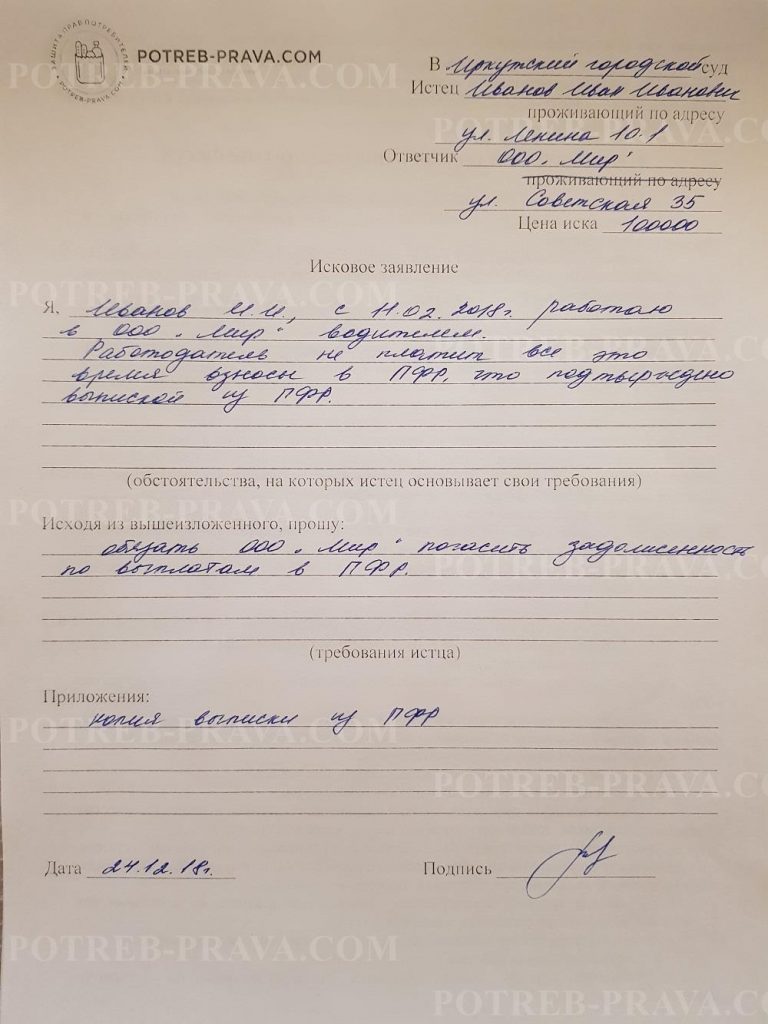

Как составить иск

Исковое заявление в суд на работодателя составляется с применением правил, описанных в статье 131 Гражданского кодекса Российской Федерации. Надо заметить, что единой утвержденной формы не существует. Однако территориальное подразделение суда вправе разрабатывать собственные образцы. Как правило, они публикуются на официальном сайте судебного органа.

Важно! В целом, любое исковое заявление составляется с учетом следующей информации:

Обратите внимание на то, что в заявлении требуется отражать точные даты, имена, фамилии, номера телефонов, суммы и так далее.

Исковое заявление подается в мировой, районный, городской суд по месту:

Если стоимость иска меньше или равна пятидесяти тысячам рублей, то он подается в мировой суд, если больше – в районный, городской.

Согласно статье 333.36 Налогового кодекса Российской Федерации, истцы, подающие заявления по вопросам, связанным с нарушением трудового законодательства, освобождены от уплаты государственной пошлины.

ВНИМАНИЕ! Посмотрите заполненный образец иска в суд на работодателя не делавшего отчисления в пенсионный фонд:

Что ждет работодателя за нарушение

За неуплату взносов в Пенсионный фонд Российской Федерации работодателя привлекают к ответственности.

Раньше за подобное нарушение в отношении руководителя избиралась следующая мера наказания:

Обратите внимание на то, что злостным неплательщиком считается работодатель, который неоднократно нарушал нормы трудового законодательства РФ.

В 2017 году отказ работодателя уплачивать пенсионные взносы приравнивается к налоговым нарушениям. Их рассматривают с применением статьи 122 Налогового кодекса Российской Федерации.

Статьи 198 и 199 Уголовного кодекса Российской Федерации также помогают избрать наказание в отношении нерадивого работодателя.

Уголовная ответственность

С десятого августа 2017 года нанимателей, неоднократно нарушающих нормы налогового и трудового права, привлекают к уголовной ответственности по статьям 198 и 199 УК РФ.

Уголовное дело может заводиться в том случае, если за последние три года работодатель не выплатил более пяти миллионов рублей.

Если долг вырос до 15 миллионов рублей, то работодателя ждет наказание в виде полумиллиона штрафа и шести лет лишения свободы.

За несвоевременное предоставление отчетности также положен штраф. Если речь идет о больших суммах, то максимальное наказание за совершение подобного правонарушения составит четыре года тюремного заключения.

Посмотрите видео. Роструд: как защитить права ребенка:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Вышли на пенсию, и выяснилось, что предприятие не перечисляло в ПФР. Что делать?

Доброго времени суток, читатель.

После пенсионной реформы в 2002 году у части пенсионеров уходящих на пенсию после 2005 года начались проблемы с Пенсионным фондом. И виной тому были недобросовестные работодатели. Работающие на предприятиях, организациях, работали официально, велись записи в трудовой книжке, работали по трудовому договору, получали официальную зарплату… А при выходе на пенсию, Пенсионный фонд отказывал включать периоды работы на предприятии в период страховой пенсии, так как предприятие не перечисляло (или частично перечисляло) страховые налоги в Пенсионный фонд.

С этой проблемой стали сталкиваться множество пенсионеров. Некоторые из них, самые принципиальные, стали обращаться в ПФР, что они «ни сном ни духом» об этом не знали. На что сотрудники ПФР отвечали, что так прописано в Федеральном законе. Они и рады были бы включить такие периоды в страховой стаж, но нет, они не могут нарушать законы. И точка.

И вот, самые активные пенсионеры начали писать свои исковые требования в мировой, районный, областной … И дошли до Конституционного суда.

Одна из таких групп, из Башкирии, граждане А.В. Докукин, А.С. Муратов и Т.В. Шестакова. Они дошли до Конституционного Суда.

Помимо них, в это же время поступили запросы по той же проблеме и от Верховного Суда РФ, Учалинского районного суда Республики Башкорстан. Основанием к рассмотрению дела явилась обнаружившаяся неопределенность в вопросе о том, соответствуют ли Конституции Российской Федерации оспариваемые заявителями нормативные положения.

Учитывая, что запросы судов и жалобы граждан касаются одного и того же предмета, Конституционный Суд Российской Федерации соединил дела по этим обращениям в одном производстве и провёл проверку.

И вот, 10 июля 2007 года Конституционный Суд РФ выдал Постановление № 9-п. Простыми словами: если пенсионер работал официально, по трудовому договору, а работодатель не делал пенсионных отчислений в ПФР за работника, или делал их не в полном объёме, то работник не может нести ответственность за действия работодателя, а потому данный период (периоды) будет включаться в страховой стаж.

Из чего можно сделать вывод: Если ПФР отказывает включать периоды работы по причине неуплаты страховых пенсионных взносов предприятием, или не полной уплаты взносов, то это будет рассматриваться как нарушение Пенсионным фондом Федерального конституционного закона от 21.07.1994 г № 1-ФКЗ (ред. от 29.07.2018) «О Конституционном Суде Российской Федерации», Статья 6:

Решения Конституционного Суда Российской Федерации обязательны на всей территории Российской Федерации для всех представительных, исполнительных и судебных органов государственной власти, органов местного самоуправления, предприятий, учреждений, организаций, должностных лиц, граждан и их объединений.

Все данные о доходах предприятий, граждан, можно запрашивать и в ФНС, в их архивах.

Как узнать, перечисляет ли за вас работодатель налоги и взносы

Какие налоги и взносы должен перечислить работодатель?

На работодателе лежит обязанность удержания и перечисления за работников налога на доходы физических лиц и взносов в несколько фондов: ПФР, ФСС, ФОМС.

Ставка НДФЛ в 2021 г. составляет от 13% до 15% в зависимости от уровня зарплаты; для нерезидентов РФ она составляет 30%. Прогрессивная ставка НДФЛ введена с 1 января 2021 г. (закон от 23.11.2020 № 372-ФЗ).

Ставки взносов в фонды следующие:

Например, если оклад по трудовому договору составляет 20 000 руб. в месяц, работодатель обязан перечислить:

20 000 х 13 % = 2 600 руб. (НДФЛ)

На руки работник получит:

Сумма взносов в фонды ежемесячно составит:

20 000 х 5,1 % = 1 020 руб. (ОМС)

20 000 х 22 % = 4 400 руб. (ПФР)

20 000 х 2,9 % = 580 руб. (ФСС)

20 000 х 0,2 % = 40 руб. («травматизм»)

Итого в месяц за работника работодатель перечислит из собственных средств 6 040 руб.

НДФЛ перечисляется в бюджет в день выплаты зарплаты (п. 4 ст. 226 НК РКФ), платежи в фонды уплачиваются до 15-го числа месяца, следующего за месяцем выплаты зарплаты.

Как и где узнать, перечислены ли налоги и взносы?

Проверить свою налоговую задолженность (в т.ч. и задолженность по НДФЛ) можно на сайте ФНС РФ в своем Личном кабинете налогоплательщика.

Для этого необходимо перейти в подраздел «Сервисы и госуслуги» и войти в «Личный кабинет для физических лиц».

В Личном кабинете отражается вся налоговая история физлица, включая сведения о доходах и НДФЛ, поданные работодателем за последние 3 года.

Для входа потребуется логин (ИНН) и пароль. Также можно войти с помощью электронной подписи.

Также проверить уплату НДФЛ можно на портале «Госуслуг», выбрав услугу «Проверка налоговых задолженностей». Проверка проводится по ИНН и фамилии физлица.

Проверить перечисление взносов в ПФР можно, сформировав выписку со своего индивидуального счета. Запросить ее можно:

Для этого в кабинетах предусмотрена услуга «Заказать справку о состоянии счета». Получить выписку можно непосредственно в кабинете или отравив ее на свой e-mail.

На портале «Госуслуги» следует запросить «Извещение о состоянии лицевого счета в ПФР».

Для получения извещения также потребуется авторизоваться на портале.

При отсутствии налогов и взносов следует сначала обратиться к работодателю за разъяснениями (возможно, работник не оформлен в штате и работает неофициально, либо бухгалтер не перечислил взносы по ошибке). В случае необходимости следует обратиться с жалобой в отделение ПФР, налоговую инспекцию или прокуратуру. В этом случае работодателю грозит штраф.

Как быть, если работодатель скрыл от налоговой и пенсионного фонда факт работы работником, рассказали представители онлайн инспекции. Смотрите подробный ответ в системе КонсультантПлюс, получив пробный доступ к системе бесплатно.

Подробнее об обязанностях работодателя по уплате налогов узнайте в нашей рубрике «Уплата налогов (взносов)».

Как самозанятому не остаться без пенсии

В отличие от индивидуальных предпринимателей, плательщики налога на профессиональных доход не обязаны платить пенсионные взносы. С одной стороны, это привлекает людей с нерегулярным доходом: если нет заработка, то и платить государству ничего не нужно. С другой стороны, это же и отталкивает. Бытует мнение, что самозанятые останутся без пенсии вообще. Но это не совсем так.

Давайте попробуем разобраться, на какую пенсию точно могут рассчитывать плательщики налога на профессиональный доход, как им заработать на нормальное пособие и какими лайфхаками воспользоваться, чтобы и самозанятым быть, и пенсию нормальную получать.

Какие пенсии есть в России

Сейчас в России есть несколько видов пенсий. Самая простая и маленькая — социальная. Ее получают инвалиды, сироты, дети, потерявшие кормильца. Социальная пенсия положена и по старости — мужчинам с 70 лет, женщинам с 65. Как говорят в Пенсионном фонде РФ, «факт оплачиваемой трудовой деятельности на выплату социальной пенсии не влияет».

Размер социальной пенсии по старости — 5 606,15 руб. в месяц.

Вы можете всю жизнь не работать официально или быть самозанятым, но всё равно получите такую пенсию.

Сейчас норма для выхода на пенсию — минимум 15 лет стажа и 30 баллов.

Вот перечень исключений — тех, кто может выйти на пенсию раньше и накопить меньше баллов.

Размер страховой пенсии зависит от количества баллов и стажа и рассчитывается для каждого конкретного человека, но он точно будет больше социальной пенсии. Узнать, сколько у вас стажа и баллов, можно с помощью портала Госуслуг.

Страховую пенсию самозанятому просто так не дадут.

Как самозанятому получить страховую пенсию

Сейчас есть два варианта, оба законные. Суть в том, что самозанятому нужно как-то накопить на своем индивидуальном пенсионном счете трудовой стаж и пенсионные баллы.

Работать и быть самозанятым одновременно

Вы можете устроиться на работу — закон не запрещает совмещать обычную трудовую деятельность и самозанятость. Если вас берут на работу официально, по трудовому договору, то вы становитесь участником обязательного пенсионного страхования.

Взносы в пенсионный фонд, которые затем «превращаются» в баллы, будет платить работодатель. Также будет начисляться и стаж.

Если вы работаете по трудовому договору, то налоги с вашей зарплаты тоже платит работодатель — это НДФЛ, 13 %. Деньги, которые вы получаете от него, не нужно проводить через приложение для самозанятых и выдавать чек — иначе система подумает, что это ваш дополнительный доход, и насчитает ещё налог.

С зарплаты налог платит работодатель. Дополнительный доход — это самозанятость, вы выписываете чеки. Пенсионные баллы и стаж копятся без вашего личного участия.

Платить самому

Это называется добровольным пенсионным страхованием — вы можете докупить себе стажа и пенсионных баллов, если хотите получать в старости страховую пенсию.

Как начать платить за будущую пенсию

Платить нужно до 31 декабря того года, который хотите использовать в пенсии. Если хотите, чтобы 2020 год засчитали как трудовой стаж, заплатить нужно до 31 декабря 2020 года.

Подайте заявление

Чтобы стать участником программы добровольного пенсионного страхования, нужно подать заявление в Пенсионный фонд:

В приложении нажимайте «Прочее», потом «ПФР» — это доступ к регистрации в добровольной программе.

Сколько нужно платить

У обычных граждан сумма добровольного взноса за год стажа зависит от МРОТ. Для самозанятых устанавливаются особые ставки — в 2020 году это 32 448 руб.

Уточнить актуальную стоимость можно в отделении ПФР или в приложении «Мой налог» — нужную сумму за год стажа сервис покажет после регистрации в программе. Платить взносы можно сразу всей суммой или разделив её на любые части. Если заплатите ниже фиксированной суммы, в стаж зачислят пропорциональный период.

Как переводить деньги

Реквизиты для квитанции на оплату можно сформировать через электронный сервис ПФР. Платить можно через приложение «Мой налог», с банковской карты.

Еще один вариант — стать ИП

Если вы платите раз в год всю фиксированную сумму за добровольное страхование пенсии, возможно, вам будет дешевле перейти на ИП. Например, на упрощенную систему налогообложения — там тоже нет проблем с бухгалтерией, а если работаете только с организациями, можно не покупать кассу и платить те же самые 6 % налога.

Но самое главное — индивидуальные предприниматели могут уменьшить налог на сумму обязательных взносов — и пенсионных, и медицинских.

Вот как это работает, на примере. Допустим, вы работаете только с юридическими лицами. Зарабатываете в пределах 100 000 в месяц. Общий годовой доход — 1,2 млн руб.

Как самозанятый вы заплатите 72 000 руб. налогов и 32 448 руб. за добровольное пенсионное страхование. Итого — 104 448 руб. за год.

Как ИП — налоги те же самые, 72 000 руб. Взносы составят — 40 874 руб. фиксированных плюс 1 % сверх 300 000 в ПФР — это ещё 9 000 руб. Итого — 49 874 руб. Но взносы идут как вычет, поэтому платим только налоги — 72 000 руб. в год.

Нельзя сказать, что быть ИП всегда выгоднее, в том числе для получения пенсии. Как минимум всё зависит от регулярности дохода. Если вы используете самозанятость как подработку, лучше оставить всё как есть и платить взносы. Или вовсе найти работу с «белой» зарплатой.

В любом случае, перед участием в добровольной пенсионной программе, всё внимательно посчитайте. Может быть, выгоднее будет стать ИП, найти обычную работу, инвестировать эти деньги или просто положить их банк.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.