карты райффайзен банка с кэшбэком в чем подвох

Кэшбэк-Карта 1,5% от «Райффайзенбанка» — в чём подвох + условия + отзывы

Сегодня про дебетовую карту с кэшбэком от известного австрийского банка «Райффайзен» знают, наверное, уже все — московские пиарщики потрудились на славу (см. видео выше). Но всё ли то правда, что обещают банкиры? Да, «Райф» родом из законопослушной и очень-очень «правильной» Европы — но… Давайте всё-таки проверим и разберёмся, как обстоят дела на самом деле.

Кэшбэк 1,5% на все покупки. Правда ли, что без условий и ограничений?

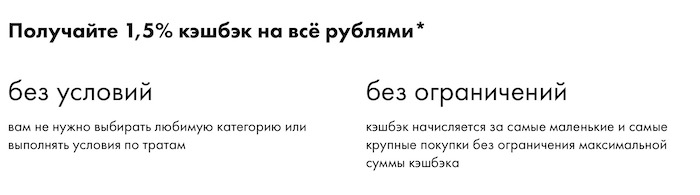

«1,5%. Кэшбэк в рублях на всё. Без условий и ограничений».

Ещё одно обещание встречает нас на официальном сайте:

«Кэшбэк 1,5% рублями со всех покупок».

Начнём со ставки в 1,5% — нет ли подвоха здесь?

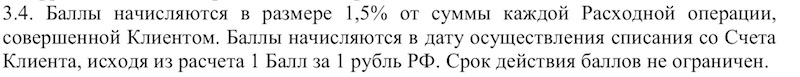

Нет, всё нормально. В пункте 3.4 Правил говорится о том, что банк, как и обещал, имеет единую ставку по кэшбэку — отдает полтора процента за все расходные операции по карточке:

Кэшбэк начисляется в реальных рублях, а не в бонусах. Кто-то наверняка увидел слово «баллы» на скриншоте и подумал — «ага, кэшбэк-то обещали в реальных рублях, а тут уже речь про баллы».

Но проблемы здесь нет. Баллы по карте кэшбэк — условные, они существуют месяц и с 5-го по 10-е число следующего месяца превращаются в реальные деньги.

Конечно, это очень удобно — бонусы есть бонусы (их надо ещё придумать, куда потратить), а деньги есть деньги.

Ещё один плюс от такой системы — вы никогда не столкнётесь с тем, что срок действия бонусов истечёт, и весь накопленный кэшбэк просто сгорит.

Кэшбэк 1,5% от «Райффайзена» начисляют не за все покупки — но это, в принципе, нормально и ожидаемо. Исключения перечислены в п. 3.1 всё тех же правил.

К счастью, на этом проблемы с кэшбэком заканчиваются. И начинается один сплошной позитив:

Нет ограничения на сумму кэшбэка в месяц. Обычно банки разрешают «заработать» по карте 3-5 тысяч рублей за расчетный период. У «Райфа» такого условия нет — так что вы можете покупать по этой карте хоть машину, хоть квартиру — и всё равно получите назад свои 1,5%. Очень круто — таких условий на рынке просто нет.

Вот выдержка из текста «на тему». Он из официального аккаунта «Райффайзенбанка» в Яндекс Дзене — но причин не верить ему нет, т.к. банк вряд ли стал бы рисковать репутацией и заниматься откровенными выдумками:

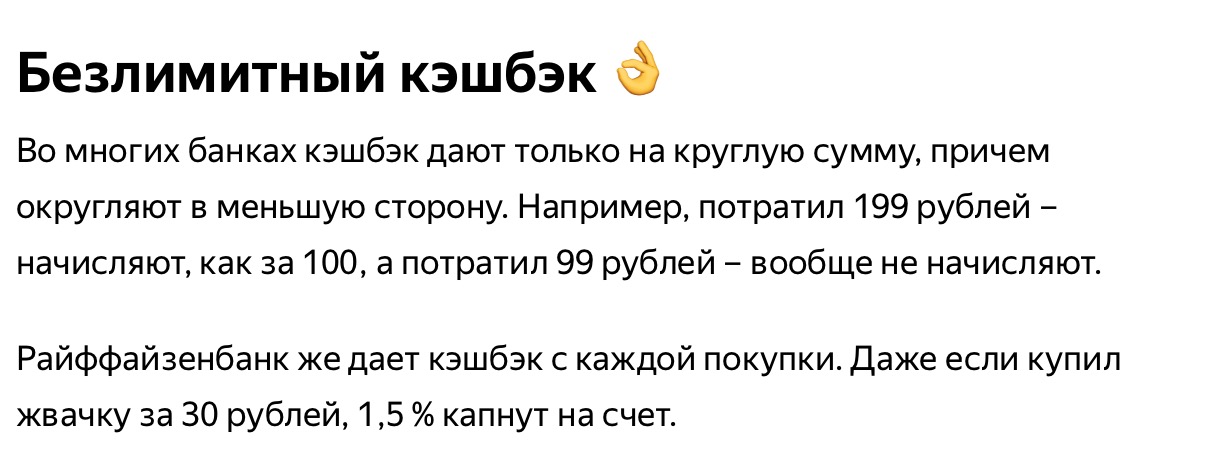

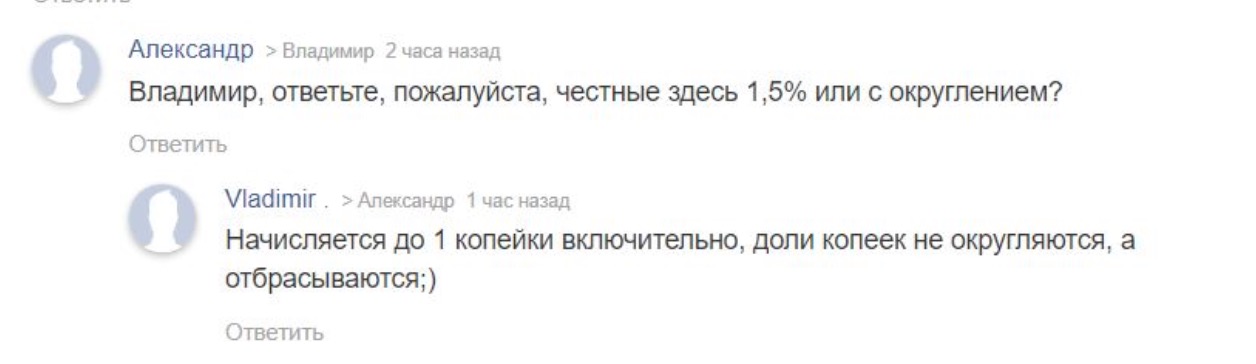

Кэшбэк начисляют без «невыгодного» округления не в вашу пользу. Мы уже привыкли, что даже кэшбэк 1% трат ведущие банки дают не за все покупки, а только за кратные 100 рублям. Например, купили вы кофе в «Макдоналдсе» за 99 рублей — и уже ничего не получите. Надо было купить ещё и печеньку приобрести, вот тогда совсем другое дело, держите ваш рубль :).

По «Кэшбэк-карте» такого нет — деньги возвращают даже за совсем уж «копеечные» траты вроде мороженого или жвачки:

Нет требований к ежемесячному обороту по карте. Последние пару лет банки-конкуренты «Райфа» часто навязывают клиентам такую схему — «вы тратите 10-30 тысяч рублей в месяц, а мы начисляем вам кэшбэк. Если не потратите — значит, ничего не получите». А ведь можно уехать, заболеть и т.п. По карте «Райффайзена» таких — действительно раздражающих! — ограничений нет.

Что в итоге по кэшбэку? Мы нашли в кэшбэк-программе «Райфа» один минус — банк не начисляет 1,5% за траты на ЖКХ и мобильную связь. Жаль — статьи расходов очень популярные. Но назвать эту проблему «смертельной» нельзя, и придираться мы не будем. Тем более, что в остальном ведь всё — просто супер:

… Теперь — давайте посмотрим на то, как карта показывает себя в других «дисциплинах». Кто знает — быть может, где-то там нас и поджидает какой-нибудь коварный подвох? :).

Переводы

В одном из рекламных роликов по ТВ «Райф» обещает бесплатные переводы по карте «Кэшбэк».

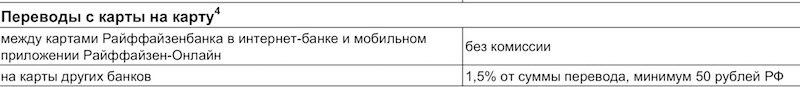

Конечно, здесь есть небольшая хитрость.

Дело в том, что переводы на карточки других банков у «Райффайзена» — как раз платные. С вас возьмут 1,5% от суммы, но не менее 50 руб.:

К счастью, это не так важно — «Райф» является участником Системы быстрых платежей. Т.е. по номеру телефона можно легко отправлять до 100 000 рублей в месяц без комиссии. Большинству пользователей, думается, будет вполне достаточно такого лимита.

Снятие наличных

К сожалению, у «Райффайзенбанка» нет возможности снимать деньги в любом банкомате России и мира без комиссии, как это умеет, например, та же карта «Тинькофф Black» (от 3 000 рублей).

Банк разрешает операции по выдаче денег без комиссии только в своих банкоматах и у банков-партнёров. В число последних входят банк Открытие, Росбанк, ЮниКредит, Газпромбанк, МКБ, Уралсиб, Россельхозбанк и др.

Если снимать наличные «на стороне», будет комиссия — 1%

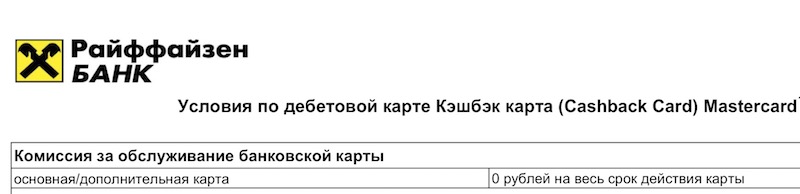

Обслуживание

«Райффайзен» заявляет для «Кэшбэк-карты» полностью бесплатное обслуживание:

Но нет ли здесь подвоха как в случае с «Мультикартой» от ВТБ, которая вроде бы тоже бесплатная, но при определённых условиях может стоить и почти 250 рублей в месяц?

Исчерпывающий ответ на этот вопрос мы находим в тарифе. И основная, и дополнительная карта всегда обслуживается бесплатно, другой информации на эту тему в документе нет. Так что здесь — без подвохов:

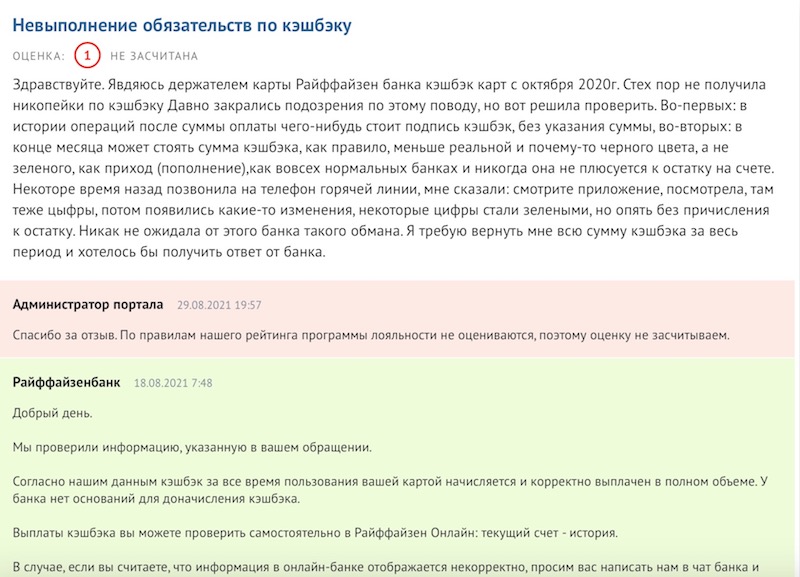

Отзывы

Ох уж эти отзывы — человек не разобрался и решил, что ему уже год не начисляют кэшбэк. Оказалось, начисляют:

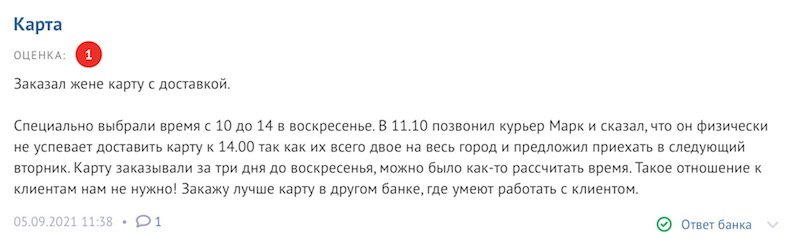

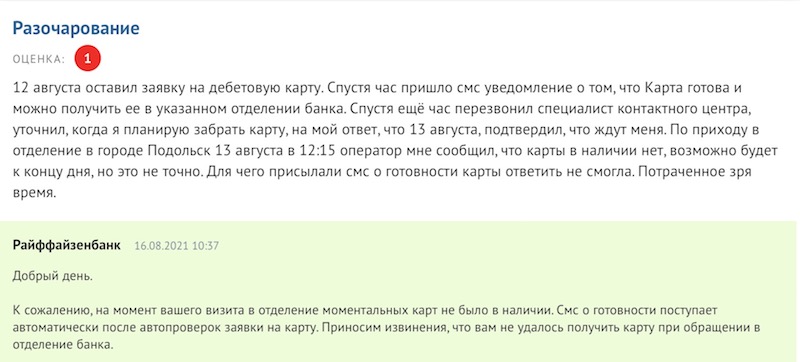

Кстати — карту-«моменталку» можно получить, даже если у вас в городе нет отделения «Райффайзенбанка». Вам вышлют её по почте или привезут курьером (для новых клиентов — услуга бесплатная). Правда, райффайзеновцам нужно немного поработать над выдачей карт в целом — процесс работает явно не идеально. Вот парочка типичных отзывов:

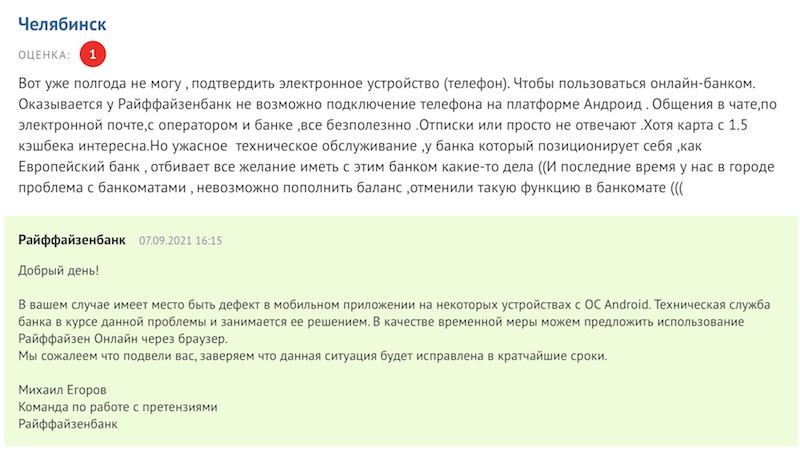

Бывают и технические сбои — например, недавно была проблема с Android-приложением, банк даже советовал пользоваться онлайн-версией через браузер:

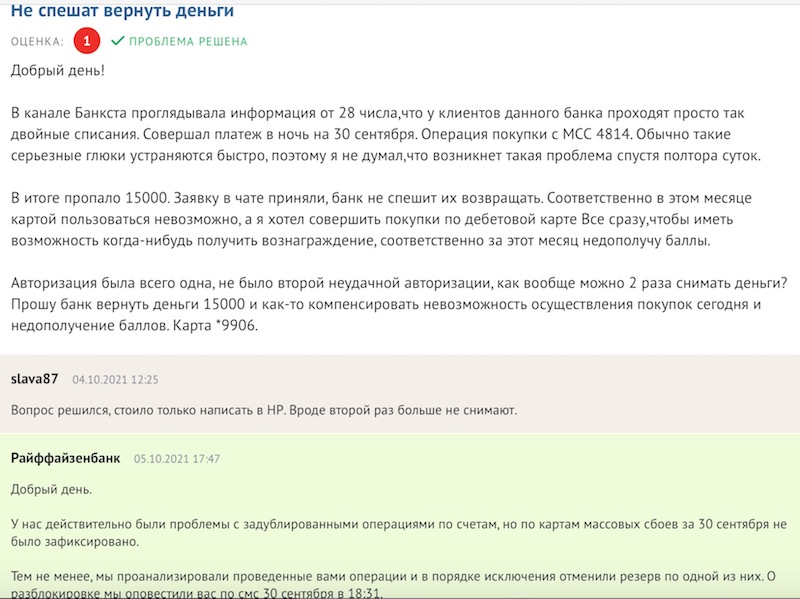

Был момент, когда пользователи жаловались на задвоение платежей:

Справедливости ради, техника время от времени сбоит «на ровном месте» и у более серьезных контор — вот недавно был 6-часовой сбой у Facebook и Whatsapp по всему миру. И ничего, исправили, все живы :).

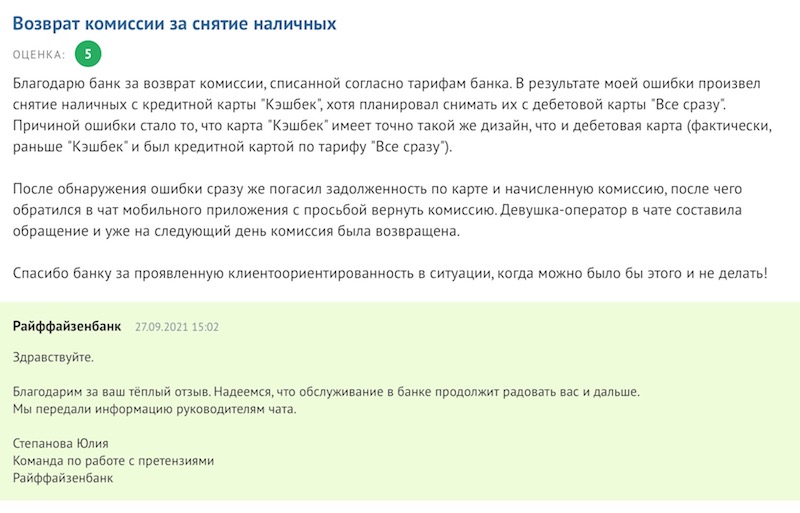

В работе с клиентами всё стандартно — как только на «Банки.ру» появляется отзыв обиженного человека, все претензии решаются мгновенно :).

В целом же большинство клиентов «Райфа» наверняка подпишутся под этим отзывом:

Заключение

Про кэшбэк. Он здесь 1,5% — это больше, чем у многих кредиток. По поводу «без условий и ограничений» — они есть, но всё в пределах разумного. «Райф» не начисляет деньги за пополнение мобильного, «коммуналку»… ну и не будет же он давать кэшбэк за переводы или покупку «лотарейки» :). Но всё это — ожидаемо, и обижаться на такое сложно.

Что действительно удивило со знаком «плюс» — так это то, что по карте возвращают деньги за все покупки — хоть за жвачку по 30 рублей, хоть за авто из салона. Получить скидку в 22 тысячи за покупку машины — кто ещё предлагает такой кэшбэк? :). Будем надеяться, что идею «Райффайзена» о по-настоящему честном кэшбэке подхватят и другие банки.

Наконец, порадовало то, что бонусная программа получилась предельно простой. Тратишь деньги — получаешь 1,5% кэшбэка. И всё! Никакой «головной боли» с дополнительными условиями, комиссиями и штрафами.

Про минусы. Больших и острых «подводных камней»-подвохов мы не обнаружили. Да, переводы вроде бы платные — но это легко обойти через СПБ. Да, наличные нельзя снимать везде без комиссии — но у «Райффайзена» хватает банков-партнеров. В остальном — всё нормально.

Разбор Банки.ру. Кешбэк на всё от Райффайзенбанка: просто, но выгодно ли?

13 Время прочтения: 8 минут

Дебетовая карта с неограниченным кешбэком 1,5% на всё от Райффайзенбанка — уникальный продукт на рынке банковских карт. Бонусы по ней начисляются практически за все покупки без привязки к категориям и обороту по карте. Разберемся, является ли фиксированный кешбэк серьезным преимуществом перед плавающим размером кешбэка по картам других банков.

Кешбэк на любые покупки без звездочек и скрытых условий — так Райффайзенбанк позиционирует свою новую карту. Как сообщается на сайте банка, результаты проведенного опроса показали, что почти треть россиян не пользуются картами с кешбэком из-за непрозрачных условий или отсутствия информации по начислению бонусов. В то время, когда многие банки предлагают клиентам программы лояльности с разными категориями, уровнями и статусами, Райффайзенбанк решил пойти от обратного и выпустил карту с максимально простыми и прозрачными правилами начисления бонусов.

Банк возвращает держателю карты 1,5% от расходов по всем категориям, за исключением тех, по которым кешбэк традиционно не начисляется: снятие наличных, денежные переводы, операции по оплате услуг ЖКХ, связи, страхование, инвестиции, погашение кредитов и т. п. Категорий с начислением повышенного кешбэка в бонусной программе не предусмотрено, зато нет и лимита на размер максимально доступного к выплате вознаграждения.

Как получить

«Кэшбэк карта» Райффайзенбанка выпускается бесплатно, комиссия за обслуживание также отсутствует.

Оформить карту можно одним из следующих способов:

Банк предлагает на выбор два способа получения карты: в отделении или курьерской доставкой, которая будет бесплатной для новых клиентов.

Выбирая второй способ получения, следует учесть серьезный нюанс, о котором на сайте банка не упоминается: карты для курьерской доставки выпускаются неименными. В «Народном рейтинге» Банки.ру держатели «Кэшбэк карт» Райффайзенбанка отмечают неудобную процедуру их активации: карты доставляются клиентам нерабочими и активируются банком в среднем в течение 1—2 дней с момента выдачи.

Чтобы заменить неименную карточку на карту с полноценным функционалом, придется оформить заявление на перевыпуск и забрать новую карту уже в отделении банка либо получить с курьером. В качестве положительного момента этой непростой процедуры можно отметить только тот факт, что кешбэк, начисленный за покупки по неименной карте, автоматически перейдет на перевыпущенную карту.

Если не считать сложностей с оформлением, в остальном это стандартная дебетовая карта на базе платежной системы Masterсard.

Комиссии и лимиты

Как говорилось выше, выпуск, обслуживание и перевыпуск карты бесплатны в течение всего срока действия, а вот за совершение некоторых других операций предусмотрена комиссия. Разберем подробно, какие комиссии и лимиты действуют по «Кэшбэк карте» Райффайзенбанка.

Снять наличные

Бесплатно снимать наличные с карты можно в терминалах и банкоматах Райффайзенбанка и банков-партнеров, а также в кассах некоторых магазинов.

Так, без комиссии снять наличные и даже пополнить карточный счет на момент выхода этого материала можно в банкоматах банка «Открытие», Газпромбанка, Росбанка, Московского Кредитного Банка и УБРиР. Через банкоматы «Уралсиба», ЮниКредит Банка, Россельхозбанка и Энерготрансбанка доступна только опция бесплатного обналичивания.

По карте установлены лимиты на снятие наличных: не более 200 тыс. рублей в день и не более 1 млн рублей в месяц.

Держателям карт платежной системы Mastercard доступен сервис «Наличные с покупкой». Расплачиваясь картой в сети супермаркетов Billa, можно снять на кассе до 5 000 рублей.

Банк стимулирует клиентов пользоваться банкоматами: условия по снятию наличных довольно выгодные по сравнению с близкими по характеристикам картами.

Комиссия / лимиты по операциям снятия наличных по «Кэшбэк карте» и конкурирующим продуктам:

Способ выдачи / Карта

«Кэшбэк карта», Райффайзенбанк

«Тинькофф Блэк», Тинькофф Банк

Бесплатно / 200 тыс. руб. в день*

Бесплатно / 500 тыс. руб. в месяц;

при превышении бесплатного лимита — 2%, мин. 90 руб.

Бесплатно / 300 тыс. руб. в день, 1,2 млн руб. в месяц

Бесплатно / 200 тыс. руб. в день

Бесплатно / 100 тыс. руб. в месяц;

при сумме операции до 3 000 руб. и при превышении бесплатного лимита — 2%, мин. 90 руб.

Бесплатно / 300 тыс. руб. в день, 1,2 млн руб. в месяц

1%, мин. 299 руб. / 300 тыс. руб. в день, 1,2 млн руб. в месяц

1%, мин. 100 руб. / 200 тыс. руб. в день

0,7%, мин. 300 руб. / 200 тыс. руб. в день

До 199 999,99 руб. — 500 руб.;

от 200 тыс. руб. — 10%

1%, мин. 100 руб. / 200 тыс. руб. в день

* Здесь и далее указан максимальный лимит выдачи наличных в день.

За другие способы выдачи наличных предусмотрена комиссия:

Пополнить карту

Если использовать для пополнения карточного счета онлайн-сервисы Райффайзенбанка, перевод с карты любого банка будет бесплатным. Без комиссии можно положить на карту деньги и через кассы Райффайзенбанка, при условии, что сумма зачисления будет больше 30 тыс. рублей. За пополнение счета на меньшую сумму банк удержит 1% от операции, минимум 100 рублей.

Комиссия по операциям пополнения «Кэшбэк карты» и конкурирующих продуктов:

«Кэшбэк карта», Райффайзенбанк

«Тинькофф Блэк», Тинькофф Банк

До 30 тыс. руб. — 1%, мин. 100 руб.;

свыше 30 тыс. руб. — бесплатно

Бесплатно с использованием карты;

до 199 999,99 руб. — 500 руб.;

от 200 тыс. руб. — бесплатно

Наличными у партнеров

До 150 000 руб. за расчетный период — бесплатно;

на часть суммы сверх 150 000 руб. с учетом пополнений вклада — 2%

Перевести с карты

Бесплатно переводить деньги с помощью онлайн-сервисов банка можно между картами Райффайзенбанка, но за переводы на карты сторонних банков взимается процент:

Комиссии за перевод по «Кэшбэк карте» и конкурирующим продуктам:

«Кэшбэк карта», Райффайзенбанк

«Тинькофф Блэк», Тинькофф Банк

Через онлайн-сервисы по номеру телефона

До 100 тыс. руб. – бесплатно, свыше — 0,5%, макс. 750 руб.

Через онлайн-сервисы по реквизитам и на карты других банков

По номеру счета в рублях — бесплатно

По реквизитам — бесплатно

Лимиты по карте

Лимиты на расходные операции по карте довольно большие, но все же имеются:

Как мы видим, тарифы по карте вполне среднерыночные. В числе преимуществ использования «Кэшбэк карты» Райффайзенбанка — бесплатные выпуск и обслуживание и широкая партнерская сеть банкоматов, в числе минусов — комиссии за пополнение счета и за снятие наличных в кассах банка.

А теперь переходим к главному блюду.

Как начисляется кешбэк

Условия начисления вознаграждения по карте предельно просты, и в этом ее «фишка»: за все покупки, не относящиеся к квазикеш-операциям (снятие наличных, переводы на другие карты, электронные кошельки, оплата услуг и т. п.), банк возвращает 1,5%. Выплачивается вознаграждение и за покупки, совершенные за границей, — сумма операции пересчитывается в российские рубли по курсу банка, действующему на дату списания средств с карточного счета.

Отслеживать размер начисленного кешбэка удобно через приложение «Райффайзен-Онлайн» в разделе «История операций»: сумма начисленных за каждую покупку баллов отображается под суммой каждой операции. При этом фактическая выплата вознаграждения производится не в дату совершения покупки, а в период с 5-го по 10-е число следующего месяца.

В некоторых случаях начисление кешбэка может быть приостановлено. Так, вознаграждение не выплачивается, если у клиента есть просроченная задолженность перед банком или имеются законодательные ограничения на распоряжение средствами (арест счетов, обращение взыскания на денежные средства и т. д.).

Фиксированный кешбэк: плюсы и минусы

Безлимитный кэшбэк на все покупки для российских банков, действительно, редкость. Например, ЮниКредит Банк заявляет о нелимитированном и настраиваемом под конкретного клиента вознаграждении по дебетовой карте «Cash&Back». Да, максимальная сумма выплат не ограничена, однако, какую бы опцию не выбрал для себя пользователь, кэшбэк не начисляется при сумме покупок по карте до 10 тыс. рублей в месяц и падает до 1% при серьезных тратах или преобладающих расходах в одной из категорий.

Из стандартных карт с ограниченны кешбэком можно назвать «Кошелек» от АТБ, по которой начисляется 7% от расходов в избранной категории и 1% от прочих трат, но сумма максимального вознаграждения ограничена 25 000 баллов в месяц.

Небольшое фиксированное вознаграждение за все покупки предлагают и другие эмитенты, при этом большинство банков строго ограничивают предельную сумму ежемесячной выплаты или привязывают ее к общему обороту средств по счету.

По карте «Твой кэшбэк» Промсвязьбанка минимальное вознаграждение за все траты, не относящиеся к категориям повышенного кэшбэка, составляет 1%, однако ежемесячный размер начислений не может превышать 3 тыс. баллов в месяц.

Кэшбэк от 3% до 11% в зависимости от уровня карты начисляет БКС Банк. В самой легкой бесплатной версии «Лайт» вознаграждение 3% можно получить по одной из категорий на выбор: «Спорт и красота», «Рестораны и развлечения», «Фастфуд», «Такси и каршеринг», «Авто». Для начисления кэшбэка надо тратить по карте не менее 5000 рублей в месяц, причем расходы по избранной категории не должны превышать половину от суммы всех покупок. Максимальный кэшбэк в месяц — 5000 рублей. В картах статусом выше ставка кэшбэка и размер максимальной выплаты больше, но вместе с ними растут и требования к ежемесячному обороту, плюс добавляется плата за обслуживание карты. В самой премиальной версии «Ультра», стоимостью 12 тыс. руб. в месяц, максимальный кэшбэк 11% также выплачивается по одной из категорий на выбор (выбора предоставляется больше), расходы по которой не должны превышать 50% от оборота по карте, но размер вознаграждения не лимитирован.

Карты с кэшбэком на все покупки есть и у банка «Солидарность». По карте UnionPay Gold начисляется кэшбэк 5%, однако в месяц можно получить не более 5 000 рублей и необходимо совершить не менее 15 покупок.

Продукты с похожими бонусными программами есть и у других банков, но их всех объединяет одно ограничение — лимит на размер ежемесячного вознаграждения.

«Кэшбэк карта» Райффайзенбанка таких лимитов не имеет, и теоретически держатель карты может рассчитывать на ежемесячный кэшбэк в неограниченном размере. Насколько же оправданно это ожидание на практике? Посчитаем.

Поскольку фиксированная ставка кэшбэка по карте Райффайзенбанка составляет 1,5%, чтобы получить хотя бы 1 500 рублей вознаграждения, надо совершить покупок на 100 тыс. рублей в месяц, а чтобы вернуть, например, 5 000 рублей (максимально возможный кэшбэк в большинстве банков), придется в месяц потратить не менее 333 тыс. рублей.

Кому подойдет

«Кэшбэк карта» Райффайзенбанка интересна двумя особенностями: отсутствием ограничений на размер вознаграждения и прозрачными условиями начисления кешбэка.

Эта карта станет хорошим выбором, если вы:

Юлия КРИВОШЕЕВА для Banki.ru

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Карта «Кэшбэк» 1,5% на всё от «Райффайзенбанка» — условия и отзывы

В статье мы разберём бонусную программу по карте Кэшбэк от «Райффайзенбанка» :

Повышенный кэшбэк на все покупки

По большинству банковских карт за траты в магазинах возвращают 0,5%-1%. По карте «Кэшбэк» от «Райффайзена» начисляют больше — кэшбэк составляет 1,5% от всех покупок.

Как подключить кэшбэк к карте

В правилах бонусной программы есть формальное требование — купить по карте что-нибудь в течение первых 180 дней с момента оформления карты. Одновременно с покупкой активируется и кэшбэк.

Что-то подсказывает, что справиться с такой «проблемой» труда не составит :).

Как всё работает?

Если в двух словах, то

Просто тратите по карте деньги — и получаете назад 1,5%.

Кэшбэк выплачивается в реальных деньгах. Формально его начисляют в баллах, но де-факто «фантики» сразу же превращаются в рубли.

Нет необходимости что-то делать дополнительно. Например, у «Совкомбанка» есть странное правило — надо заглянуть в историю и компенсировать баллами уже совершенные покупки. По карте от «Райфа» таких «лишних движений» делать не придётся.

Лимита на кэшбэк — нет. Так что купите что-то за миллион — получите возврат в 15 000 руб. без вопросов. Отличный вариант для дорогих покупок! Кстати, такое правило — редкость. Обычно банки не разрешают «заработать» больше 3-5 тысяч кэшбэка в месяц.

Баллы начисляются в т.ч. и за покупки за границей.

Невыгодного округления баллов — нет. Что это значит? Например, вы покупаете за 99 рублей кофе в «Макдоналдсе». По карте «Райфа» вы получите возврат в 1,5%. По пластику многих популярных банков — тех же «Тинькофф», «Хоум Кредит» и т.д. — не будет ничего. Почему? Они начисляют cashback только за покупки, кратные 100 руб. Так что карта от «Райффайзена» получается хоть немного, но выгоднее.

Кэшбэк приходит на следующий месяц. На это отводится до 15 рабочих дней. По факту выплаты происходят с 5 по 10 число.

Если в правилах бонусной программы что-то поменяется, банк оповестит вас за 5 дней до вступления изменений в силу.

«Без условий и ограничений» — правда ли это?

В бонусной программе «Райффайзена» действительно нет «странных» правил вроде:

Кстати, все примеры выше — абсолютно реальные. Что и говорить — заигрались банки в программы лояльности…

По карте «Кэшбэк» от «Райфа» нет никаких требований к ежемесячному обороту, количеству и сумме покупок, компенсации покупок и т.п.

Очень довольный собой банк даже придумал специальный слоган:

«Больше никаких условий и звездочек».

За что кэшбэк НЕ начисляют

Ой, что это? ЭТО ЗВЁЗДОЧКА!:

Конечно, уж совсем-совсем «без ограничений» не получилось. Условия и звёздочки тут всё-таки есть — но, справедливости ради, в «чёрном списке» находятся вполне стандартные операции:

Пополнения, снятие наличных, переводы по карте, пополнение эл. кошельков, платежи за мобильную связь, платежи по кредитам, оплата услуг, налоги, штрафы, покупка облигаций, лотерейных билетов, азартные игры (пари, ставки, казино и т.п.), переводы в страховые компании, оплата брокерских услуг, переводы в паевые фонды; операции в ломбардах; покупки в рассрочку; мошеннические операции (заработок на программе лояльности), отмена операции (отказ от товаров, услуг или работ, возвраты средств), на операции в рамках предпринимательской деятельности, клиент должен банку по другим продуктам или его счета арестованы судом, заблокированы или закрыты, участие в партнёрской программе приостановлено.

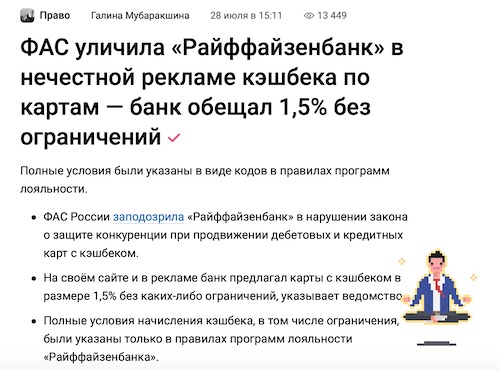

Надо сказать, что за такие «взаимоисключающие параграфы» — говорят, что кэшбэк без ограничений, а они всё-таки есть — «Райффайзенбанк» получил по шапке от Федеральной антимонопольной службы (ФАС) России:

Правда, банк уже исправился, так что сейчас вы видите честную рекламу:

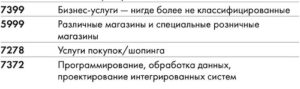

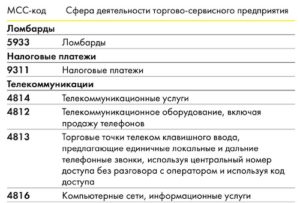

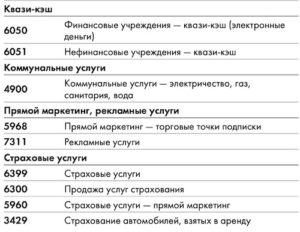

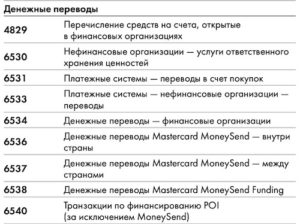

Полный список «отказных» МСС-кодов с комментариями:

За мобильную связь, налоги и ЖКХ, конечно, обидно. Но, справедливости ради, всё остальное — не так уж и критично.

Отзывы о кэшбэке по карте «Райффайзенбанка»

Отзывов о «пластике» от «Райфа» не так уж много, но они все-таки есть. Отзываются в целом позитивно:

Вы прочитали про исключения по начислению кэшбэка — и теперь знаете, что, например, смартфоны нельзя покупать в магазинах с кодом 4812 (например, в «МТС»). А автор этого отзыва не знал:

Нет, мы всё понимаем — но надо же хоть иногда проверять то, что говорят? 🙂 Или, на худой конец, подстраховаться и элементарно позвонить в техподдержку, где уточнить, начислят ли кэшбэк за дорогую покупку.

А если бы купил в каком-нибудь «М.видео» с МСС-кодом 5722, кэшбэк бы был. Надо читать правила (ну или нашу статью!), а не писать отзывы :).

Что ещё умеет карта

Конечно, при выборе «пластика» на каждый день нужно обращать внимание не только на кэшбэк, но и на ряд других параметров — стоимость обслуживания, удобство снятия наличных и т.п.

Здесь особенных «подводных камней» не наблюдается:

Сам банк тоже ничего 🙂

Конечно, похвалы заслуживает и сам «Райффайзенбанк». Российское подразделение австрийского банка уже не первый год входит в число 10 системно значимых финансовых организаций России. А летом 2020 года журнал Forbes назвал его лучшим банком России:

В марте 2020 г. «Форбс» признал «Райф» и самым надёжным банком РФ:

Так что — ваш кэшбэк в надёжных руках! :).

Заключение

Карта «Кэшбэк» — отличный вариант для тех, кто не «заморачивается»... и всё-таки хотел бы возвращать с покупок больше денег, чем обычно.

Попробуйте — в конце концов, вы ничем не рискуете. Обслуживание по карте «Кэшбэк» бесплатное, а скрытых платежей нет.