кэш в инвестициях что это такое простыми словами

Зачем нужен кэш в инвестиционном портфеле

Такая рекомендация, как правило, вызывает много вопросов и даже определенное недовольство относительно того, «почему мои деньги не работают?». Постараемся наглядно объяснить необходимость наличия кэша в составе вашего портфеля.

Денежные средства, которые есть на вашем счете, но не размещены в активах, рассчитаны на краткосрочные операции (от одного дня до нескольких недель). На рынке иногда появляются очень интересные возможности для краткосрочной торговли, доходность от которых может составить 10–30% всего за несколько дней. Но так как это достаточно редкое событие, и не всегда положение рынка позволяет вывести средства из активов портфеля, то для проведения подобных операций как раз и необходим кэш.

Так, например, в феврале 2013 года, используя стратегию отслеживания индикатора SKEW и покупки фьючерсного контракта на VIX в нужный момент, мы заработали для наших клиентов 25% в течение 3-х дней. Мы используем эту стратегию, только когда появляется соответствующий сигнал. И на тот момент это был второй сигнал в 2013 году и 6-й — за последние 2 года.

VIX — индекс волатильности, отражающий страх инвесторов по поводу динамики рыночных цен и помогающий оценить панику или излишний оптимизм фондового рынка. На случай падения рынков разумный потенциал индекса VIX выше 45, причем в короткие сроки. За всю историю индекса его среднее значение было примерно 25, а минимальное — 9–10.

Этот инвестиционный инструмент доступен нашим клиентам всего за 20 000 долларов США, с ежедневной ликвидностью, прозрачным ценообразованием и возможностью поэтапного входа и выхода из этого продукта. Однако его своевременное использование возможно лишь при наличии кэша в инвестиционный портфель, так как скорость принятия решения о покупке фьючерсных контрактов на VIX играет здесь ключевую рол

Для начала мы взяли комментарий у Николая Давыдова, инвестдиректора в фонде ITech.

Пеганов: Николай, привет. Когда для топ-менеджмента стартапа/компании разумно делать кэшаут? Есть ли какие-то общепринятые практики?

Пеганов: Понятно. А поощряете ли вы кэшаут менеджменту/инсайдерам в своих инвестициях, были ли у вас такие случаи?

Давыдов: Во многих наших сделках есть кэшаут часть.

Пеганов: А есть ли какие-то мировые стандарты, какая часть инвестиций идет на кэшаут?

In a phone conversation with co-founder and CEO Serge Faguet earlier this week, I learned that there’s no cashing out involved in this fundraising round and that every penny went straight into the fledgling company.

Потом мы решили связаться с OneTwoTrip, ведь по официальным данным:

Все $16 млн. которые были привлечены OneTwoTrip от Atomico пошли на кешаут существующим акционерам/инсайдерам, и ничего не пошло на «развитие компании, укрепление рыночных позиций, и повышение ценности компании.» Эта информация подтверждена из трех отдельных источников, включая один имеющий непосредственное отношение к сделке.

Также мы узнали, что OTT активно ищет деньги, в частности у фондов Russia Partners и Intel Capital. Кстати, практика активных кэшаутов получила относительно плохую репутацию после провала Групона, где инсайдеры постоянно окэшивались, зная про внутренние проблемы компании.

Армен Джанумов, руководитель отдела рекламы и маркетинга, на вопрос про кэшауты в OTT ответил довольно четко:

Александр, мы не комментируем слухи.

Поэтому мы связались с представителем фонда Atomico:

We’re planning to write about cash-outs in russian startups, and I’d love if you could add something to the topic.

Could you collaborate?

Косвенно комментарий Погоса можно понять, как подтверждение кэшаута: primary инвестиции = деньги идут в компанию на развитие. secondary = деньги идут инсайдерам (=кэшаут).

Оптимальный размер денежных средств в портфеле

В свое время я начинал писать статью по этой крайне важной теме, а именно об оптимальном размере денежных средств на счету (под денежными средствами я понимаю непосредственно денежные средства, а также короткие надежные облигации и для простоты в дальнейшем все это я буду просто кэшем). К этой статье я написал вступление, в котором рассказывал о том, что одной из причин отставания ряда стоимостных инвесторов в последние годы, помимо множества прочих факторов, являлась их склонность к накоплению избыточного кэша.

Сейчас, после того как прошла (а возможно не прошла, а только в процессе) мощная эпидемиологическая распродажа их действия уже не выглядят ошибочными. Значит ли это, что они были правы и в портфеле всегда должна быть значительная доля кэша, чтобы иметь возможность им воспользоваться в такие периоды?

Чтобы детально разобраться в этом вопросе рассмотрим все плюсы и минусы кэша.

Плюсы кэша в портфеле

У кэша есть определенные плюсы:

Минусы кэша в портфеле

Также у кэша есть и ряд минусов:

Ниже о каждом из плюсов и минусов подробнее.

Опциональность кэша

Главная плюс в наличие кэша – увеличение опциональности портфеля или попросту появление возможности купить активы в случае падения. Представьте себе это сладкое чувство — все вокруг рушится и падает, а вы выступаете провайдером ликвидности последнего уровня для всех этих псевдо-инвесторов, которые в последние годы выкладывали стейтменты с заоблачной доходностью, которую получили просто за счет покупки самого популярного и левереджа.

Кто теперь что-то делал неправильно, а Дональд Трамп!?

Если же отбросить эмоции, то во время хорошей коррекции зачастую можно найти бумаги, которые имеют потенциал роста в 5-10 (и более) раз на горизонте нескольких лет. Если в этот момент иметь смелость, кэш и вложиться в такие бумаги, то можно круто поменять свою жизнь к лучшему.

Хорошее настроение и крепкий сон

Второй значимый плюс кэша для некоторых людей – это более крепкий сон. Наличие живых денег на счету снимает стресс, придает ясность мышлению, увеличивает рациональность в принятии инвестиционных решений и вообще имеет слабые свойства панацеи от всех болезней и печалей.

К этому надо добавить, что если без наличия достаточного количества кэша на счетах вы плохо спите или испытываете нервозность, то все аргументы против его наличия на счетах теряют смысл. Все плюсы и дополнительная доходность нахождения на 100% в активах не перевесят тех ошибок которые вы совершите, если не сможете себя контролировать и для контроля вам надо, чтобы на счету был кэш.

Но даже в этом случае я рекомендую прочитать о минусах кэша и определить для себя ту сумму, которая будет достаточна для сохранения духа в любых ситуациях, а обо всем, что ее превышает подумать отдельно.

Упущенная доходность

Главный же минус кэша – упущенная выгода от более быстрого прироста капитала в других инструментах. Предположим худшее, а именно, что вы не находите очевидных идей и единственная ваша альтернатива – просто вложиться в широкий рынок. Далее проведем рассуждения для американского и российского рынков.

Рынок США

В США за последние 100 лет в среднем акции компаний большой капитализации давали доходность в 10.0% гг (голубая линия), а кэш 3.4% гг (зеленая линия). Разница в 6.6% гг.

При такой доходности ваш капитал удваиваться примерно раз в 11 лет без учета налогов (если вы просто купите индекс и не будете его продавать, то для вас они будут актуальны только в части дивидендов до момента продажи). Или, другими словами, на горизонте 11 лет должно произойти минимум одно падение рынка на 50%, вы должны в этот момент использовать кэш для покупки акций, после чего рынок должен полностью восстановиться – в этом случае вы ничего не потеряете от наличия кэша в портфеле. Не заработаете, а лишь не потеряете.

Но это было в прошлом, а очевидно, что сейчас рынок дорог и значит наличие кэша оправдано? На первый взгляд такое мнение верно – ведь чем дороже рынок, тем более вероятно его падение? Но здесь в расчете появляется еще один фактор – низкая доходность кэша сегодня.

На сегодня P/E S&P500 составляет

21x, то есть доходность одной условной акции S&P500 = 4.8% (понятно, что с учетом пандемии в этом году показатель будет ниже, но для целей расчета долгосрочной доходности это не важно, т.к. за год-другой прибыль восстановится). Доходность же кэша (treasury bills) составляет 0.2% гг. Разница составляет 4.6% гг. При такой доходности капитал удваивается примерно раз в 15 лет.

Рынок в России

Теперь поговорим о российском рынке. У нас нет исторических данных за 100 лет, поэтому просто оценим картину на сегодня — P/E индекса РТС = 5.2х, то есть доходность по прибыли 19.2%, а в это же время кэш (короткие ОФЗ) приносит всего порядка 5.7% гг. Разница получается 14.5% гг. Даже если считать, что половина этой разницы будет миллеризирована и сеченизирована, то даже в этом случае разница будет выше 7% гг. А далее смотри рассуждения выше.

Насколько часты бывают падения рынка на 50% и более с последующим быстрым восстановлением

Опять возьмем данные из США, просто потому, что их легче всего достать. Картина получается следующая:

За 100-летнюю историю было всего 2 случая когда рынок упал на 50% — в время Великой Депрессии и в 2008 году. То есть происходит такое событие примерно раз в 50 лет и, чтобы оправдать наличие кэша на счету разница доходностей между кэшем и рынком акций должна быть всего 1.4% гг., что гораздо меньше того, что есть на самом деле.

При этом, во Время Великой Депрессии покупка бумаг при падении на 50% вас не спасла бы, так как восстановление до уровне перед Великой Депрессией заняло не 10 лет, а 20. Так что ситуация еще хуже.

То есть вы должны сделать ставку на событие, которое происходит крайне редко и к тому же произошло сравнительно недавно – всего 12 лет назад.

2008 год привел к полному изменению сознания для большинства инвесторов, которые его пережили (а у этой когорты сейчас максимум средств под управлением). Все запомнили, что cash is king и внедрили соответствующие поправки в практики риск менеджмента. Из состояния недооценки вероятности большого кризиса они перешли в состояние переоценки этой вероятности. А 2020 этот страх усугубит еще сильнее.

Заметьте как после 2008 стало много экспертов по макроэкономике (посмотрите, сколько места в письмах инвесторов занимает этот вопрос, а не вопросы, связанные с индивидуальными компаниями). Спор идет о действиях центральных банков, о развале Еврозоны и Евросоюза, об устойчивости роста в Китае, о действиях Федерального Резерва и тому подобным захватывающим вопросам на которые практически невозможно ответить правильно.

В этой ситуации есть и фундаментальное противоречие – когда все ждут еще одного огромного медвежьего рынка (я опираюсь на различных фондов инвесторов, в которых они постоянно рассуждают о том насколько переоценен рынок и как он скоро должен упасть) и держат много кэша, то пророчество не может сбыться именно из-за этого – рынки сильно и надолго не упадут, если все готовятся к падению и начнут его быстро выкупать.

Большое количество кэша, лежащее под паром в ожидании кризиса – одна из причин, почему в самых крупных индексах акций не было значимого медвежьего рынка в последние годы. В сочетании с QE Infinity и использование лучших практик MMT сегодня, я лично не ожидаю, что и распродажа в этом году затянется надолго.

Вот, например, график с активами в Money Market Funds сейчас в США – по сути это кэш. Количество пороха на исторических максимумах.

Вывод следующий – единственный вариант когда наличие кэша позволит вам использовать его себе во благо и сгенерировать альфу, это если вы сможете сформировать этот буфер в достаточной близи от большой глобальной распродажи.

Я использовал 50% падение для иллюстрации. Можно взять любой другой критерий, например, насколько часто бывает 20% падение с последующим восстановлением и сравнить эту частоту со сроком в течение которого упущенная выгода составит 25% (125%*80%=100%).

Хорошие бумаги

Размер упущенной выгоды будет еще выше, если вы не просто инвестируете в рынок, а составляете портфель таким образом, чтобы иметь доходность выше рыночной.

Дополнительные 3-5% гг. к доходности не потребуют очень большого труда. Для этого можно также купить те же акции из которых состоит индекс и исключить из их списка откровенно дорогие и раздутые. Например, вместо Netflix купить больше Диснея, а вместо ВТБ больше Сбербанка.

Опыт гуру

Несколько слов об инвесторах, которые держат на счету много кэша и это не мешает им консистентно показывать отличные результаты. Таких немного и навскидку я могу вспомнить лишь двух гуру, которые постоянно держат много держали много кэша на счету:

Может быть вы можете вспомнить еще кого-то?

При этом, поздний Баффетт так поступает из-за того, что у него огромный капитал и его сложно использовать полностью, а также из-за регуляторных требований которые предъявляются к страховой части его организации.

Кларман же действительно известен, что держит много кэша, но и в его случае я не уверен, что доходность не была бы выше, если бы он не сидел на таком количестве кэша.

Также многие инвесторы используют различные арбитражные стратегии и покупки облигаций, но это не является аналогом кэша, т.к. у этих стратегий более высокие доходности, зачастую не сильно отличающиеся от долгосрочных доходностей рынка акций. Плюс, эти стратегии лучше работали в прошлом, когда в них было меньше конкуренции и ставки были выше. Также это работает если вы как Баффетт будете использовать float (в случае Баффетта средства страховых компаний под управлением) для таких историй, который все равно нельзя было размещать в акции по причинам как регуляторным, так и здравого смысла (разная дюрация инструментов).

Если рынок все-таки упадет – хватит ли духу действовать?

У вас есть кэш на счетах, и вы предполагаете, что сможете ввести его в оборот где-то в районе дна рынка. Иначе зачем его там держать?

Но смею вас заверить, на основе собственного опыта, наблюдения и общения с рядом инвесторов, что скорее всего у вас не хватит духу воспользоваться возможностью в полной мере. Вы будете постоянно сомневаться и искать лучший момент для входа. Все упало на 30% — уже пора или подождать пока упадет на 50%? Вложитесь и вспомните фразу – я думал это дно, как вдруг снизу постучали. Не вложитесь и рынок уйдет вверх, а вы останетесь со своим кэшем сожалеть об упущенной возможности.

Так работает рынок в 99% случаев!

В общем либо вы введете свой засадный полк в бой слишком рано и его уничтожат, либо пропустите возможность вообще ввести его в бой и он будет отдыхать до следующей войны.

И даже в идеальной ситуации использования всего кэша около самого дна, вы все равно вряд ли сможете компенсировать упущенную прибыль за время пока он лежал под паром.

Падение рынка – это риск или нет?

Главный долгосрочный риск инвесторов – это не падение рынков, а их рост и переоценка акций на более высоких уровнях, которые не позволят заработать существенную долгосрочную доходность.

Поясню — предположим, что такая распродажа случилась, когда вы полностью в бумагах. Стоит радоваться, так как это все равно принесет вам хорошую доходность на длительном горизонте!

Способ №1 — если у вы принадлежите к большинству людей и у вас есть доход кроме рынка, то вы можете купить акции дешевле чем раньше.

Способ №2 — если в портфеле у вас есть акции, которые платят дивиденды или вы владеете компаниями, которые выкупают свои акции с рынка, то вы получите ощутимую прибыль от падения в момент реинвестирования дивидендов и при выкупе акций компаниями, так как при выкупе по более низкой оценке ожидаемая доходность ваших вложений будет выше.

Плюс еще сумма обоих способов.

Таким образом, действительно рациональный инвестор с длительным горизонтом всегда предпочтет более низкие цены на активы более высоким, так как когда цены низкие, то стать богатым легче. Высокие цены на активы– враг накоплению богатства.

Представьте, что завтра рынок взял и открылся на 60% ниже чем закрылся вчера без всякой веской причины (той которая надолго или навсегда убьет способность бизнеса зарабатывать деньги для акционеров – вроде новой октябрьской революции). Посмотрим как это повлияет на вашу портфель на примере Сбербанка. Сейчас Сбербанк стоит чуть больше 5 прибылей, а будет стоить 2 прибыли.

Итак, пусть вы были полностью в бумагах в момент распродажи. Кэша нет, так что купить еще акций Сбербанка не на что. Плохо? По факту не совсем.

Сбербанк платит дивиденды и до падения они составляли

10% гг (здесь и далее я округляю) или 50% от Чистой Прибыли. Значит теперь вы можете на них приобрести акции Сбербанка и эти новые акции будут вам платить дивиденды по 25% гг от стоимости покупки. Плюс еще 50% чистой прибыли банк направляет на развитие и дивиденды будут расти вместе с бизнесом. В таком замечательном развитии событий в долгосрочной перспективе вы будете гораздо богаче чем в сценарии, когда распродажи бы не было. Для анализа возьмем портфель из 1000 акций в первый год и два сценария – в первом из которых падения не было и второй в котором акции упали на 60% в начале второго года. Предполагаем, что прибыль не растет, а все дивиденды реинвестируются (с учетом НДФЛ в 13%). Вот как тогда будет выглядеть оценка портфеля, количество акций в нем и дивидендный доход на графиках по годам:

Выводы очевидны – в сценарии с падением инвестору будет гораздо лучше. И это без учета того, что часть Чистой Прибыли остается в компании и реинвестируется и, что дивиденды будут расти. Выводы от этого никак не изменятся.

Хедж от роста рынка

В описанном выше заключено еще одно преимущество нахождения на 100% в инвестициях – это частично хеджирует вас от риска, того, что рынок вырастет, станет дорогим и будет оставаться на таких уровнях продолжительное время (что является одним из основных рисков для долгосрочного инвестора).

Как добиться опциональности без кэша

Мне известны три метода добиться плюсов наличия кэша в портфеле без его физического наличия: хеджирование от падений, балансировка длинных позиций короткими и ребалансировка портфеля из длинных позиций. Первый из этих методов, скорее всего, приведет к меньшей долгосрочной доходности, второй может вас обанкротить, а третий при правильном использовании увеличит вашу доходность. В общем первый и второй методы работают лишь в руках профессионалов со соответствующей специализацией (вроде Талеба или Чаноса) и о них я как-нибудь напишу отдельно, а вот о третьем методе поговорю сейчас.

Смысл метода ребалансировки портфеля — воспользоваться рыночной волатильностью и возможностями которые она предоставляет. Если предположить, что корреляции между акциями не равны 1 (т.е. все акции в портфеле не падают и не растут одновременно на один и тот же процент), то наиболее прибыльный путь накопления богатства – это иметь в арсенале много более-менее одинаковых по качеству и потенциальной доходности идей распределенных по странам, географиям и индивидуальным компаниям и регулярно пользоваться неидеальной корреляцией для активной ребалансировки портфеля.

Когда акции хорошо растут в одной части портфеля (страна, отрасль), а в другой части падают, то это отличная возможность активно передислоцировать капитал в перепроданные бумаги. Денег для этого много не нужно – только готовность и наличие системы.

Покажу как это работает на примере портфеля из двух бумаг (Альфа и Омега) с одинаковым весом в портфеле и потенциалом роста. Далее цены на одну бумагу падают сильнее чем на вторую, проводим ребалансировку портфеля и целевая оценка портфеля увеличивается.

Если вы правильно оценили бумаги, то вы действительно увеличите свою будущую доходность, несмотря на кратковременное падение.

Также я бы хотел еще раз отметить, что времена, когда падает все, вроде событий 2008 года случаются исключительно редко, а что-то похожее было в Великую Депрессию. В 70-ые годы ряд индустрий чувствовали себя отлично – нефть и газ, прочее сырье, золото, некоторые отдельные компании и пр. Как и в текущий момент случай коронавирусной распродажи — что-то упало с начало года на 20%, что-то на 80%, а некоторые позиции выросли: золотодобытчики, уран.

Если у вас нет ограничений по доступу к различного рода бумагам и разным рынкам, то такого рода действия можно совершать хоть ежедневно, при условии, что корреляция между бумагами меньше 1, как оно обычно бывает большую часть времени.

Со стороны даже может показаться, что это трейдинг или маркет тайминг, но это не так. Это не более чем реакция на переоценку рынком фундаментального отношения риска к награде и соответственное изменение размера и состава ставок.

Моя личная позиция

Как вы могли понять я лично стараюсь не держать кэш на счету и быть полностью на 100% в бумагах, но без левереджа. При этом, я не боюсь ребалансировать портфель в зависимости от ситуации и бывают времена, обычно волатильные когда делаю это очень часто.

Несколько примеров из моей практики:

Заключение или сколько должно быть кэша и в каких ситуациях

Остается последний вопрос – что делать, если не получается найти хотя бы умеренно хорошие идеи в достаточном количестве, а рынок настолько дорого, что разница между доходностью кэша и рынка минимальна (скажем 2%)? Стоит ли в этом случае держать кэш? Мое мнение — да, в этом случае стоит. Это лучше, чем сделать что-то глупое и их получить в результате перманентную потерю капитала и вероятность, что вы дождетесь хорошей возможности вложить эти деньги без потери существенной упущенной прибыли крайне высока.

Оптимальный размер денежных средств в портфеле by Vladislav

Cash flow (кэш флоу) — что это и как он рассчитывается

Cash flow или денежный поток компании относится к разряду важнейших показателей, которое показывает перспективы развития компании. В этой статье мы подробно рассмотрим кэш флоу, поговорим о том, как он рассчитывается и какой бывает.

1. Что такое Cash flow простыми словами

Для определения результативности работы компании кэш флоу может дать множество полезных данных для инвесторов. Наиболее часто используется такой простой показатель, как «чистый денежный поток»:

Положительное значение NCF означает, что дела компании идут неплохо: есть свободные деньги, а значит бизнес работает в плюс.

Известный инвестор Уоррен Баффет считает показатель Cash Flow одним из ключевых при оценке акций компании.

2. Показатель FCFF (Free Cash Flow to the Firm)

Показатель «Free Cash Flow to the Firm» (FCFF) дословно переводится «свободный денежный поток фирмы» — это денежный поток за вычетом налогов и чистых инвестиций в основной и оборотный капитал.

Денежный поток можно рассчитывать по следующим видам цен:

Поскольку деньги обесцениваются каждый год, то и денежный поток сегодня не такой платёжеспособный как завтра. Чтобы внести поправки в будущую стоимость денег применяют коэффициент дисконтирования кэш флоу:

3. Кэш флоу операционной, инвестиционной и финансовой деятельности

Прямой и косвенный отчеты:

Отчёт о движении денежных средств (Cash Flow Statement) делится на три составляющие:

На основании этого можно переписать формула чистого денежного потока в следующем виде:

1 Операционная — это поток прибыли и расходов от ключевого направления фирмы.

Что входит в операционные деятельность:

2 Инвестиционная — это деньги, полученные от ценных бумаг, а также затраты на инвестиции.

Что входит в поступления:

Что входит в отток:

3 Финансовая — это все крупные денежные операции (кредиты, дивиденды, выкуп акций). Можно классифицировать на основе следующих параметров:

В поступление входит прибыль от эмиссии акций или иных выпусков ценных бумаг (облигаций, векселей, закладных, займов).

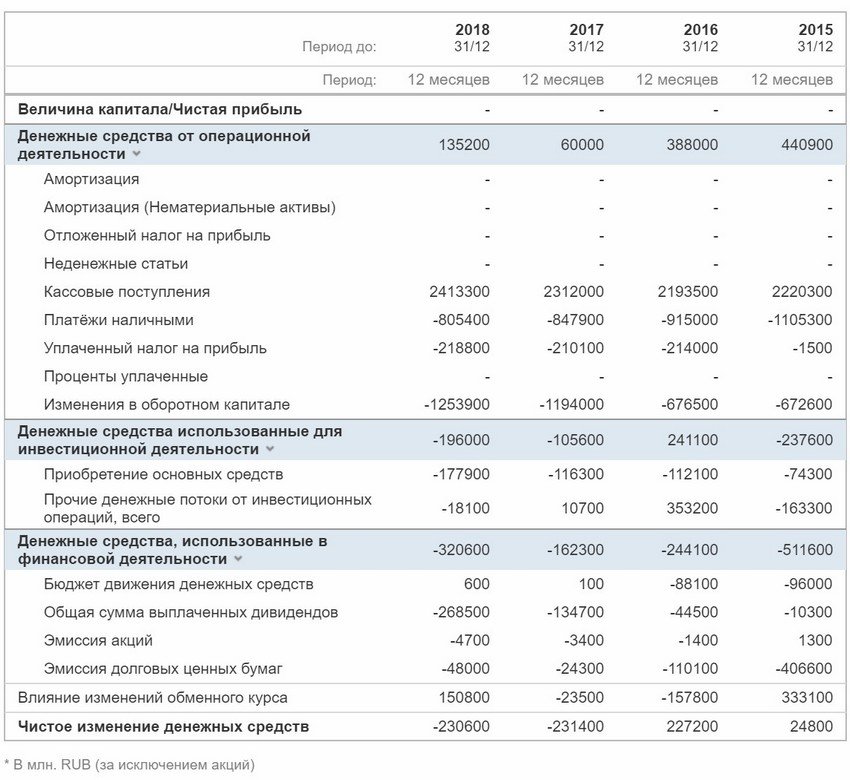

Пример отчёта Cash Flow Сбербанка по годам:

4. Что оказывает влияние на Cash flow

Существует внешние и внутренние факторы, которые оказывают конечное влияние на результаты подсчетов кэш флоу.

5. Недостатки или критика показателя Cash Flow

Cash Flow является очень хорошим показателем для оценки эффективности бизнеса. Но есть и недостатки.

Например, если у компании есть большой чистый положительный денежный поток, то это говорит о том, что она просто не знает как эффективно распорядиться этими деньгами. Раздавать их в качестве дивидендов с одной стороны хорошо для акционеров, но плохо для дальнейшего развития. Ведь эти деньги можно направить на какие-то улучшения. Например, тот же выкуп акций с биржи может повысить курс.

С другой стороны, отрицательное значение также не всегда говорит, что дела идут плохо. Компания могла инвестировать крупные деньги в расширение и модернизацию своей деятельности. В обозримом будущем эти вложения могут принести крупные прибыли. А ведь это и есть главная цель каждого бизнеса.

Поэтому при оценке кэш флоу нужно смотреть и на саму деятельность компании: какие действия предпринимает текущее руководство, какие прогнозы по прибыли и прочие экономические показатели.

Смотрите также видео «Управленческий учет отчет Cash Flow»: