ккт что это в налоговой

Регистрация ККТ в налоговой: пошаговая инструкция — 2021

Организации и ИП, осуществляющие расчеты, обязаны применять контрольно-кассовую технику (ККТ). Это требование пункта 1 ст. 5 Закона от 22.05.2003 № 54-ФЗ о ККТ. Однако использовать технику можно только после ее регистрации в ИФНС. Пошаговую инструкцию о том, как осуществить процедуру регистрации ККТ в 2021 году, мы предлагаем в нашей статье.

Заявление на регистрацию ККТ

Согласно пункту 4 ст. 7 Закона от 03.07.2016 № 290-ФЗ, с 01.02.2017 передача данных в ФНС производится в электронной форме через оператора фискальных данных, кроме случая, когда ККТ используется в недоступных для сетей связи местностях. Поэтому в первую очередь необходимо заключить договор с оператором фискальных данных.

Шаг первый: заполнение заявления на регистрацию ККТ.

Подать заявление можно двумя способами:

Электронный способ подачи заявления более удобен, но, чтобы им воспользоваться, необходимо иметь усиленную квалифицированную электронную подпись. Данный порядок установлен п. 5 приложения к Приказу ФНС РФ от 29.05.2017 № ММВ-7-20/483@ и п. 10 ст. 4.2 Закона от 22.05.2003 № 54-ФЗ.

Если вы решили подать заявление на бумаге, нужно заполнить форму, утвержденную приложением № 1 к Приказу ФНС РФ от 29.05.2017 № ММВ-7-20/484@ (форма 1110061). Правила ее составления приведены в приложении № 5 к указанному приказу. Согласно правилам необходимо учесть, что:

Не нужно заполнять поля:

ОГРН/ОГРНИП, если компания является иностранным юрлицом (п. 2 порядка);

Если пользователь планирует использовать одну ККТ в составе нескольких автоматических устройств для расчетов, то необходимо заполнить раздел 2.1 формы заявления.

Обратите внимание: если компания регистрирует онлайн-аппарат по месту нахождения обособленного подразделения, то нужно учесть особенности заявления на регистрацию кассы. Так, в поле «КПП» в верхней части каждой страницы заявления указывается КПП обособленного подразделения. Заявление в этом случае подписывается руководителем обособленного подразделения.

ОФД для регистрации ККТ

Для работы с онлайн-ККТ компания должна заключить договор с оператором фискальных данных (ОФД). Список операторов есть на сайте ФНС по адресу: https://www.nalog.ru/rn77/related_activities/registries/fiscaloperators/.

При этом выбрать оператора и заключить с ним договор нужно прежде обращения в налоговую в целях регистрации ККТ.

В законе № 54-ФЗ под ОФД понимается организация, созданная в соответствии с законодательством РФ, находящаяся на территории нашей страны и получившая разрешение на обработку фискальных данных.

Обмен данными будет происходить по установленным протоколам и в рамках заключенного договора между пользователем ККТ и оператором фискальных данных. Федеральный закон № 54-ФЗ устанавливает требования к ним. Отметим, что оператором может быть, например, банк, оператор электронного документооборота или телекоммуникационная компания. При этом такие компании могут формировать пакетные предложения, субсидировать покупку и обслуживание кассовых аппаратов своих клиентов или предлагать широкий спектр дополнительных услуг.

Предприниматели самостоятельно отдают предпочтение тому или иному оператору. Сроки заключения договора законом не предусмотрены, однако стоит отметить, что без такого договора ККТ не зарегистрируется.

Регистрационный номер ККТ

Не позднее следующего рабочего дня после получения заявления ИФНС выдает пользователю регистрационный номер ККТ, необходимый для формирования отчета о регистрации кассовой техники.

Шаг второй: получить регистрационный номер.

Обратите внимание: если заявление было подано через кабинет ККТ на сайте ведомства, то регистрационный номер отобразится там же.

Отчет о регистрации ККТ

В течение следующего дня после получения регистрационного номера пользователь должен сформировать отчет о регистрации ККТ.

Шаг третий: сформировать и отправить отчет о регистрации ККТ.

Для формирования отчета в фискальный накопитель нужно внести следующую информацию:

Отчет нужно направить в ИФНС через кабинет ККТ, оператора фискальных данных или передать в бумажном виде.

Карточка регистрации ККТ

В течение 10 рабочих дней со дня получения заявления фискалы должны направить организации карточку по форме, утвержденной Приказом ФНС РФ от 29.05.2017 № ММВ-7-20/484@.

Шаг четвертый: получить карточку регистрации ККТ.

Обратите внимание: до получения карточки пробивать чеки нельзя.

Порядок получения карточки зависит от того, каким способом пользователь направил в налоговую заявление (форма 1110061). Если документ предоставлен в электронном виде, то карточку направят через личный кабинет или через оператора фискальных данных.

Чтобы получить карточку в бумажном виде, нужно подать соответствующее заявление в произвольной форме. Фискалы выдадут документ в течение 5 рабочих дней после получения заявления.

Регистрация ККТ в ОФД

Шаг пятый: зарегистрировать ККТ на сайте ОФД.

Далее пользователю нужно зарегистрировать онлайн-кассу в личном кабинете на сайте оператора фискальных данных. Сделать тестовую продажу и проверить отправку чека можно в личном кабинете оператора.

Ошибки при регистрации ККТ

На практике при формировании отчета о регистрации у пользователей возникают ошибки. Они связаны с тем, что отчет содержит некорректные данные. Чтобы исправить недочеты, пользователь должен сформировать отчет об изменении параметров регистрации. При этом необходимо передать в налоговую сведения, содержащиеся в отчете об изменении параметров регистрации, в те же сроки, которые предусмотрены для отчета о регистрации ККТ.

Как проверить регистрацию ККТ в ФНС

Законом № 54-ФЗ не допускается регистрация в налоговых органах ККТ, сведения о которой отсутствуют в реестре ФНС. Отметим, что реестры контрольно-кассовой техники и фискальных накопителей размещены на сайте ФНС РФ (https://www.nalog.ru/rn77/related_activities/registries/).

Таким образом, ККТ, сведения о которой отсутствуют в реестре, применять нельзя.

Если пользователь получил ответ: «ККТ включена в реестр, не зарегистрирована в налоговых органах», значит, аппарат можно применять. В противном случае необходимо сверить заводской номер ККТ в паспорте и на смарт-терминале в разделе «Настройки-Обслуживание кассы». Если номер ККТ совпадает, то следует направить обращение в поддержку с приложенным фото паспорта и фото модели.

Шаг шестой: проверить регистрацию ККТ в ФНС.

В случае необходимости проверки регистрации применяемой модели контрольно-кассовой техники пользователь может обратиться в инспекцию по месту учета в качестве налогоплательщика для получения соответствующей информации. Проверка осуществляется в соответствии с административным регламентом ФНС, утвержденным Приказом Минфина РФ от 17.10.2011 № 132н.

Как снять с регистрации ККТ

В ряде случаев компания или ИП (пользователи кассового аппарата) должны снять ККТ с учета. Такая ситуация может возникнуть, например, если кассу украли либо она утеряна, либо возникла необходимо передать аппарат другому пользователю.

В этих случаях необходимо обратиться в ИФНС в течение следующего рабочего дня.

Кроме того, технику можно снять с учета, если пользователь перестал ее эксплуатировать. Однако закон этого не требует.

Для снятия ККТ с учета необходимо оформить и направить в ИФНС заявление и в отдельных случаях — отчет о закрытии фискального накопителя.

При заполнении заявления нужно пользоваться формой 1110062, которая приведена в приложении к Приказу ФНС РФ от 29.05.2017 № ММВ-7-20/484@.

Заявление может быть заполнено, как и при регистрации ККТ, в электронном или бумажном виде.

Формировать отчет о закрытии фискального накопителя нужно не всегда. Это необходимо сделать при передаче ККТ другому лицу. В остальных случаях отчет не формируется.

Кроме того, компания вправе представить отчет, если она прекратила использовать кассовую технику и решила снять ее с учета.

Если ККТ снимается с учета в связи с передачей другому пользователю, вместе с заявлением нужно представить сведения из отчета о закрытии фискального накопителя либо считанные фискальные данные в цифровом виде.

ККТ снимается с учета в течение 10 рабочих дней с даты подачи заявления.

При этом законом № 54-ФЗ установлены случаи, при которых налоговики снимут ККТ с учета без заявления пользователя. К таковым относятся:

Снятие налоговым органом ККТ с учета без заявления пользователя происходит при формировании карточки о снятии ККТ с регистрационного учета. Она выдается пользователю в течение 5 рабочих дней с даты ее формирования.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

Что такое ККТ

ККТ — это контрольно-кассовая техника, предназначенная для наличных и безналичных расчетов в розничной торговле и сфере услуг с покупателями и клиентами. Такая техника регистрирует каждую продажу, учитывает денежные поступления, формирует кассовый чек, при этом отправляет сведения о проданном товаре или оказанной услуге в Федеральную налоговую службу. Понятие «контрольно-кассовая техника» или ККТ ввел Федеральный закон от 22.05.2003 № 54-ФЗ. Эту технику называют еще ККМ — контрольно-кассовыми машинами. Такое название осталось от прежнего законодателя. В действительности же ККТ и ККМ — одно и то же.

Онлайна-касса — также ККТ или ККМ. Это «детище» инновационного прогресса, закрепленное нормами уже последней редакции вышеупомянутого федерального закона. Главное отличие онлайн-кассы от просто кассы заключается в том, что она оснащена фискальным накопителем (ФН) — программно-аппаратным устройством, предназначенным для записи, хранения, защиты информации о расчетах с покупателями или клиентами, а также ее шифрования и передачи через ОФД в налоговые органы в режиме реального времени.

Какие бывают кассовые аппараты

В целом контрольно-кассовую технику можно подразделить на:

— автономные кнопочные или сенсорные кассовые аппараты, предназначенные для обработки информации о товаре или услуге, формирования в бумажном и электронном виде чека и отправки его ОФД;

— кассы для торговых автоматов, выполняющие вышеперечисленные функции автоматически без помощи кассира;

— кассы, предназначенные для расчетов в интернет-магазинах;

— фискальные регистраторы, функционирующие только при подключении к компьютеру или кассе;

— смарт-терминалы, позволяющие выполнять кассовые операции, вести финансовый, товарный, учет, формировать аналитические и другие виды отчетности, устанавливать дополнительное программное обеспечение;

— POS-системы, в состав которых входят фискальный регистратор, персональный компьютер или планшет со специальным программным обеспечением, клавиатура и другое оборудование

Минимальный работающий комплект онлайн-кассы включает кассовый аппарат, фискальный накопитель и оборудование, необходимое для подключения к сети. На рынке есть онлайн-кассы для любого вида и размера бизнеса. Необходимо только, чтобы выбранные модели были включены в реестр ФНС России. Приобретенная касса должна быть поставлена на учет в налоговой инспекции. Сегодня это делается дистанционно в личном кабинете на сайте ФНС либо в личном кабинете оператора фискальных данных. Заметим, что в случае регистрации кассы в сервисе ОФД все операции по этой процедуре и подключению ее к ОФД выполняются только в одном личном кабинете ОФД. Это сводит алгоритм действий к минимуму и тем самым значительно облегчает выполнение задач, а также экономит время.

Что такое ОФД для кассовых аппаратов

Во-первых, не что такое ОФД, а кто такой. Во-вторых, не для кассовых аппаратов, а для сведений, передаваемых кассами в налоговую инспекцию. В этой связи оператор фискальных данных или ОФД — очень важное звено. Именно через него передается фискальная информация от ККТ в налоговые органы. Во время расчета с покупателем или клиентом фискальный накопитель онлайн-кассы практически мгновенно передает ОФД информацию, содержащуюся в чеках. При этом сведения стираются из устройства сразу же, как только приходит подтверждение о том, что ОФД их получил. Поэтому, несмотря на постоянную передачу данных, память ФН не заполняется. При потере связи с Интернетом чеки хранятся в ФН до 30 дней. В том случае, если до окончания этого срока соединение не восстанавливается, работа кассы блокируется, но информация сохраняется.

Таким образом, перед тем как начать регистрировать контрольно-кассовую технику, необходимо выбрать ОФД. В соответствии с законодательными требованиями ОФД должен иметь:

— экспертное заключение о соответствии технических средств ОФД, с помощью которых он обрабатывает фискальные данные, требованиям законодательства РФ о применении ККТ;

— размещенные на территории РФ объекты недвижимости на праве собственности или аренды, в которых находятся технические средства, осуществляющие обработку фискальных данных;

— средства формирования фискального признака и его проверки на праве собственности.

Кроме того, законодательство накладывает запрет на деятельность по оказанию услуг ОФД организациям, у которых:

— руководитель или главный бухгалтер имеет судимость за преступления в экономической сфере или преступления против государственной власти в течение последних двух лет;

— руководитель уже являлся в течение одного года руководителем ОФД, разрешение на обработку фискальных данных которого было аннулировано;

— разрешение на обработку фискальных данных ОФД аннулировано в течение последнего года.

С ОФД необходимо заключать договор

С выбранным ОФД необходимо подписать договор. Причем такой договор может заключить каждый желающий — юридическое лицо или индивидуальный предприниматель. Аккредитованный оператор не вправе отказать кому-либо в этом. Обслуживание ОФД онлайн — платное. Его годовая стоимость у всех операторов приблизительно одинаковая и составляет порядка 3000 рублей.

Формы договоров у ОФД отличаются, но при этом содержат обязательные следующие условия:

— объем предоставляемых услуг;

— условия и порядок их оплаты;

— срок действия договора;

— порядок его расторжения.

Обращаем внимание, что компания-оператор в обязательном порядке уведомляет обо всех договорах соответствующий налоговый орган. Передаются следующие сведения:

— Ф. И. О. ИП-пользователя;

— регистрационный номер каждого экземпляра кассы;

— заводской номер каждого экземпляра кассы;

— дата заключения договора;

— дата расторжения (если передаются сведения о его расторжении).

Контрольно-

кассовая техника

Ускоряет торговые процессы, автоматизируя

и упрощая деятельность хозяйствующих субъектов

Преимущества ККТ-онлайн

Никакой кассовой отчетности и договора с ЦТО

Отменены 9 форм бумажной

отчетности

Исключены центры технического обслуживания

Увеличен срок службы фискального накопителя

Применение фискального накопителя (аналог ЭКЛЗ) с возможностью его самостоятельной замены 1 раз в 3 года для плательщиков патента, а также сферы услуг

Аналитические возможности

Контролируйте свой бизнес в режиме реального времени: следите за своими оборотами и показателями

Сокращение

проверок

Торговое онлайн-взаимодействие создает прозрачные отношения между бизнесом и налоговым органом

Как зарегистрировать кассу онлайн?

Зарегистрировать ККТ без визита в территориальный налоговый орган можно онлайн при наличии электронной подписи.

Регистрация занимает 5 минут.

В заявлении нужно указать:

Проверка чеков

под рукой

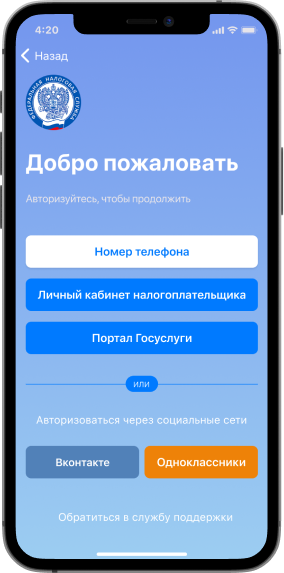

Проверка чека ФНС России — это официальное приложение налоговых органов для проверки покупателями чеков онлайн-касс. Помимо проверок, оно позволяет хранить чеки, отправлять жалобы в налоговые органы.

Порядка два с половиной миллиона чеков проверяется гражданами с помощью мобильных приложений ФНС России и партнеров

Сканируйте и проверяйте чеки

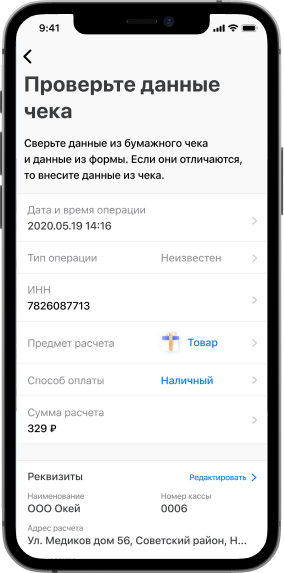

Мобильное приложение «Проверка чека ФНС России» предназначено для проверки чеков онлайн-касс. С его помощью можно в один клик отправить жалобу в налоговые органы, если с покупкой что-то не так (не найден чек или указана неверная сумма). Для этого необходимо отсканировать QR-код из кассового чека или ввести данные чека вручную.

Фиксируйте жалобы и получайте ответы от ФНС России

Приложение дает возможность подать жалобу в случаях отсутствия чека или указания в чеке неверных данных. Данная функциональность доступна только для зарегистрированных пользователей.

Храните чеки

Приложение дает возможность хранить чеки в специальном разделе и просматривать их в любое удобное время. Открыв чек, можно скачать любой из них себе на телефон или подать жалобу, если чек некорректен и это не было сделано ранее.

Проверьте чек прямо сейчас

Проверьте подлинность фискального документа. Введите номер фискального накопителя (ФН), номер фискального документа (ФД) и значение фискального признака (ФП), которые указаны на чеке. Для корректной проверки чека необходимо заполнить все поля на форме.

ККТ в реестре

Чтобы проверить наличие ККТ в реестре, выберите модель и введите заводской номер ККТ, который указан на задней стороне

Фискальные накопители в реестре

Чтобы проверить наличие ФН в реестре, выберите модель и введите заводской номер ФН, который указан на задней стороне

Частые вопросы

В какие сроки осуществляется регистрация, перерегистрация или снятие c учета контрольно-кассовой техники в налоговом органе?

Процедура регистрации, перерегистрации или снятии с учета контрольно-кассовой техники в налоговом органе происходит в режиме online и не требует большого количества времени.

Карточка регистрации контрольно-кассовой техники и карточка о снятии контрольно-кассовой техники с регистрационного учета, выдается (направляется) пользователю в течение десяти рабочих дней с даты подачи соответствующего заявления.

Датой снятия контрольно-кассовой техники с регистрационного учета при снятии налоговым органом контрольно-кассовой техники с регистрационного учета в одностороннем порядке без заявления пользователя о снятии такой контрольно-кассовой техники с регистрационного учета считается дата формирования налоговым органом карточки о снятии контрольно-кассовой техники с регистрационного учета, выдаваемой (направляемой) пользователю в течение пяти рабочих дней с даты указанного в настоящем пункте снятия налоговым органом контрольно-кассовой техники с регистрационного учета в одностороннем порядке.

Какой порядок снятия с учета ККТ при прекращении деятельности ИП/ЮЛ?

При осуществлении каких видов деятельности можно не применять контрольно-кассовую технику, а также не оформлять бланки строгой отчетности и документы, подтверждающие прием денежных средств?

Контрольно-кассовая техника может не применяться (не распространяется на ЮЛ и ИП, которые используют для осуществления расчетов автоматическое устройство для расчетов, а также осуществляют торговлю подакцизными товарами, за исключением торговли в розлив питьевой водой и розничной продажи бахил):

В какой налоговый орган налогоплательщик (юридическое лицо, индивидуальный предприниматель, обособленное подразделение) обязан подать заявление о регистрации ККТ?

Заявление о регистрации (перерегистрации) контрольно-кассовой техники и (или) заявление о снятии контрольно-кассовой техники с регистрационного учета подается организацией или индивидуальным предпринимателем на бумажном носителе в любой территориальный налоговый орган или через кабинет контрольно-кассовой техники.

Формирование кассового чека коррекции в случаях поломки фискального накопителя и в случаях, когда производителем фискального накопителя невозможно считать из фискального накопителя фискальные данные.

Пользователю после осуществления замены фискального накопителя через процедуру перерегистрации ККТ (по причине его поломки) необходимо сформировать кассовые чеки коррекции по фактам совершения расчетов, не переданных в налоговые органы через оператора фискальных данных.

При этом каждая корректируемая сумма расчёта должна отражаться в кассовом чеке коррекции отдельной строкой, а не общей суммой корректируемых расчётов при корректировке. В случае невозможности пользователем выгрузить фискальные данные из фискального накопителя по причине его поломки, информация о произведенных расчетах может быть восстановлена из учетных систем или учетных документов.

В каких случаях индивидуальные предприниматели, вправе не применять контрольно-кассовую технику при расчетах за такие товары, работы, услуги? (В соответствии с изменениями от 06.06.2019г ФЗ-129 в ФЗ-54 о ККТ)

при реализации товаров собственного производства;

вправе не применять контрольно-кассовую технику при расчетах за такие товары, работы, услуги до 1 июля 2021 года. Указанные выше индивидуальные предприниматели в случае заключения трудового договора с работником обязаны в течение тридцати календарных дней с даты заключения такого трудового договора зарегистрировать контрольно-кассовую технику.

Контрольно-кассовая техника может не применяться индивидуальными предпринимателями при реализации входных билетов и абонементов на посещение театров, являющихся государственными или муниципальными учреждениями, осуществляемой с рук и (или) лотка. Указанные положения не распространяются на случаи реализации указанных входных билетов и абонементов с использованием сети «Интернет» и сетей связи.

Какие установлены основания для отказа в регистрации ККТ?

Налоговые органы отказывают пользователю в регистрации или перерегистрации контрольно-кассовой техники в случае представления им в заявлении о регистрации (перерегистрации) контрольно-кассовой техники недостоверных сведений или сведений не в полном объеме.

Обязаны ли организации и индивидуальные предприниматели, осуществляющие деятельность по приему платежей физических лиц, применять контрольно-кассовую технику в платежных терминалах?

Платежные агенты при приеме платежей вправе использовать платежные терминалы. Платежный терминал, используемый платежным агентом при приеме платежей, должен содержать в своем составе контрольно-кассовую технику и обеспечивать в автоматическом режиме печать кассовых чеков и их выдачу (направление) плательщикам после приема внесенных денежных средств.

В каких случаях налоговый орган может принять решение о снятии с учета ККТ в одностороннем порядке без заявления пользователя о снятии такой ККТ с регистрационного учета?

ККТ не соответствует требованиям законодательства о применении контрольно-кассовой техники;

истек срок действия ключа фискального признака в фискальном накопителе;

внесена запись в ЕГРЮЛ/ЕГРИП о прекращении деятельности юридического лица или индивидуального предпринимателя;

Датой снятия контрольно-кассовой техники с регистрационного учета при снятии налоговым органом контрольно-кассовой техники с регистрационного учета в одностороннем порядке без заявления пользователя о снятии такой контрольно-кассовой техники с регистрационного учета считается дата формирования налоговым органом карточки о снятии контрольно-кассовой техники с регистрационного учета, выдаваемой (направляемой) пользователю в течение пяти рабочих дней с даты указанного в настоящем пункте снятия налоговым органом контрольно-кассовой техники с регистрационного учета в одностороннем порядке.

Какой фискальный накопитель выбрать?

Согласно новому порядку применения ККТ касса должна быть оборудована фискальным накопителем. Обязанность использовать фискальный накопитель сроком действия не менее 36 месяцев существует для организаций и ИП, оказывающих услуги, а также применяющих специальные налоговые режимы (УСН, ЕНВД, ПСН, ЕСХН).

Использовать фискальный накопитель сроком действия не менее 13 месяцев могут хозяйствующие субъекты (ЮЛ и ИП) при наличии хотя бы одного из следующих оснований:

осуществление торговли подакцизными товарами (например, алкогольной или табачной продукцией);

деятельность ведется по сезонному принципу (временный) характер (независимо от вида деятельности и системы налогообложения). Понятие сезонного (временного) характера работы для целей применения ККТ может быть определено каждым налогоплательщиком самостоятельно, поскольку оно не содержится в законодательстве;

организация и ИП применяет общий режим налогообложения (ОСНО), в том числе совмещает ее с любым из спецрежимов ККТ, осуществляет работу в автономном режиме, не передавая фискальные данные в ОФД через интернет (это допускается только в местностях, отдаленных от сетей связи);

использование ККТ лицами, выполняющими функции платежных агентов (или субагентов).

Какие санкции предусмотрены за нарушение законодательства о нарушении ККТ?

Каков порядок применения контрольно-кассовой техники при получении оплаты услуг на расчетный счет ИП или ЮЛ от физических лиц через операциониста в банке? Являются ли такие платежи в понимании Федерального закона 54-ФЗ расчетом в безналичном порядке? Какой момент считать днем осуществления расчета? Когда должен быть сформирован кассовый чек?

Получение оплаты услуг на расчетный счет ИП или ЮЛ от физических лиц через операциониста в банке является расчетом в безналичном порядке. Момент осуществления расчета будет являться день поступления денежных средств на расчетный счет ИП или ЮЛ от покупателя (клиента). При осуществлении расчетов в безналичном порядке, кассовый чек (бланк строгой отчетности), должен быть передан покупателю (клиенту) в электронной форме на абонентский номер или адрес электронной почты, предоставленные покупателем (клиентом), не позднее рабочего дня, следующего за днем осуществления расчета, но не позднее момента передачи товара (работ, услуг).

Не нашли нужный вопрос?

Больше ответов на все интересующие вопросы по ККТ вы найдете в разделе «Частые вопросы»