ключ банк клиент что это

Для чего нужен клиент банк?

В последнее время банки дают своим клиентам самостоятельно управлять своими средствами и делами. Для этого разрабатываются удаленные каналы обслуживания. Это позволяет разгрузить банковские отделения, снизить нагрузку на сотрудников и экономить время клиентов на решение дел в банке. Каждый владелец счета может подключиться к дистанционному обслуживанию и передавать нужные платежные документы в офис без его посещения.

Такие технологии применяют с применением компьютерных и телефонных сетей. В разных учреждениях удаленное обслуживание имеет свое название, но чаще всего оно звучит, как Банк-Клиент. Рассмотрим подробнее, что такое Банк-Клиент, какие операции можно совершать, как его подключить и что такое ключ цифровой подписи?

Что такое Банк-Клиент?

Это специальный программный комплекс, позволяющий пользователю совершать операции по своему счету, обмениваться документацией с банком без личного посещения офиса прямо со своего ПК. Наиболее часто ее подключают юридические лица, ИП, организации. При заключении договора банк предоставляет всю необходимую информацию, техническую поддержку для установки системы, проводит начальное обучение клиента, сопровождает ПО на протяжении всего времени работы, выпускает периодические обновления.

В этой системе можно вести работы со своими рублевыми и валютными счетами, причем со вторыми дают разрешение работать не все банки. Все данные в Банк-Клиенте имеют несколько степеней защиты, что способствует высокой безопасности пересыла данных. В частности, применяются средства криптографической защиты, которые шифруют данные и передают их для дальнейшей обработки в офис, контролируя целостность.

Предложение услуги Банк-Клиент для обслуживания юрлиц является популярной формой дистанционного обслуживания в России. Этому способствует развитие законодательной базы и технологических решений.

Таким образом, Банк-Клиент представляет собой комплекс расчетов, позволяющих клиентам удаленно управлять денежными потоками. Безопасность передачи данных регулируется международными стандартами кодировки информационных данных и применением ключа цифровой подписи.

Возможности системы Банк-Клиент.

Система позволяет экономить время на поход в банк и передавать документы для обработки в режиме онлайн. Передача проводится через защищенные соединения сети интернет. В ней можно:

Как подключить Банк-Клиент в Бинбанке?

Подключение к системе проходит в несколько этапов, которые включают в себя:

В течение последующих 30 дней нужно передать в банк заявление об использовании Банк-Клиент, заявление на право использование ключа на каждого владельца, сертификат ключа цифровой подписи в 2х экземплярах на каждого владельца, копии паспортов нотариально заверенные или оригиналы, анкеты, доверенности и проч. Если не уложиться в указанный срок, то все регистрационные данные будут аннулированы.

После подтверждения банком всех данных, клиент может воспользоваться системой Банк-Клиент.

Ключ цифровой подписи (КЦП).

Он служит для подтверждения авторства документации в системе Банк-Клиент и имеет те же права, что и собственноручная подпись клиента. Поручения, передаваемые в банк с использованием КЦП, служат основанием для проведения указанной операции.

КЦП формируется после предварительной регистрации клиента в системе. При этом, создаются два файла: сам ключ ЦП и ключ проверки КЦП. Создает файлы генератор случайных чисел. Их длина может достигать 256 бит или 10 в 78 степени вариантов. КЦП используется для отметки электронной подписи на документах и иных исходящих распоряжений. Он хранится в шифрованом виде. Чтобы получить к нему доступ, нужно ввести специальный пароль. КЦП может находится в файле на жестком диске или формироваться токеном, который обеспечивает неизвлекаемость (несчитываемость) КЦП с носителя.

В КЦП должна содержаться следующая информация:

Ключ подписывается личной подписью его владельца, которая указана в карточке подписей и заверен печатью. После регистрации ключа в банке, один экземпляр остается на хранение, а другой передается клиенту. Срок действия может составлять до 1 года, после чего его нужно менять. Можно сделать ключ на более короткий срок, например, на месяц.

Банк может аннулировать действие ключа, если:

Таким образом, благодаря наличию современных средств общения и технологий, работать с банком можно дистанционно на удобных условиях при соблюдении определенных требований.

Содержание статьи

Что такое «Клиент-банк»?

Говоря о такой системе, как «Клиент-банк», надо сказать что это не новинка в мире современных технологий. Она появилась 7 лет назад. В рамках данной системы пользователи могут обмениваться документами, информацией и денежными средствами со своими партнерами и в пределах своих расчетных счетов. Передача информации происходит посредством всемирной сети Интернет. Совершая операции по счетам достаточно быть подключенным к интернету. Для большего удобства крупные банки создают мобильные приложения.

Как создается «Клиент-банк»?

Если говорить о процессе создания системы, можно сказать, что большинтво клиентов просто обращаются к разработчику, который создает оперативную систему по шаблону. Обычно он включает набор стандартных операций, которые можно совершать со своими счетами. Более современные банки идут дальше и заказывают индивидуальные проекты. Такие «Клиент-банки» включают в себя ряд уникальных услуг и функций. Одной из таких систем обладает российский ПАО «Сбербанк».

Обычно «Клиент-банк» является платной услугой, подразумевающей ежемесячное обслуживание. Система работает на генерации одноразовых паролей, которые поступают в виде текстовых сообщений на мобильный номер абонента.

Какие типы программы существуют?

«Клиент-банк» условно можно разделить на две категории:

Для чего предназначен «Клиент-банк»?

«Клиент-банк» может полностью заменить банковское учреждение. Особенно это важно для юридических лиц, которые совершают постоянные переводы и платежи через платежные реквизиты. Сервис дает отслеживать текущее положение счетов клиента и прогнозировать расходы и прибыль. В пределах современной системы руководитель в круглосуточном режиме может получить выписки по счетам и отслеживать действующих контрагентов.

Кроме этого, услуга онлайн-банкинга позволяет всегда быть в курсе событий и отслеживать текущие курсы на драгоценные металлы и валюту. Система дает полный доступ к валютным вкладам, активным счетам и депозитам.

Основные плюсы системы «Клиент-банк»

Система имеет ряд преимуществ, которые нельзя оставить без внимания. К основным из них можно отнести:

Недостатки системы «Клиент-банк»

Как и в любой программе, в системе «Клиент-банка» можно найти недостатки. К ним можно отнести:

Как подключить «Клиент-банк»?

Для того чтобы стать пользователем «Клиент-банка» определенной организации, необходимо разобраться в некоторых моментах.

В первую очередь это обслуживание данной программы. Подключение к такой программе может обойтись клиенту от 1 до 3 тысяч рублей. Последующее обслуживание программы в месяц в среднем составляет 1-1,5 тысячи. Однако, многие банки предоставляют новым клиентам льготные условия подключения, устанавливая программу бесплатно.

Для того чтобы подключить систему «Клиент-банка», необходимо пройти регистрацию на официальном сайте компании. С помощью мобильного устройства или электронной почты подтвердить регистрацию. После этого сотрудники банка устанавливают программу на компьютер, либо другое устройство пользователя.Многие банки предлагают открытие онлайн. Для этого необходимо скачать программу самостоятельно, оплатив ее обслуживание.

Чем отличается система «Клиент-банка» от интернет-банка

Многие пользователи считают, что «Клиент-банк» ничем не отличается от система онлайн-банкинга, однако это не совсем так. Основным отличием «Клиент-банка» является то, что данная система работает полностью через программу, установленную на компьютере пользователя. В свою очередь интернет-банк позволяет совершать операции посредством использования браузера.

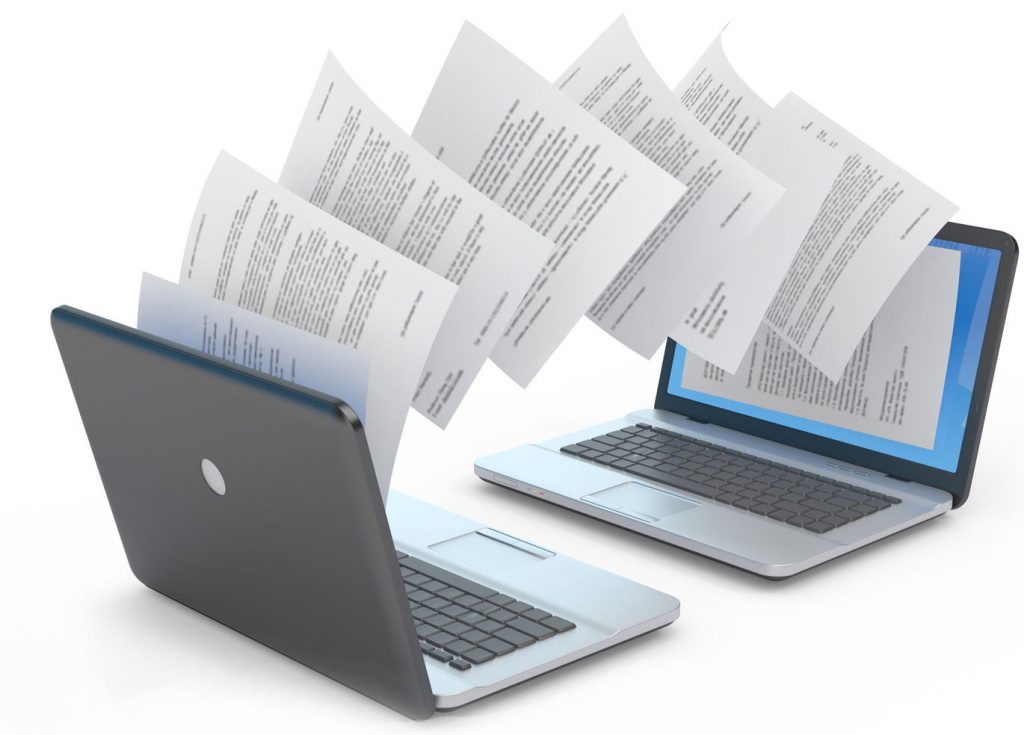

Таким образом, система «Клиент-банка» позволяет работать с документами вне сети интернет. Кроме этого, «Клиент-банк» работает только на стационарном устройстве. Если необходимо иметь доступ для нескольких пользователей, нужно устанавливать программу для каждого устройства отдельно.

Однако, стоит сказать, что если операционная система компьютера выйдет из строя, то пользователям интернет-банка будет достаточно переустановить браузер и вернуться к работе. В свою очередь пользователи «Клиент-банка» могут потерять часть информации, которая полностью хранится в памяти компьютера. В этом случае банки рекомендуют создавать резервные копии документов.

Считается, что система банк-клиент предоставляет больше возможностей, чем интернет-банк. К примеру, в системе клиент-банка возможен просмотр изменения статуса оплаты определенных документов. Кроме этого, большинство программа поддерживают функцию взаимодействия с большим количеством бухгалтерских программ и не требуют перенастройки.

Если подвести итоги, можно сказать, что система «Клиент-банк» обладает значительным преимуществом перед интернет-банкингом. Особенно она будет удобна юридическим лицам и индивидуальным предпринимателям. В основном в данной программе работает бухгалтер, который не только экономит свое время, но и отслеживает банковские операции. По результатам месяца можно сформировать отчет обо всех движениях денежных средств по счетам. Многие программы позволяют отправлять сведения в налоговые органы и пенсионные фонды, что упрощает работу организации. Однако, стоит помнить, что чем более функциональной оказывается программа, тем более дорогое обслуживание она предполагает.

Основные особенности программы клиент-банк

Что такое банк-клиент и как в нем работать?

Банк-клиент представляет собой систему дистанционного банковского обслуживания (ДБО), предназначенную для удаленного проведения платежей и прочих банковских операций, контроля расчетного счета в режиме реального времени посредством обмена информацией с банковским сервером через интернет.

О том, как учитывать операции по расчетному счету, читайте в статье «Операции по расчетному счету в бухгалтерском учете».

Чем отличается интернет-банк от клиент-банка (их преимущества и недостатки)?

Клиент-банк в классическом понимании — это совокупность способов удаленного банковского обслуживания, доступ к которым происходит через ПК пользователя. Банк предоставляет клиенту необходимое программное обеспечение, техническую и методическую поддержку.

Однако в зависимости от способа сетевых коммуникаций выделяют 2 вида ДБО: «толстый» клиент (банк-клиент, или программа клиент-банк) и «тонкий» клиент (интернет-банк).

Основное отличие в работе двух систем удаленного доступа в том, что интернет-банк работает полностью через интернет посредством браузера (вся информация о банковском счете находится на сервере банка), в то время как банк-клиент (толстый клиент) работает через программу, установленную на компьютере пользователя. Отсюда вытекают и другие различия систем, их плюсы и минусы применительно к каждому конкретному пользователю:

Доступна для программы банк-клиент, для интернет-банка недоступна.

Для одновременного доступа к данным через интернет-банк необходим лишь специально настроенный браузер. Для доступа в банк-клиент нужна установка программы на каждом компьютере.

Данные в системе интернет-банк хранятся на сервере банка, при использовании программы банк-клиент — на компьютере пользователя, поэтому в системе банк-клиент информация о счетах подвержена большей опасности. В случае если выйдет из строя компьютер с системой пользователя интернет-банка, он сможет просто переустановить браузер или зайти в онлайн-банк с другого устройства, в то время как пользователь банк-клиента, возможно, потеряет часть информации о счете, и эти данные придется восстанавливать.

Как правило, система банк-клиент предоставляет больше опций, например просмотр истории изменения статуса документа и другие. Также немаловажным плюсом для некоторых организаций будут возможности взаимодействия системы обслуживания с различными бухгалтерскими сервисами и программами (для банк-клиента они, как правило, шире).

В зависимости от необходимых параметров работы организация может выбрать тот или иной вариант дистанционного банковского обслуживания либо совместно использовать и ту и другую систему.

Как мы уже выяснили, клиент-банк — это обобщенное понятие, объединяющее системы банк-клиент и интернет-банк (интернет-клиент). Назвать интернет-систему, работающую через специальную банковскую программу, можно и банк-клиентом, и клиент-банком. Однако в договорах банковского обслуживания, как правило, используется термин «клиент-банк».

Как установить банк-клиент?

Установка программы производится следующим образом:

Стоит иметь в виду, что данная схема является приблизительной, так как каждый банк устанавливает свои технические требования и инструменты пользования системой.

Устанавливает систему и работает с ней бухгалтер (обязательно уверенный пользователь ПК), как правило, самостоятельно с применением подробных инструкций банка-поставщика, однако в некоторых случаях может понадобиться помощь специалистов.

Как пользоваться клиент-банком (инструкция, порядок работы в системе)?

Итак, как же работать в программе клиент-банк? Работа в системе клиент-банк происходит с применением компьютера, подключенного (или имеющего доступ) к интернету. Для работы в системе интернет-банк на ПК устанавливают браузер (обычно Internet Explorer), который настраивают согласно инструкции банка-поставщика, и программу-шифрователь данных (КриптоПро или другую). В браузере запускают страницу банка, с которой и происходит доступ к данным расчетного счета. Также для доступа необходимы персональные логин и пароль и электронный USB-ключ eToken, выдаваемые банком при регистрации. eToken — это защищенный носитель информации, внешне похожий на USB-флеш-карту.

О том, как избежать ошибок в платежных поручениях, читайте в статье «Проверьте настройки «Клиент-банка»».

Итоги

Клиент-банк является очень удобным способом банковского обслуживания юрлиц и ИП. Существует 2 вида системы ДБО: банк-клиент и интернет-банк, оба имеют свои преимущества и недостатки. Основным преимуществом интернет-банка является возможность работы на сервере банка без угрозы потери данных, основной недостаток — отсутствие возможностей для офлайн-работы. В отличие от интернет-банка банк-клиент позволяет выполнять часть работы без подключения к интернету, однако существует риск частичной потери информации о счетах из-за технического сбоя.

Правила передачи ключа и пароля бухгалтеру от программы клиент банк

Бухгалтер мошенническим путем перевела деньги фирмы на счета фирмы своего мужа, а теперь утверждает, что директор получивший в банке ключ от программы клиент банк обязан был ей передать ключ по акту приема передачи, раз не передавал она не несет ответственность за перечисления, хотя ключ был только у нее и пользовалась им и знала программу только она. Обязан ли директор осуществлять именно таким образом передачу ключа.

Ответы на вопрос:

в принципе правлиа передачи клиент банка указаны в договоре с конкретным банком, но смело подавайте в полицию на мошенничетсво, она докажет, что переведены деньги на счёт мужа и итд.

УК РФ, Статья 159. Мошенничество

(в ред. Федерального закона от 08.12.2003 N 162-ФЗ)

(см. текст в предыдущей редакции)

наказывается штрафом в размере до ста двадцати тысяч рублей или в размере заработной платы или иного дохода осужденного за период до одного года, либо обязательными работами на срок до трехсот шестидесяти часов, либо исправительными работами на срок до одного года, либо ограничением свободы на срок до двух лет, либо принудительными работами на срок до двух лет, либо арестом на срок до четырех месяцев, либо лишением свободы на срок до двух лет.

(в ред. Федерального закона от 07.12.2011 N 420-ФЗ)

(см. текст в предыдущей редакции)

Не обязан. Действующим законодательством не предусмотрена унифицированная форма акта приема-передачи поэтому стороны свободно определяют его содержание. Единственные ограничения содержатся в ст. 9 Закона о бухучете от 21.11.1996 N 129-ФЗ и п. п. 12, 13 Положения о бухучете (утв. Приказом Минфина России от 29.07.1998 N 34 н), которыми установлены обязательные реквизиты для документов.http://www.consultant.ru/document/cons_doc_LAW_20081/

Это все устанавливается и регулируется внутренними локальными актами организации, статьи 5, 8 Трудового кодекса РФ. Для привлечения к ответственности бухгалтера организации не имеет значения, каким образом передавался ей ключ. При наличии вины и ее доказанности, она должна быть привлечена к ответственности, в том числе и уголовной. Заявление в полицию пишите, статья 144 УПК РФ.

Обязан или нет законом не регулируется. Эти правила скорее содержатся в договоре с банком. На случай, чтобы к банку не было предъявлено каких-либо претензий.

В данном же случае очевидно, что сам директор не мог перевести деньги на счет фирмы ее мужа. А то что она могла использовать ключ могут подтвердить в том числе свидетели, которых могут опросить в рамках проверки по заявлению о преступлении (ст. 144 УПК РФ)

Ключ должен быть передан по акту.

Поскольку акт является доказательством в суде согласно ст. 55 ГПК РФ.

Доказательствами по делу являются полученные в предусмотренном законом порядке сведения о фактах, на основе которых суд устанавливает наличие или отсутствие обстоятельств, обосновывающих требования и возражения сторон, а также иных обстоятельств, имеющих значение для правильного рассмотрения и разрешения дела.

Эти сведения могут быть получены из объяснений сторон и третьих лиц, показаний свидетелей, письменных и вещественных доказательств, аудио-и видеозаписей, заключений экспертов.

Нет, если это не предусмотрено внутренними, локальными нормативными актами компании. И тут голову ломать нечего, это чистейшей воды либо растрата, либо мошенничество, обращайтесь с заявлением в полицию и деньги моментально вернут, если не хотят уголовной ответственности.

УК РФ, Статья 160. Присвоение или растрата

(в ред. Федерального закона от 08.12.2003 N 162-ФЗ)

(см. текст в предыдущей редакции)

наказываются штрафом в размере до ста двадцати тысяч рублей или в размере заработной платы или иного дохода осужденного за период до одного года, либо обязательными работами на срок до двухсот сорока часов, либо исправительными работами на срок до шести месяцев, либо ограничением свободы на срок до двух лет, либо принудительными работами на срок до двух лет, либо лишением свободы на тот же срок.

(в ред. Федерального закона от 07.12.2011 N 420-ФЗ)

(см. текст в предыдущей редакции)

наказываются штрафом в размере до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до двух лет, либо обязательными работами на срок до трехсот шестидесяти часов, либо исправительными работами на срок до одного года, либо принудительными работами на срок до пяти лет с ограничением свободы на срок до одного года или без такового, либо лишением свободы на срок до пяти лет с ограничением свободы на срок до одного года или без такового.

(в ред. Федерального закона от 07.12.2011 N 420-ФЗ)

Это весьма и весьма слабый аргумент на счет того что ключ от программы клиент банк директор обязан был бухгалтеру передать ключ по акту приема передачи, раз не передавал она не несет ответственность за перечисления

Так как специального закона или иного нормативного акта, регламентирующего каким образом передается этот ключ не существует В этой связи директор мог просто из рук в руки передать бухгалтеру этот ключ Нужно писать заявление в полицию ст 141 УПК РФ по факту мошеничестваст 159 УК РФ полиция по заявлению на основании ст 1444 УПК РФ должна будет осуществить проверку. В ходе проверки путем опроса сотрудников без труда выяснится что ключ находился у бухгалтера и только она одна им пользовалась и знала программу поэтому здесь принципиального значения не имеет каким образом был передан ключ Главное что он находился у бухгалтера Данное обстоятельство легко выяснить в ходе проверки

наказывается штрафом в размере до ста двадцати тысяч рублей или в размере заработной платы или иного дохода осужденного за период до одного года, либо обязательными работами на срок до трехсот шестидесяти часов, либо исправительными работами на срок до одного года, либо ограничением свободы на срок до двух лет, либо принудительными работами на срок до двух лет, либо арестом на срок до четырех месяцев, либо лишением свободы на срок до двух лет.

Вы вправе обратиться в органы полиции о проведении проверки по факту мошенничества в отношении главного бухгалтера ст.159 УК РФ,а также превышение полномочий УК РФ, Статья 286. Превышение должностных полномочий

наказывается штрафом в размере до восьмидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до шести месяцев, либо лишением права занимать определенные должности или заниматься определенной деятельностью на срок до пяти лет, либо принудительными работами на срок до четырех лет, либо арестом на срок от четырех до шести месяцев, либо лишением свободы на срок до четырех лет.

(в ред. Федеральных законов от 08.12.2003 N 162-ФЗ, от 07.12.2011 N 420-ФЗ)

(см. текст в предыдущей редакции)

При наличии вины должна быть привлечена к уголовной ответственности

Отношения в области использования электронных подписей при совершении гражданско-правовых сделок регулируются федеральным законом от 06.04.2011 N 63-ФЗ «Об электронной подписи».

В соответствии с пунктами 1 и 2 статьи 10 указанного Закона при использовании усиленных электронных подписей участники электронного взаимодействия обязаны: обеспечивать конфиденциальность ключей электронных подписей, в частности не допускать использование принадлежащих им ключей электронных подписей без их согласия; уведомлять удостоверяющий центр, выдавший сертификат ключа проверки электронной подписи, и иных участников электронного взаимодействия о нарушении конфиденциальности ключа электронной подписи в течение не более чем одного рабочего дня со дня получения информации о таком нарушении.

Таким образом, по смыслу указанных норм не предполагается вообще передача ключей электронных подписей другим лицам, поскольку это будет нарушать конфиденциальность этих ключей. На практике, использование ключей другими лицами (технические действия) должно осуществляться под контролем уполномоченного лица.

В силу п.3 ст.14 Закона сертификат ключа проверки электронной подписи может быть выдан как физическому лицу, действующему от имени юридического лица на основании учредительных документов юридического лица или доверенности, так и на имя юридического лица. В последнем случае распорядительным актом такого юридического лица должно быть определено физическое лицо, ответственное использование этой подписи, при отсутствие которого ответственным является руководитель юридического лица.

В случае передачи сертификата проверки ключа, выданного на физическое лицо (директора) третьим лицам, в т.ч. бухгалтеру, будет нарушаться конфиденциальность этого ключа, что влечёт обязанность уведомлять об этом факте удостоверяющий центр и других участников электронного взаимодействия. При этом электронный документ, подписанный соответствующей электронной подписью, по общему правилу признается подписанным лицом, которому принадлежит эта подпись, т.е. будет считаться действительным, пока не доказано обратное.

В связи с этим, нужно обращаться по данному факту в правоохранительные органы и принять меры к возврату незаконно перечисленных денежных средств гражданско-правовыми средствами. В данном случае, обстоятельства передачи ключа бухгалтеру имеют второстепенное значение, поскольку в совершении платежа неуполномоченному лицу имеются признаки совершения уголовного преступления.