коэффициент достаточности средств что это такое втб

Уровень достаточности средств в ВТБ Инвестиции: что это такое, как убрать

Когда клиент ВТБ решит занять у брокера деньги или взять в долг ценные бумаги, в приложении «Мои инвестиции» появится раздел «Уровень достаточности средств».

В нем будет отображено имеется ли у клиента достаточно средств для залога под полученные активы.

В чем суть этого уровня

Когда данный показатель горит синим цветом, то можно не волноваться. Это свидетельствует о том, что залога хватает. Если же цвет желтый, то, скорее всего, потребуется увеличение средств.

Если же показатель горит красным, то появится уведомление, что залог требуется увеличить. Чтобы сделать это, надо просто пополнить счет, тогда уведомление исчезнет. Если не сделать это вовремя, то брокер имеет право на принудительную продажу активов со счета клиента.

В этом случае предупреждение тоже уберется, но ценных бумаг станет меньше.

Как рассчитывается размер гарантийных активов, которые нужны для того, чтобы открыть и сохранить открытую позицию по срочному инструменту

Для этого, чтобы обеспечить достаточный размер залога по ряду срочных инструментов, клиент обязан обеспечивать резервирование гарантийных активов на плановой позиции.

При этом сумма должна равняться стоимости зарезервированных ТС и банком под процедуру открытия и последующему удержанию открытой позиции по интересующему клиента срочному инструменту.

Важно! Обязательно следует учитывать, что в расчет также берется и комиссия, которую взимают банк и брокер за проведение регистрации сделки по открытию, а затем и закрытию позиций.

Когда клиент подает заявку на то, чтобы приобрести опцион, ему надо обеспечить резервирование премий по опционам, которая взимается с покупателя.

Чтобы узнать информацию касательно необходимых размеров гарантийного обеспечения, что резервируется для проведения сделки, можно связаться с представителем ВТЮ по телефону горячей линии – 8 (800) 100-24-24. Также можно воспользоваться системами удаленного доступа и пообщаться со специалистами в чате.

Коэффициент или уровень достаточности средств был разработан именно для того, чтобы инвесторы смогли рассчитывать и понимать, сколько средств они еще могут вложить и сколько придется добавить, чтобы провести ту или иную операцию.

Убрать данный показатель из кабинета нельзя, т.к. он необходим для проведения различных расчетов и комфортной работы инвесторов на бирже. Без него люди не смогут видеть, какими залоговыми возможностями они обладают.

Маржинальное кредитование и плечи. Что нужно знать инвестору

Размер сделки на бирже всегда являлся одним из важнейших параметров для инвестора. Чтобы ее совершить, как правило, используются собственные средства, но можно взять кредит у брокера. Соотношение собственных и заемных средств на бирже называется «плечом».

Размер плеча и от чего оно зависит

Для использования плеча брокеру необходим залог. На бирже им являются ценные бумаги и деньги. Размер предоставляемого кредита зависит не только от размера залога, но и от его ликвидности, то есть возможности быстро и без значительных потерь в цене быть обмененным на деньги. Для оценки размера плеча существуют 3 параметра:

1. Ликвидность ценных бумаг в вашем портфеле (рассмотрели).

2. Категория клиента, присваиваемая брокером.

3. Ликвидность актива, который собираетесь приобрести.

Исходя из первого и второго параметров, брокер определяет какой процент (ставка риска) от стоимости ценной бумаги ему необходим для обеспечения гарантий. Уточнить, какова же ставка, можно у Вашего брокера. В БКС Брокер есть следующие способы:

— обратиться на линию поддержку по номеру 8-800-100-55-44, необходимо будет назвать Ваше ФИО и номер брокерского счета;

— написать в чат через приложение БКС Премьер, БКС Банк, Мой Брокер или сайт online.bcs.ru.

Для самостоятельного разбора необходимо определиться с категорией клиента и в соответствии с ней уже посмотреть ставку риска. Чем выше уровень риска, тем больше заемных средств можно привлечь.

Категорий клиентов несколько:

О ставках информация не является персональной и может находиться в открытых источниках. В БКС Брокер достаточно пройти на сайт broker.ru. в разделы FAQ – Поддержка – Маржинальное кредитование и займы – Список Маржинальных бумаг. При просмотре стоит использовать начальные ставки риска Dlong (покупка) и Dshort (сделка шорт). Это и есть тот самый процент от ценной бумаги, который берется в залог.

Теперь давайте разберем пример с использованием ставки Dlong (покупка):

У Вас есть 10 тыс. руб. и вы хотите приобрести акции на 100 тыс. руб. То есть 10 тыс. руб. предоставить в залог и 90 тыс. руб. взять в кредит. Ставка по интересующей вас акции с учетом ее ликвидности и вашей категории риска составляет 5%. Это говорит о том, что от суммы сделки вам нужно иметь своих средств всего 5%. Исходя из нашего примера, вы можете приобрести акций на сумму 200 тыс. руб. (10/0,05=200). В итоге после покупки акций на 100 тыс. руб. ваш запас кредита составит еще 100 тыс. руб.

Если на счете уже есть ценные бумаги, то для расчета плеча нужно будет и по ним посмотреть ставки риска и использовать при расчете. Рассмотрим следующий пример:

У Вас 1000 акций конкретной компании и 50 т. руб. Общая рыночная стоимость ваших акций составляет 100 тыс. руб., ставка Dlong по ним 20%. По бумаге, которую хотите приобрести – 40%. Тогда максимальный размер плеча будет состоять из:

1. 50/0,4=125 тыс. руб.

2. 100*(1-0,2)/0,4=200 тыс. руб.

Итого брокер оценит максимальный размер вашего плеча в 325 тыс. руб.

Шорт и продажа. В чем разница

Сделка шорт немного сложнее в своем расчете, но достаточно проста в использовании. Она подразумевает, что вы берете у брокера в займы ценные бумаги и продаете их на рынке. Все это происходит в момент совершения сделки.

Теперь ключевой момент: брокер в любой срок готов вернуть себе ценные бумаги, которые были вами одолжены, вне зависимости от их рыночной цены. Если вы совершили сделку продажи при цене акции 100 руб., а после путем покупки того же объема по цене 90 руб. ее вернули, то ваша прибыль составила 10 руб. Появляется она от того, что при продаже (сделки шорт) вы получили 100 руб., а при покупке (возврате акции) потратили только 90 руб.

Однако по сделкам шорт также нужен залог и есть предел по размеру плеча. Для его расчета, как и со ставкой Dlong, применяется ставка Dshort. Разберем ситуацию на условиях предыдущего примера:

У нас есть ставка Dshort по выбранной для сделки бумаге – 40%. Ставка по активу, который уже есть в вашем портфеле – 50%. В таком случае максимальный размер плеча будет следующим:

1. 50/0,5=100 тыс. руб.

2. 100*(1-0,4)/0,5=120 тыс. руб.

Где можно увидеть размер плеча

Мы разобрали примеры, где в наличии акции только 1 эмитента. Узнать размер плеча с учетом множества акций вручную достаточно сложно. В таком случае брокер обычно предоставляет информацию по размеру плеча через технические средства. В торговом терминале Quik можно его посмотреть в 2-х местах:

1. При выставлении заявки указывается максимально возможное количество лотов для сделки по вашему портфелю.

2. Нажав правой кнопкой мыши по таблице клиентский портфель можно открыть раздел Купить/Продать. Здесь в столбцах Покупка и Продажа отражается максимальный размер плеча по каждой вашей ценной бумаге.

Что если все пошло не туда

Для успешной торговли необходимо понимать рамки ваших кредитных возможностей и иметь «подушку» безопасности на случай резких скачков рынка. Для определения этих рамок используются понятия:

1. Стоимость портфеля = Активы + Денежные Средства — Задолженность

2. Начальная маржа = Активы*Начальная ставка риска

3. Минимальная маржа = Активы*Минимальная ставка риска

Под активами понимаются только те, которые могут выступать обеспечением. Важно учитывать, что при принудительном закрытии риск-менеджер сам выбирает позиции, которые считает нужным закрыть, чтобы уравновесить размер плеча. В терминале Quik за расчет этих параметров отвечает УДС (уровень достаточности средств):

1. =>1 – зеленая зона.

2. От 0 до 1 – желтая зона.

3. 3

Последние новости

Рекомендованные новости

Итоги торгов. Сохраняем лидирующую динамику, возглавив мировое ралли

Лидеры падения ноября. Какие бумаги все еще перепроданы

Две бумаги, выигрывающие от более быстрого сокращения QE

Каким будет курс доллара в конце года

Акции VEON теперь на Мосбирже. Разбор эмитента

Высокие дивиденды в валюте с отсечками до Нового года

В лидеры по оборотам на СПБ вышли акции, обвалившиеся на 60%

Почему акции Apple держатся огурчиком на штормовом рынке

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Риск-менеджмент на срочном рынке

Управление рисками необходимо для предотвращения возникновения непредвиденных и фатальных случаев снижения стоимости активов при неблагоприятных изменениях цен.

Текущие основные параметры рисков (индивидуально могут быть установлены иные значения параметров):

| Параметр | Значение/комментарий |

|---|---|

| Коэффициент клиентского ГО | 1,34 |

| Коэффициент достаточности средств | 1 (базовый уровень) – проверяется по итогам вечернего клиринга 0,5 (критический уровень) – должен поддерживаться все время |

| Коэффициент ликвидности ГО | Не используется |

| Дополнительное обеспечение | 0% |

| Плата за риск | Компания продолжает поддерживать позицию клиента, даже при нарушении им базового уровня коэффициента достаточности средств. Плата за риск взимается пропорционально недостающей части гарантийного обеспечения в соответствии с Тарифами Компании |

| Возможность непокрытой продажи опционов | В настоящее время Компания установила запрет на первичную продажу опционов |

О системе управления рисками на срочном рынке

Система управления рисками АО Актив на срочном рынке осуществляется в соответствии с параграфом 3 главы 2 Условий оказания брокерских услуг АО Актив и состоит из следующих основных инструментов:

В случае снижения Коэффициента достаточности средств ниже Базового значения Клиент обязан до конца основной (дневной) торговой сессии соответствующей торговой системы совершить действия, направленные на повышение Коэффициента достаточности средств до базового значения.

В случае если на конец основной (дневной) торговой сессии соответствующей торговой системы значение Коэффициента достаточности средств по счету Клиента находится ниже базового значения, Компания может продолжить поддержание открытой позиции Клиента, получая право на взимание платы за риск пропорционально недостающей части гарантийного обеспечения в соответствии с Тарифами Компании.

В случае снижения Коэффициента достаточности средств ниже Критического значения в любой момент торгов Компания имеет право принудительно закрыть часть позиций Клиента. Величина превышения Коэффициента достаточности над критическим после принудительного закрытия позиций Клиента остается на усмотрение Компании.

Если у Вас есть вопросы по работе на срочном рынке или требуется консультация специалиста, пожалуйста, свяжитесь с нами:

У ВТБ рекордные процентные и комиссионные доходы, но резервы съели прибыль

9 ноября ВТБ опубликовал консолидированную финансовую отчетность за 3 квартала и 9 месяцев 2020 года. В 2020 году ВТБ разочаровал инвесторов, которые ориентируются на дивиденды. Ожидалось, что банк направит на дивиденды 50% от чистой прибыли, а по факту — лишь 10%.

ВТБ необходимо соблюдать нормативы Центрального банка по достаточности капитала, а выплата дивидендов уменьшает этот самый капитал. В результате дивидендная доходность акций составила 2% вместо 10%. Разберемся, в чем дело и чего ждать от компании в будущем.

Основные финансовые показатели

Ключевой бизнес компании связан с финансовой деятельностью, где доход формируется из двух основных источников:

За 9 месяцев ВТБ увеличил чистый процентный доход на 20% год к году, до 387,5 млрд рублей, что в основном связано с сокращением процентных расходов.

Объем средств клиентов вырос с начала 2020 года на 13% год к году, до 12,4 трлн рублей. При этом расходы на выплату процентов по вкладам снизились — из-за снижения ставки ЦБ.

Чистый комиссионный доход увеличился на 26% год к году, до 84,7 млрд рублей, благодаря росту транзакций от инвестиций в ценные бумаги среди населения. Количество клиентов «ВТБ Капитал инвестиции» за 9 месяцев 2020 года увеличилось в полтора раза и превысило миллион физических и юридических лиц. Совокупный объем клиентских активов вырос на 49% год к году, до 2,9 трлн рублей.

Чистые доходы компании от банковской деятельности достигли исторических максимумов без учета расходов на создание резервов. Ситуация была бы еще лучше, если бы не пандемия и связанные с ней ограничительные меры. Доходы многих граждан и компаний сократились, из-за чего вырос риск невозвратов и снизилась экономическая активность.

Процент неработающих кредитов, находящихся в дефолтном или преддефолтном состоянии, вырос до 5,7% против 4,7% в начале 2020 года. Стоимость риска выросла на 100 б. п. — до 1,9%, что привело к необходимости создавать дополнительные резервы для покрытия возможных убытков.

Общие расходы на создание резервов за 9 месяцев 2020 года выросли в 2,4 раза, до 185,9 млрд рублей. На 30 сентября резервы компании покрывают неработающие кредиты на 119,3%.

Чистые операционные доходы ВТБ за 9 месяцев 2020 года впервые за последние годы снизились — до 264,5 млрд рублей.

Расходы на содержание персонала и административные расходы выросли на 4% год к году, до 192,1 млрд рублей. Кроме того, компания переоценила справедливую стоимость инвестиционной недвижимости, которой владеет, и зафиксировала убыток в 52,6 млрд рублей. Привлекательность коммерческой недвижимости в 2020 году для потенциальных покупателей и арендаторов резко снизилась на фоне эпидемии коронавируса и введения ограничительных мер. Рыночные цены на недвижимость упали, и ВТБ переоценил ее стоимость.

В результате чистая прибыль ВТБ за январь — сентябрь 2020 года по сравнению с 9 месяцами 2019 года снизилась в 2,2 раза, до 59,1 млрд рублей.

Что с капиталом

Размер капитала, или сумма собственных средств, — один из важнейших финансовых показателей для банковских организаций. Оценка рентабельности капитала позволяет сделать вывод об эффективности работы финансовой компании, а по уровню достаточности капитала можно судить об устойчивости бизнеса.

На 30 сентября размер собственных средств ВТБ вырос на 4% с начала года — до рекордных 1,7 трлн рублей.

Однако на фоне падения чистой прибыли рентабельность капитала (ROE) резко снизилась. Если в 2019 году рентабельность капитала ВТБ составляла 11,4%, то за 9 месяцев 2020 года показатель рухнул до 4,6% — это очень низкий результат. Для сравнения, ROE Сбербанка за тот же период составила 15,9%, а Тинькофф-банка — 40,8%.

При этом Банк России предъявляет требования к банкам по уровню достаточности капитала. Этот показатель определяется как отношение капитала, собственных средств кредитной организации, к размеру ее активов с учетом текущего уровня риска.

Из-за COVID-19 риски для финансовых организаций в этом году выросли, поэтому минимальный уровень достаточности капитала также увеличился — с 10,9 до 11,5%. На 30 сентября 2020 года уровень достаточности капитала ВТБ составил 11,85% — запас есть, но он небольшой и его может не хватить, если риск снова вырастет. Например, на фоне новых ограничений из-за второй волны пандемии коронавируса. Именно поэтому менеджмент в этом году принял решение сократить уровень дивидендных выплат — с 50 до 10% от чистой прибыли.

Инвестиции — это не сложно

Что в итоге

Пандемия коронавируса оказала значительное негативное воздействие на финансовые результаты банка. Хотя ВТБ сумел обновить рекорды по размеру чистых процентных и комиссионных доходов, банку пришлось создавать большие резервы под возросшие риски. Это привело к падению операционных доходов и чистой прибыли.

Менеджмент компании вынужден внимательно следить за достаточностью капитала, чтобы соответствовать требованиям Банка России, поэтому значительно срезал дивиденды по итогам 2019 года.

Сейчас руководство ВТБ заявляет о желании в будущем году вернуться к практике выплат в размере 50% от чистой прибыли, однако понятно, что это вряд ли случится, если уровень неопределенности и рисков будет оставаться высоким.

Еще одна проблема ВТБ — низкая рентабельность капитала, что усложняет его пополнение за счет нераспределенной прибыли. Конечно, финансовое положение может улучшиться, если общая эпидемиологическая и экономическая ситуация вдруг нормализуется. Тогда стоимость риска для банка снизится, как и норма достаточности капитала. Это может привести к роспуску части резервов, резкому росту чистой прибыли и позволит половину этих денег направить на выплату акционерам. Но пока такое развитие событий выглядит слишком оптимистичным.

Как шортить в ВТБ Мои Инвестиции

Привычная схема заработка для большинства долгосрочных или начинающих инвесторов – купил и держи, пока цена не станет выше. Но фондовый рынок позволяет идти и другим путем – делать ставки на понижение и получать доход на падающем рынке. Как шортить в ВТБ Мои Инвестиции и в чем риск таких сделок, расскажет аналитик сервиса Бробанк.

Что такое шорт акций

Чтобы получить выгоду на падающем рынке, когда активы дешевеют, инвесторы открывают короткие непокрытые позиции – шорт.

Непокрытые или необеспеченные позиции – это такие сделки, на проведение которых использованы заемные средства брокера. В случае в шортом, в долг берут не деньги, а ценные бумаги – акции или облигации. Сделки с заемными деньгами или ценными бумагами брокера называют маржинальными.

Кредитное плечо при сделках шорт – это количество бумаг, которые может выдать брокер при открытии необеспеченной сделки. К примеру, на инвестиционном счете 500 тысяч рублей, а плечо 1:2 означает, что брокер может выдать активов еще на 500 тысяч. «Плечо» подключается автоматически в ВТБ Инвестициях. И, если провести сделку, на которую будет недостаточно своих денег, недостающая сумма будет взята взаймы, о чем инвестору придет уведомление.

Короткие сделки проходят в два этапа:

Разница между ценой покупки и продажи становится прибылью инвестора. Но за пользование бумагой брокер возьмет процент. Кроме того, он спишет комиссию при проведении сделок продажи и покупки актива. Маржинальные сделки позволяют инвесторам значительно увеличить размер прибыли, однако при таких операциях возможны и слишком большие убытки.

Обратите внимание, с 1 октября 2021 года изменился порядок доступа к маржинальным сделкам, так как они связаны с повышенным риском. Если вы никогда до этого не открывали необеспеченные позиции, то для начала придется пройти специальный тест. Вопросы для тестирования разработаны Банком России. Если допустили ошибку в ответах, тест можно пройти еще раз. Количество попыток не ограничено. Если хотите торговать в шорт и лонг, придется сдать тест для каждого вида сделок. Но после успешной сдачи операции будут доступны навсегда.

Что такое уровень достаточности средств

При открытии необеспеченной сделки в личном кабинете или в приложении ВТБ Мои Инвестиции появится раздел «Уровень достаточности средств». Там видна информация о том, достаточно ли залога для проведения маржинальных операций. Индикатор может быть трех цветов:

Если не реагировать на желтый индикатор и он станет красным, брокер может принудительно закрыть позиции, после того как направит инвестору маржин-кол – специальное уведомление.

Правила расчета маржинальных показателей для сделок шорт и лонг в ВТБ Инвестиции описаны по этой ссылке.

В чем риск сделок на понижение

При сделках на понижение цены потери инвестора могут быть бесконечными. Поэтому такой вид маржинальной торговли считается самым рискованным.

Допустим, клиент взял взаймы у брокера акцию, которая на момент открытия короткой позиции стоила 1000 рублей. Но расчет о снижении цены оказался неверным. То есть цена не только не упала, но и продолжила расти. Через 10 дней стоимость акции поднялась до 2000 рублей. Если клиент в этот момент примет решение закрыть позицию, ему придется покупать акции по цене в 2 раза выше, чем он продал активы при открытии шорта. Убыток уже составит 100%. Но акции могут расти до 3-5 тысяч и до бесконечности, а, значит, максимальный убыток инвестора не ограничен. Кроме того, брокер спишет проценты за каждый день, когда пока будет переносить непокрытую позицию. Поэтому убыток шортиста окажется еще выше, и продолжит увеличиваться каждый день, если котировки не начнут падать.

При открытии лонга – длинных позиций, которые рассчитаны на рост цены акций, риск у инвестора органичен. По ним убыток не может быть больше, чем 100%. Акции не могут стоить меньше 0. К примеру, акция куплена за 1000 рублей с расчетом на рост цены. Но прогноз не оправдался и актив начал дешеветь. В итоге компания обанкротилась и акции обесценились. Но даже при таком развитии событий инвестор не может потерять больше, чем 1000 рублей, которые он потратил на покупку акции плюс процент брокера за перенос непокрытой позиции.

Как застраховаться от рисков

Необеспеченные позиции – одна из самых частых причин банкротства инвесторов и трейдеров. Если не ограничивать максимально допустимый убыток, можно обанкротиться. Чтобы этого избежать страхуйте сделки при помощи уведомлений, которые можно установить, чтобы они приходили, когда цена достигнет критичного для вас значения. С этой же целью установите стоп-лосс. Это специальные заявки, которые брокер ВТБ проведет автоматически, когда цена достигнет установленного вами уровня.

Обратите внимание, что иногда стоп-лоссы могут не сработать. Это происходит из-за эффекта «проскальзывания», когда цена слишком быстро перескочила с одного уровня на другой и минула показатель, который был установлен вами. Всегда просматривайте личный кабинет или мобильное приложение, если открывали необеспеченные сделки, так вы сможете избежать маржин-колов.

Какие акции можно шортить в ВТБ

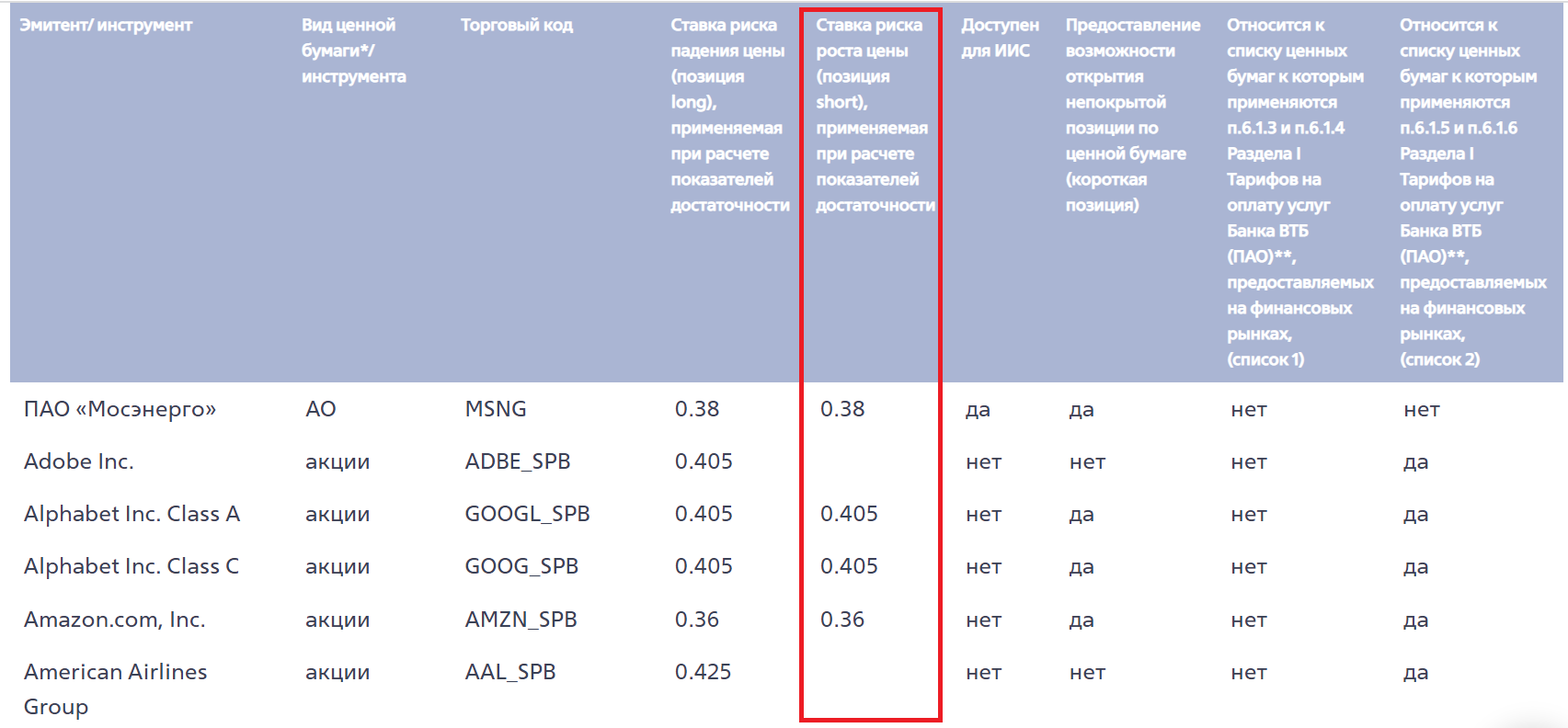

Брокеры ограничивают перечень бумаг, которые инвесторы могут шортить. Поэтому играть на понижении получится только с активами из разрешенного списка. Полный перечень акций и облигаций, которые можно шортить у брокера ВТБ опубликован по этой ссылке. Ставку риска шорт смотрите в 5 столбце таблицы «Список ликвидных финансовых инструментов».

Чем лучше ликвидность у актива и больше объем торгов, тем вероятнее, что ВТБ включил бумагу в список для шорта. У самых популярных активов на рынке более низкие риски и ниже ставка для открытия короткой сделки. Если у бумаги минимальный объем торгов, скорее всего, шорт по ней будет недоступен. Список активов регулярно обновляется на сайте брокера. Поэтому актуальные значения ставок риска шорт и доступность коротких сделок смотрите непосредственно перед тем, как открывать позицию.

Комиссии ВТБ брокера за маржинальную торговлю в шорт

За перенос необеспеченных сделок на следующий торговый день брокер ВТБ берет комиссию:

| Тип сделки | Ставка кредитования, в % годовых |

| Ценные бумаги в рублях | 13% |

| Ценные бумаги в иностранной валюте | 9% |

| Иностранная валюта под обеспечение рублей | 13% |

| Иностранная валюта под обеспечение ценных бумаг. Такие операции переносятся двумя сделками по разным ставкам | Покупка валюты за рубли – 13% Покупка рублей за бумаги – 16,8% |

Подробнее о тарифах брокера можно узнать по ссылке. Для сделок лонг у ВТБ брокера предусмотрены другие комиссии.

Какие уровни риска у клиентов ВТБ брокера

В ВТБ инвестору могут присвоить один из двух уровней риска:

Условия для присвоения повышенного уровня риска:

При выполнении любого из условий активируется автоматически статус клиента с повышенным уровнем риска. Если вы хотите его сменить на стандартный уровень, подайте письменное заявление в любом офисе ВТБ, в котором оказывают инвестиционные услуги.

Что может стать поводом для открытия короткой сделки

Чаще всего предпосылками для открытия шорта становятся:

Нет никаких гарантий, что выбранная стратегия принесет результат. Любой прогноз даже самого опытного аналитика или инвестиционного агентства может не оправдаться. Поэтому очень важно осознавать, что игра на понижении всегда связана с риском. Рынок может продолжить рост, цена на акции компании не упадут до уровня конкурентов, а новости об открытии подтвердятся, что укрепит позицию бизнеса. Однако приведенные варианты – это наиболее частые поводы для открытия коротких позиций, которые используют шортисты для увеличения доходности.

Как открыть и закрыть шорт в ВТБ Мои инвестиции

Открыть короткую позицию у ВТБ брокера можно в личном кабинете на сайте, в торговом терминале QUIK или в мобильном приложении ВТБ Мои Инвестиции. Самый простой вариант – мобильное приложение:

На вкладке «Главный» вы увидите акции, которые проданы в шорт со знаком минус. Для закрытия позиции просто купите нужное количество акций. Никаких дополнительных действий не требуется. Шорт у ВТБ брокера закроется автоматически.

Дополнительные нюансы коротких сделок

Чтобы доходы от шорта были выше расходов, обратите внимание на несколько нюансов при открытии необеспеченных сделок:

Не используйте маржинальную торговлю, если не готовы рисковать. Помните, что риск по коротким позициям неограничен. Если допустить просчет и не установить стоп-лоссы по шортам, можно потерять слишком много.

Комментарии: 0

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь: