коэффициент текущей ликвидности больше нормы что это значит

Что такое коэффициент текущей ликвидности

Термин «Ликвидный» означает обращаемый в деньги. То есть ликвидность – это способность активов быть быстро проданными по цене, максимально приближенной к рыночной. Или иными словами, показатель ликвидности выражается во времени, в течение которого активы превращаются в финансы. Читайте инструкцию как сделать расчет рентабельности.

Что он показывает?

Коэффициент текущей ликвидности или коэффициент покрытия долгов представляет собой экономический показатель, расчет которого производится путем соотношения активов и текущих обязательств, имеющих краткосрочный характер. Полученное значение показывает текущую платежеспособность компании (в период не более одного года) при помощи текущих активов компании. Соответственно, чем этот показатель больше, тем лучшую имеет платежеспособность компания. Данный показатель важен для:

Расчет данного показателя позволит увидеть возможность восстановления ликвидности компании в ближайшие полгода. Существует специальная формула для расчета этого коэффициента, и исходя из результата делается прогноз. Однако, специалисты утверждают что не следует особо полагаться на коэффициент восстановления платежеспособности, он не является надежным на 100 процентов. Ознакомиться с инструкцией как открыть автомойку с нуля можно здесь.

Если коэффициент текущей ликвидности соответствует нормативу, то необходимо рассчитать коэффициент утраты платежеспособности за три месяца. Этот показатель необходим для того, что бы было возможным предвидеть существующую вероятность ухудшения текущей ликвидности предприятия.

Если коэффициент текущей ликвидности выше нормы, здесь можно сделать вывод, что у предприятия имеются достаточный объем свободных ресурсов, которые были образованы благодаря собственным источникам. Если смотреть на данную ситуацию со стороны кредиторов, то оборотные средства в компании формируются хорошо. Однако, если взглянуть на это с точки зрения менеджмента, существенные накопления запасов возможно связаны с неэффективным руководством над активами или же данная компания не использует по максимуму свои возможности по получению займов и кредитов. Читайте инструкцию как произвести расчет точки безубыточности на этой странице.

Коэффициент абсолютной ликвидности позволяет определить какую часть краткосрочных финансовых обязательств компания способна оплатить в ближайшем будущем, не используя оплаты дебиторской задолженности и реализации других активов.

Все данные для этой формулы берутся из бухгалтерского баланса. Этот показатель не столь популярен, как коэффициент текущей или быстрой ликвидности, и имеет достаточно четкие нормативы. Нормой считается значение коэффициента от 0,2 и выше. Но и высокие показатели не очень хорошее явление, так как свободные финансы могли бы пойти на развитие бизнеса.

Коэффициент текущей ликвидности за предшествующий год необходим для того чтобы можно было сравнить показатели и выявить насколько эффективно производится управление активами компании.

Нормативное значение

Но не стоит забывать, что оценку и анализ необходимо осуществлять не только опираясь на нормативные показатели, но и учитывая отрасль, в которой работает компания. Ведь каждая отрасль имеет свои особенности. Эквайринг для малого бизнеса здесь: https://biz-faq.ru/organizaciya-biznesa/platezhi/ekvajring/ekvajring-dlya-malogo-biznesa.html.

Если показатель текущей ликвидности ниже нормативного показателя и равен 1 или 1,5, это означает что текущие задолженности будет трудно погасить. Хотя, для розничной торговли считается вполне нормальной ситуация, когда низкий коэффициент текущей ликвидности может быть уравновешен значительным притоком финансов от операционной деятельности и хорошей их оборачиваемостью.

Если коэффициент ниже 1, то есть риск не расплатиться по долгам. В случае же, когда показатель текущей ликвидности зашкаливает выше 3, это означает о неэффективном управлении активами предприятия.

Формула

Коэффициент текущей ликвидности (Ктл) представляет собой отношение текущих (оборотных) активов к финансовым обязательствам, носящим краткосрочный характер. Формула расчета коэффициента выглядит следующим образом:

Все необходимые для вычисления данные берутся из формы № 1 бухгалтерского баланса компании.

Как рассчитывается?

Формула расчета коэффициента текущей ликвидности может быть представлена в другом виде. Ниже представлена формула и пример расчета показателя:

Где в числителе указаны оборотные активы из бухгалтерского баланса (итог второго раздела), а в знаменателе указаны краткосрочные обязательства в соответствии с бухгалтерским балансом (итог пятого раздела). Читайте о франшизе без вложений, возможно ли и как открыть.

Видео

Смотрите на видео более подробную информацию о коэффициенте текущей ликвидности:

Коэффициент текущей ликвидности важен для предприятия. Для контроля над ситуацией следует регулярно производить расчеты, что поможет снизить возможные риски.

Коэффициент текущей ликвидности больше нормы что это значит

Коэффициент текущей ликвидности (Current Ratio) – показывает способность компании выполнять свои краткосрочные обязательства, подлежащие погашению в течение года за счёт оборотных активов. Current Ratio представляет собой отношение оборотных активов компании к краткосрочным обязательствам.

Таким образом, коэффициент текущей ликвидности оценивает платёжеспособность компании, и то, как она может максимизировать ликвидность своих текущих активов для погашения обязательств со сроком до 12 месяцев.

Нужно помнить, что все мультипликаторы и коэффициенты ликвидности от отрасли к отрасли имеют разные значения из-за специфики, но, как правило, у коэффициентов ликвидности есть норма значений. Также ещё инвесторы сравнивают коэффициенты компаний друг с другом в скринере акций.

Нормальным значением коэффициента текущей ликвидности предприятия считается 2 – это означает, что компания способна полностью или, как говорят, два раза покрыть краткосрочные обязательства за счёт оборотных активов. Когда у предприятия значение коэффициента текущей ликвидности меньше 1, это говорит о возможных трудностях или несостоятельности полностью погасить текущие обязательства в течение 12 месяцев, что может указывать на более высокий риск закредитованности или дефолта.

Если значение Current Ratio очень высокое, значит компания оставляет неиспользованными избыточные денежные средства, а не инвестирует в развитие своего бизнеса, соответственно снижается рентабельность, так как ликвидность обратна пропорциональна рентабельности. В связи с этим, нужно искать компромисс между рентабельностью и ликвидностью компании. Но если по-простому, чем выше значение коэффициента текущей ликвидности, тем выше ликвидность активов компании.

Как рассчитать коэффициент текущей ликвидности?

Для расчёта коэффициента текущей ликвидности возьмём финансовые результаты Microsoft за 2020 г. в долларах.

Current Ratio — это отношение оборотных активов компании к краткосрочным обязательствам.

Current Ratio = Current assets ( оборотные активы )/ Current liabilities ( краткосрочные обязательства )

Оборотные активы (Current assets) – это активы, которые используются в производственной деятельности компании и погашаются в течение 12 месяцев. Увеличение удельного веса оборотных активов способствует мобилизации активов и ускорению оборачиваемости средств компании. Резкое увеличение оборотного капитала может быть результатом неэффективной политики (затоваривания склада, выбора дорогих источников финансирования). Также оборотные активы называются краткосрочными или текущими активами.

Краткосрочные обязательства (Short-term liabilities или current liabilities) – суммарная задолженность, которую компания обязуется выплатить в срок до 12 месяцев за счет текущих активов. Выполнение этих обязательств производится исключительно за счет имеющихся у компании текущих активов. То, что остается после выплаты краткосрочных обязательств (разница между текущими активами и обязательствами) – это и есть оборотный капитал предприятия. В отчётах или обзорах аналитиков могут встречаться, как текущие обязательства.

Источник: финансовая отчетность Microsoft

Как мы видим из расчётов, значение коэффициента текущей ликвидности компании чуть выше нормы. Это означает, что Microsoft имеет высокую способность в краткосрочном периоде расплатиться по своим текущим обязательствам. Если бы у IT гиганта был низкий коэффициент текущей ликвидности, ему бы нужно было сократить кредиторскую задолженность или увеличить оборотные активы, лучше за счёт денежных средств и эквивалентов.

Готовый коэффициент Current Ratio

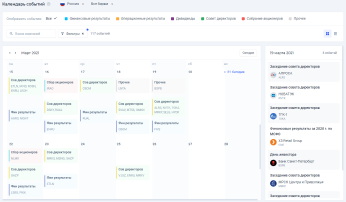

Можно самостоятельно рассчитать значения коэффициента текущей ликвидности, или воспользоваться готовым расчетом. Для каждой компании наши алгоритмы рассчитывают все необходимые коэффициенты и мультипликаторы.

Используйте для сравнения Current Ratio между другими компаниями в отрасли скринер акций, а в данном случае, вкладку «Ликвидность» или добавить колонку с этим показателем самостоятельно.

Скринер – необходимый инструмент инвестора, который помогает правильно вложить деньги. Из тысяч компаний, представленных на бирже, по заданным параметрам вы отбираете те, которые интересуют вас.

Используйте пузырьковую диаграмму в карточке компании во вкладке Оценка отрасли для сравнительного анализа по коэффициенту текущей ликвидности. С помощью «Отраслевого анализа», вы можете визуально оценить и понять, где находится компания, в которую вы инвестируете по сравнению с другими компаниями в отрасли.

Также в карточке компании во вкладке Мультипликаторы, вы можете посмотреть расчёт Current Ratio в динамике нескольких лет и понять, как компания чувствует себя по отношению к другим годам, а также использовать другие коэффициенты рентабельности.

Плюсы и минусы Current Ratio

Плюсы:

● Показывает уровень платежеспособности компании в краткосрочные сроки;

● Есть норма значений, которая позволяет ориентироваться при оценке и сравнении компаний;

● Прост в расчётах и понимании.

Минусы:

● Чрезмерная обобщенность отдельных активов и пассивов, что заставляет смотреть на структуру краткосрочных активов и обязательств для более точного понимания;

● Недостаточно для принятия правильного инвестиционного решения одного коэффициента, нужен комплексный анализ совокупности показателей.

Полезная информация и никакого спама

Хотите быть впереди рынка? Начните прямо сейчас!

Хотите быть в курсе всех событий? Начните прямо сейчас!

Maximus опубликовала слабые результаты за IV кв. 2021 г. На фоне этого, акции Maximus продолжили снижение.

Agilent Technologies отчиталась о росте финансовых показателей за IV кв. 2021 г. Разбираемся, есть ли перспективы для дальнейшего роста показателей.

Подписывайтесь на наши

социальные сети

Текущее соотношение

Что такое Текущее соотношение?

Коэффициент текущей ликвидности – это коэффициент ликвидности, который измеряет способность компании выплатить краткосрочные обязательства или обязательства со сроком погашения в течение одного года. Он сообщает инвесторам и аналитикам, как компания может максимизировать оборотные активы на своем балансе, чтобы погасить текущий долг и прочую кредиторскую задолженность.

Ключевые моменты

Формула и расчет коэффициента текущей ликвидности

Для расчета коэффициента аналитики сравнивают текущие активы компании с ее текущими обязательствами. Текущие активы, перечисленные в балансе компании, включают денежные средства, дебиторскую задолженность, товарно-материальные запасы и другие активы, которые, как ожидается, будут ликвидированы или превращены в денежные средства менее чем за год. Краткосрочные обязательства включают кредиторскую задолженность, заработную плату, задолженность по налогам и текущую часть долгосрочной задолженности.

Коэффициент текущей ликвидности, который соответствует среднему по отрасли или немного выше, обычно считается приемлемым. Коэффициент текущей ликвидности ниже среднего по отрасли может указывать на более высокий риск бедствия или дефолта. Аналогичным образом, если у компании очень высокий коэффициент текущей ликвидности по сравнению с аналогичной группой, это указывает на то, что руководство может использовать свои активы неэффективно.

Коэффициент текущей ликвидности называется «текущим», потому что, в отличие от некоторых других коэффициентов ликвидности, он включает все текущие активы и обязательства.

Коэффициент текущей ликвидности и долг

Компания с коэффициентом текущей ликвидности меньше единицы во многих случаях не имеет в наличии капитала для выполнения своих краткосрочных обязательств, если они все подлежат погашению сразу, в то время как коэффициент текущей ликвидности больше единицы указывает на то, что у компании есть финансовые ресурсы. оставаться платежеспособным в краткосрочной перспективе. Однако, поскольку коэффициент текущей ликвидности в любой момент времени является всего лишь моментальным снимком, он обычно не дает полного представления о ликвидности или платежеспособности компании.

Например, компания может иметь очень высокий коэффициент текущей ликвидности, но ее дебиторская задолженность может быть очень просроченной, возможно, потому, что ее клиенты платят очень медленно, что может быть скрыто в коэффициенте текущей ликвидности. Аналитики также должны учитывать качество других активов компании в сравнении с ее обязательствами. Если запасы не могут быть проданы, коэффициент текущей ликвидности может все еще выглядеть приемлемым в какой-то момент времени, но компания может оказаться на грани дефолта.

Коэффициент текущей ликвидности менее единицы может показаться тревожным, хотя различные ситуации могут повлиять на коэффициент текущей ликвидности в солидной компании. Например, нормальный месячный цикл для сборов и платежных процессов компании может привести к высокому коэффициенту текущей ликвидности по мере получения платежей, но низкому коэффициенту текущей ликвидности по мере того, как эти сборы уменьшаются.

Кроме того, некоторые компании, особенно крупные розничные торговцы, такие как Walmart, смогли договориться со своими поставщиками об условиях оплаты, намного превышающих средние.Если розничный торговец не предлагает кредит своим клиентам, это может быть отражено в его балансе как высокий баланс кредиторской задолженности по сравнению с балансом дебиторской задолженности.Крупные розничные торговцы также могут минимизировать объем своих запасов с помощью эффективной цепочки поставок, которая заставляет их текущие активы сокращаться по сравнению с текущими обязательствами, что приводит к более низкому коэффициенту текущей ликвидности.Коэффициент текущей ликвидности Walmart в январе 2019 года составлял 0,80.1

Коэффициент текущей ликвидности может быть полезной мерой краткосрочной платежеспособности компании, если его поместить в контекст того, что было исторически нормальным для компании и ее группы аналогов. Он также дает больше информации при многократном вычислении за несколько периодов.

Интерпретация коэффициента текущей ликвидности

Коэффициент меньше 1 указывает на то, что долги компании к погашению в течение года или менее превышают ее активы (денежные средства или другие краткосрочные активы, которые, как ожидается, будут конвертированы в денежные средства в течение года или менее).

С другой стороны, теоретически, чем выше коэффициент текущей ликвидности, тем больше у компании возможностей для погашения своих обязательств, поскольку она имеет большую долю краткосрочной стоимости активов по сравнению со стоимостью ее краткосрочных обязательств. Однако, хотя высокий коэффициент, скажем, более 3, может указывать на то, что компания может трижды покрывать свои текущие обязательства, он может указывать на то, что она неэффективно использует свои оборотные активы, не очень хорошо обеспечивает финансирование или не управляет своим оборотным капиталом.

Изменения коэффициента текущей ликвидности с течением времени

Что делает коэффициент текущей ликвидности «хорошим» или «плохим», часто зависит от того, как он меняется. Компания, которая, кажется, имеет приемлемый коэффициент текущей ликвидности, может иметь тенденцию к ситуации, когда ей будет сложно оплачивать свои счета. И наоборот, компания, которая сейчас может показаться в затруднительном положении, могла бы добиться хорошего прогресса в направлении более здорового коэффициента текущей ликвидности. В первом случае можно ожидать, что динамика коэффициента текущей ликвидности с течением времени окажет негативное влияние на стоимость компании. Улучшение коэффициента текущей ликвидности может указывать на возможность инвестировать в недооцененные акции в ходе оздоровления компании.

Представьте себе две компании с коэффициентом текущей ликвидности 1,00 сегодня. Исходя из тенденции коэффициента текущей ликвидности, представленного в следующей таблице, какие аналитики могли бы иметь более оптимистичные ожидания?

Две вещи должны быть очевидны в тенденции Horn & Co. против Claws, Inc: во-первых, тенденция для Claws является отрицательной, что означает, что дальнейшее исследование целесообразно. Возможно, они берут на себя слишком большую задолженность или их остаток денежных средств истощается: любой из этих факторов может стать проблемой для платежеспособности, если она ухудшится.

Тенденция для Horn & Co. является положительной, что может указывать на лучший сбор, более быстрый оборот запасов или на то, что компания смогла выплатить долг. Второй фактор заключается в том, что коэффициент текущей ликвидности Claws был более волатильным, подскочив с 1,35 до 1,05 за один год, что может указывать на повышенный операционный риск и, вероятно, снизить стоимость компании.

Использование коэффициента текущей ликвидности

Коэффициент текущей ликвидности для трех компаний – Apple (AAPL), Walt Disney (DIS) и Costco Wholesale (COST) – рассчитывается следующим образом на финансовый год, закончившийся 2017:

На каждый доллар текущего долга у COST было 0,98 цента для оплаты долга на момент создания этого снимка.2 Аналогичным образом, оборотные активы Disney составляли 0,81 цента на каждый доллар текущей задолженности.3 У Apple было более чем достаточно для покрытия своих текущих обязательств, если бы все они теоретически подлежали немедленному погашению и все текущие активы можно было бы превратить в наличные.4

Коэффициент текущей ликвидности по сравнению с другими коэффициентами ликвидности

Другие аналогичные коэффициенты ликвидности могут использоваться в дополнение к анализу коэффициента текущей ликвидности. В каждом случае различия в этих показателях могут помочь инвестору понять текущее состояние активов и обязательств компании с разных сторон, а также понять, как эти счета меняются с течением времени.

Обычно используемый коэффициент кислотной проверки (или коэффициент быстрой ликвидности ) сравнивает легко ликвидируемые активы компании (включая денежные средства, дебиторскую задолженность и краткосрочные инвестиции, за исключением запасов и предоплаты) с ее текущими обязательствами. Коэффициент денежных активов (или коэффициент наличности) также аналогичен коэффициенту текущей ликвидности, но сравнивает только рыночные ценные бумаги и денежные средства компании с ее текущими обязательствами.

Наконец, коэффициент операционного денежного потока сравнивает активный денежный поток компании от операционной деятельности с ее текущими обязательствами.

Ограничения использования коэффициента текущей ликвидности

Одно ограничение использования коэффициента текущей ликвидности возникает при использовании коэффициента для сравнения различных компаний друг с другом. Компании существенно различаются между отраслями, поэтому сравнение текущих соотношений компаний в разных отраслях может не дать продуктивного понимания.

Например, в одной отрасли может быть более типичным предоставление кредита клиентам на 90 дней или дольше, в то время как в другой отрасли краткосрочные сборы более важны. По иронии судьбы отрасль, которая предоставляет больше кредитов, может на самом деле иметь более высокий коэффициент текущей ликвидности, поскольку их текущие активы будут выше. Обычно более полезно сравнивать компании в одной отрасли.

Другой недостаток использования текущих соотношений, кратко упомянутый выше, заключается в отсутствии специфичности. В отличие от многих других коэффициентов ликвидности, он включает все текущие активы компании, даже те, которые нелегко ликвидировать. Например, представьте две компании, каждая из которых имеет коэффициент текущей ликвидности 0,80 на конец прошлого квартала. На первый взгляд это может выглядеть эквивалентно, но качество и ликвидность этих активов могут сильно отличаться, как показано в следующей разбивке:

В этом примере у компании A гораздо больше запасов, чем у компании B, которые будет труднее превратить в наличные в краткосрочной перспективе. Возможно, эти запасы избыточны или нежелательны, что в конечном итоге может снизить их стоимость в балансе. Компания B имеет больше денежных средств, которые являются наиболее ликвидным активом, и больше дебиторской задолженности, которую можно получить быстрее, чем ликвидировать запасы. Хотя общая стоимость оборотных активов совпадает, Компания B находится в более ликвидной и платежеспособной позиции.

Текущие обязательства компаний A и B также сильно различаются. У компании A больше кредиторской задолженности, а у компании B больше краткосрочных векселей. Это потребует более тщательного расследования, поскольку существует вероятность того, что кредиторская задолженность должна быть оплачена до полного остатка на счете векселей к оплате. Тем не менее, компания B имеет меньшую задолженность по заработной плате, которая, скорее всего, будет выплачиваться в краткосрочной перспективе.

В этом примере, хотя обе компании кажутся похожими, компания B, вероятно, находится в более ликвидном и платежеспособном положении. Инвестор может глубже изучить детали сравнения коэффициента текущей ликвидности, оценив другие коэффициенты ликвидности, которые имеют более узкую направленность, чем коэффициент текущей ликвидности.

Часто задаваемые вопросы

Какой хороший коэффициент текущей ликвидности?

То, что считается «хорошим» коэффициентом текущей ликвидности, будет зависеть от отрасли и прошлых показателей компании.Однако, как правило, коэффициент текущей ликвидности ниже 1,00 может указывать на то, что компания может испытывать трудности с выполнением своих краткосрочных обязательств, тогда как коэффициенты 1,50 или выше обычно указывают на достаточную ликвидность.В среднем, котирующиеся на бирже компании в США сообщили о коэффициенте текущей ликвидности 1,55 в 2019 году5.

Как рассчитывается коэффициент текущей ликвидности?

Расчет коэффициента текущей ликвидности очень прост. Для этого просто разделите текущие активы компании на ее текущие обязательства. Оборотные активы – это те, которые могут быть конвертированы в денежные средства в течение одного года, тогда как текущие обязательства – это обязательства, которые, как ожидается, будут погашены в течение одного года. Примеры оборотных активов включают денежные средства, товарно-материальные запасы и дебиторскую задолженность. Примеры краткосрочных обязательств включают кредиторскую задолженность, задолженность по заработной плате и текущую часть любых запланированных выплат процентов или основной суммы.

Что означает коэффициент текущей ликвидности 1,5?

Коэффициент текущей ликвидности 1,5 указывает на то, что компания имеет 1,50 доллара текущих активов на каждые 1 доллар текущих обязательств. Например, предположим, что текущие активы компании состоят из 50 000 долларов наличными плюс 100 000 долларов дебиторской задолженности. Между тем его текущие обязательства состоят из кредиторской задолженности в размере 100 000 долларов. В этом сценарии у компании будет коэффициент текущей ликвидности 1,5, рассчитанный путем деления ее текущих активов (150 000 долларов США) на текущие обязательства (100 000 долларов США).