коэффициенты финансовой устойчивости что показывают

Как узнать, зависит ли компания от кредиторов

Предположим, компания «Белая лошадь» оформила кредит (о нет). Теперь к показателям бизнеса добавился еще один — финансовая устойчивость

Финансовая устойчивость показывает, насколько компания зависит от кредитов, займов и чужих денег вообще — сможет ли быстро отдать долги и обойтись только своими силами. Устойчивость считают по разным коэффициентам — рассказываем о трех основных.

Что такое финансовая устойчивость

Финансовая устойчивость показывает, может ли крупный завод или кофейня в бизнес-центре работать без кредитов и займов, какая степень платежеспособности у компании. Если компания устойчива, то даже с кредитами она работает спокойно, а если нет — долги могут привести к разорению и закрытию бизнеса.

Давайте на примере определим финансовую устойчивость.

Компания «Белая лошадь» покупает и перепродает товары для дома: посуду, сковородки, скатерти. На счете у «Белой лошади» — миллион рублей, на складе в виде товаров — 200 000 рублей, а расходов — 750 000 рублей:

аренда — 50 000 рублей;

зарплата сотрудникам — 200 000 рублей;

долги поставщикам — 500 000 рублей.

На расходы у компании есть деньги, но кроме этого «Белая лошадь» еще платить по кредитам и займам. Если кредиторы попросят срочно вернуть долг, «Белой лошади» придется отдать деньги, которые обычно идут на товар, влезть в новые долги или объявить себя банкротом. Да и без этого любые изменения бюджета, например рост арендной платы, пошатнут компанию.

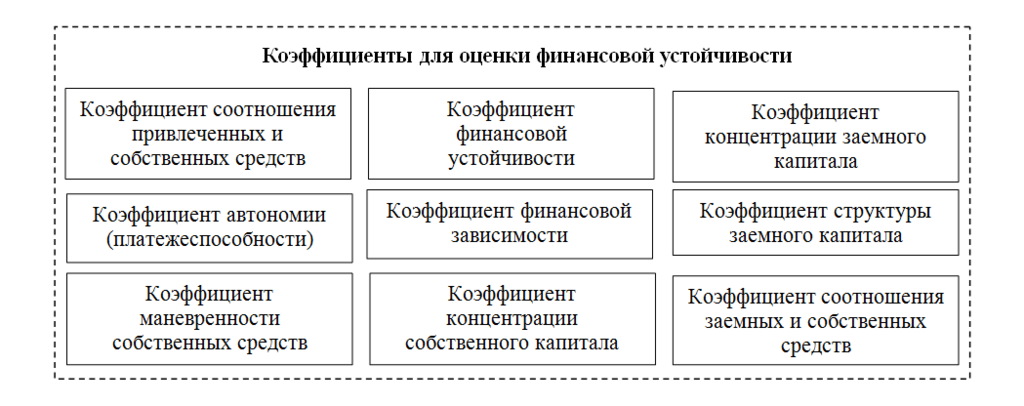

Финансовую устойчивость считают по разным коэффициентам, вот основные:

Разберем каждый из них.

Коэффициент финансовой независимости

Его еще называют коэффициентом автономии — он показывает, насколько компания независима от кредиторов.

Коэффициент финансовой независимости считают по формуле:

Собственный капитал / активы

Собственный капитал — это всё, чем владеет компания минус обязательства. Например, у компании есть станок за 100 000 рублей, но она должна за аренду еще 10 000 рублей. Собственный капитал — 90 000 рублей.

Активы — это всё, чем владеет компания, тот же станок, деньги, патент.

Собственный капитал «Белой лошади» — 614 000 рублей, а активы — 9 084 000 рублей.

Считаем по формуле:

614 000 / 9 084 000 = 0,07

Чем меньше коэффициент, тем больше компания зависит от кредитных денег и тем менее устойчивое у нее положение. Нормальное значение — больше 0,5. Хотя показателю в единицу радоваться не стоит: такие компании отказываются от заемных средств совсем и этим сдерживают свой рост.

У нас получилось 0,07 — это значит, что у «Белой лошади» только семь процентов своих денег, а во всём остальном компания зависит от кредиторов и в любой момент может разориться.

Коэффициент финансовой зависимости

Этот коэффициент показывает, насколько компания зависит от кредиторов. Считают по формуле:

Обязательства — это все, кому компания должна заплатить за что угодно: аренду офиса или ремонт машины. Обязательства еще называют пассивами.

Активы — всё, чем владеет компания.

У «Белой лошади» обязательств на 8 471 000 рублей, а активов на 9 084 000 рублей.

Считаем по формуле:

8 471 000 / 9 084 000 = 0,9

Идеальное значение — 0,5, в этом случае у компании собственный и заемный капиталы в равных долях. Допускаются значения 0,6—0,7, но если цифра выше — значит, компания зависима от кредиторов. Так у «Белой лошади».

Коэффициент соотношения заемных и собственных средств

Этот коэффициент дает общую оценку финансовой устойчивости компании, его еще называют финансовым левериджем. Считают по формуле:

Обязательства / собственный капитал

Собственный капитал «Белой лошади» — 614 000 рублей, а обязательств на 8 471 000 рублей.

8 470 000 / 614 000 = 13,8

Обычно этот коэффициент считают в сравнении с другим периодом. Если он вырос — значит, компания всё больше зависима от чужих денег. Оптимальное значение — 0,7. Если получается больше, финансовая устойчивость компании низкая.

С ростом значения растет и степень риска инвесторов — это значит, что всё меньше людей и компаний захотят вкладывать в эту фирму. Ведь в случае чего расплатиться из своих денег она не сможет.

С «Белой лошадью» вряд ли захотят работать инвесторы и банки, потому что выживает она пока только за счет заемных денег.

Подытожим

Мы посчитали три показателя финансовой устойчивости «Белой лошади» и выяснили, что компания зависит от кредитов и займов, которые рано или поздно придется отдавать, почти не имеет личных сбережений, а ее устойчивость на нуле. Если кредиторы попросят срочно вернуть деньги, компанию ждет банкротство. Есть два варианта решить проблему:

В целом же дела у «Белой лошади» плохие. Чтобы не допустить такого в своей компании, нужно следить за соотношением собственных и заемных денег и не допускать перекоса в сторону заемных.

Главбух как финдир. Коэффициент финансовой устойчивости: формула по балансу

Что такое финансовая устойчивость

Провести всесторонний анализ финансовой устойчивости компании можно с помощью набора специальных коэффициентов — относительных показателей финансовой устойчивости:

Каждый коэффициент вычисляется по отдельной формуле. Далее расскажем, как рассчитать коэффициент финансовой устойчивости.

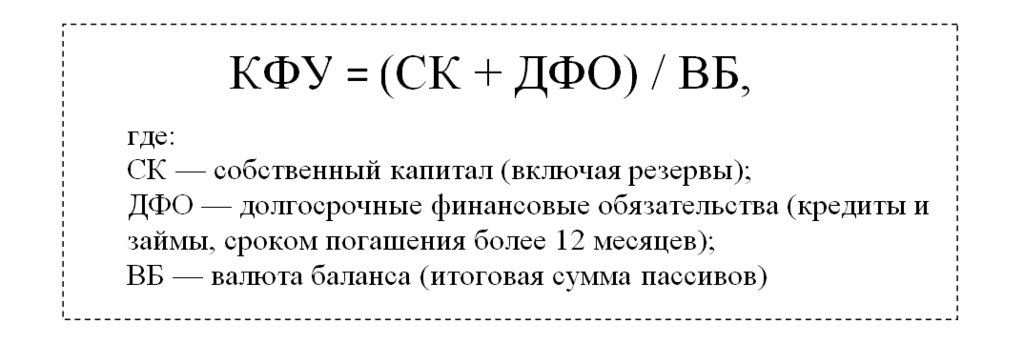

Как рассчитать коэффициент финансовой устойчивости

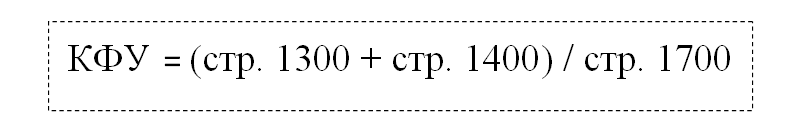

Для расчета коэффициента финансовой устойчивости понадобятся данные из пассива баланса (разделов III–V). Представим ту же формулу, используя коды строк бухгалтерского баланса:

Как использовать итоги расчета в анализе финансовой устойчивости, расскажем далее.

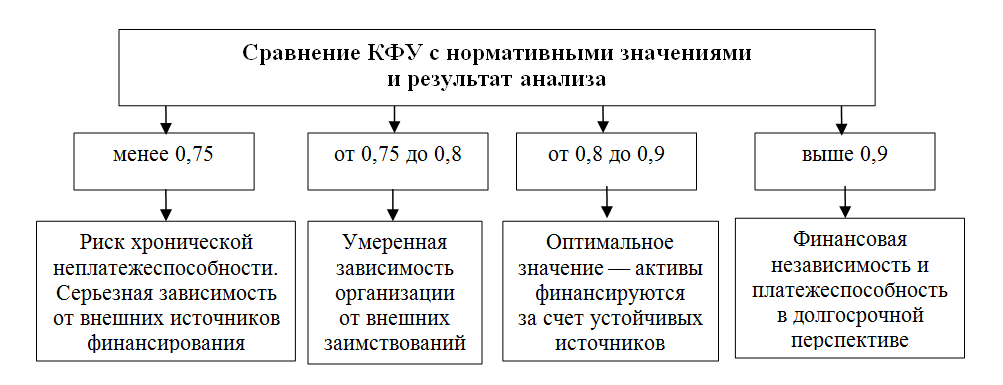

С чем сравнивать результат расчета и какие выводы сделать

Значение коэффициента выше 0,95 может быть показателем того, что организация неэффективно использует в своей деятельности часть доступных финансовых возможностей в виде привлечения краткосрочных займов (в том числе для расширения бизнеса).

Коэффициент финансовой устойчивости показывает степень зависимости организации от внешнего финансирования и помогает спрогнозировать ее платежеспособность в долгосрочной перспективе. Он рассчитывается по данным бухгалтерского баланса. Оптимальным значением для коэффициента считается диапазон от 0,8 до 0,9.

Исправление ошибок в учете

Защита при налоговых проверках

Договоры для бухгалтера

Выдаем удостоверение о повышении квалификации ( заносится в госсреестр). Программы соответствуют профстандарту «Бухгалтер».

Коэффициент финансовой устойчивости (формула по балансу)

Что показывает коэффициент финансовой устойчивости

Коэффициент финансовой устойчивости демонстрирует, насколько активы компании профинансированы за счет надежных и долгосрочных источников. Т. е. показывает долю источников для финансирования своей хоздеятельности, которые компания может привлечь на добровольной основе.

Анализируя коэффициент финансовой устойчивости, формула которого будет приведена чуть ниже, можно сказать, что чем ближе его значение к 1, тем стабильнее положение компании, поскольку доля долговременных источников финансирования гораздо выше, чем краткосрочных. Идеальное значение, равное 1, говорит о том, что компания не привлекает краткосрочные источники финансирования, что, однако, не всегда экономически правильно.

Кфину = (стр. 1300 + стр. 1400) / стр. 1700.

Если расшифровать показатели строк, формула будет выглядеть так:

Кфину = (Ксоб + Обдс) / Побщ,

где: Кфину — коэффициент финустойчивости;

Ксоб — собственный капитал, включающий имеющиеся резервы;

Обдс — долгосрочные займы и кредиты (обязательства), срок привлечения которых составляет более 1 года;

Побщ — итого по пассивам (иначе — валюта баланса).

Поскольку значение строки 1700 баланса складывается из суммарных значений строк 1300, 1400 и 1500, а стр. 1500 — это краткосрочные обязательства, можно говорить о том, что коэффициент, приближенный к 1, показывает, насколько мало привлечено компанией краткосрочных займов. Низкая доля краткосрочных заимствований как раз и называется финансовой устойчивостью.

Вы сможете беспроблемно читать баланс своего предприятия, если изучите нашу статью «Как читать бухгалтерский баланс (практический пример)?».

Нормативное значение коэффициента финансовой устойчивости

Приемлемое для стабильной хоздеятельности значение коэффициента финансовой устойчивости — в пределах от 0,8 до 0,9. Это и есть нормативное значение.

Значение коэффициента, превышающее 0,9, свидетельствует о финансовой независимости компании. Кроме того, это также говорит о том, что анализируемое предприятие будет оставаться платежеспособным в долгосрочной перспективе.

Рискованные коэффициенты финансовой устойчивости организации

Обратите внимание! Если значение коэффициента больше 0,95, это может свидетельствовать о том, что компания не использует все доступные возможности для расширения бизнеса, которые могут быть предоставлены за счет «быстрых» источников финансирования. Очень часто такая кредитная политика компании (не привлекать краткосрочные займы) свидетельствует о неэффективном управлении.

Если коэффициент финансовой устойчивости опустился ниже 0,75, это должно послужить для компании очень тревожным сигналом. Такая ситуация может говорить о возникновении риска хронической неплатежеспособности компании, а также ее попадания в финансовую зависимость от кредиторов.

Если вам нужен план финансового оздоровления компании, вы найдете его в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите к образцу этого важного документа.

Какие бывают коэффициенты финансовой устойчивости предприятия

Для оценки зависимости по каждой составляющей активов компании и имуществу в целом используются различные коэффициенты финансовой устойчивости. В зависимости от формул и аналитической составляющей выделяют простые и сложные коэффициенты.

1. К самым простым коэффициентам финансовой устойчивости относятся те, которые определяют степень автономии компании. Они не учитывают структуру активов и обязательств. Самую суть значения автономии (финансовой независимости) отражает коэффициент Кфн, показывающий концентрацию собственного капитала.

Его рассчитывают по формуле:

Кфн = стр. 1300 / стр. 1600.

Его нормативное значение находится в пределах 0,5–0,7.

2. К другой группе (учитывающей структуру капитала и вид ссуд) относится коэффициент, определяющий финансовую зависимость компании. Его рассчитывают по формуле:

Кфинз = (Обдс + Обкс – Дуч + Дбуд + Рпр) / Побщ,

где: Обдс — долгосрочные займы и кредиты (обязательства);

Обкс — краткосрочные ссуды и обязательства;

Дуч — долги перед участниками;

Дбуд — доходы, ожидаемые в будущем;

Рпр — резервы ожидаемых расходов;

Побщ — итого по пассивам.

Формула по балансу будет иметь следующий вид (приведены номера строк из формы 1):

Кфинз = (стр. 1400 + стр. 1500 – стр. 1450 – стр. 1530 – стр. 1540) / стр. 1700.

Нормативное значение для этого коэффициента составит 0,5, а рекомендуемым будет 0,8.

3. Коэффициент соотношения привлеченных и собственных средств (Ксзс) даст самую реальную оценку устойчивости компании в финансовом плане. Он укажет, сколько заимствованных у кредиторов рублей приходится на 1 руб. собственных средств.

Его формула по балансу выглядит так:

Ксзс = (стр. 1400 + стр. 1500) / стр. 1300.

Нормативным значением для данного коэффициента будет число меньше 0,7. Динамический рост показателя скажет о том, что усиливается зависимость компании от кредиторов.

4. Коэффициент маневренности своих активов (Кман) укажет на то, сколько собственных средств находится в обороте. Его нормативное значение находится в пределах 0,2–0,5. Он рассчитывается по такой формуле:

Кман = (Ксоб – Вна) / Ксоб,

где: Ксоб — собственный капитал, включающий и имеющиеся резервы;

Вна — суммарное значение внеоборотных активов.

Кман = (стр. 1300 – стр. 1100) / стр. 1300.

5. Коэффициент соотношения оборотных и внеоборотных активов (Ксова) указывает количество рублей внеоборотных активов, приходящееся на 1 руб. оборотных.

Ксова = стр. 1200 / стр. 1100.

Нормативного значения для этого показателя не установлено.

6. Коэффициент покрытия оборотного капитала (Кпокр) своими источниками финансирования. Его нормативное значение должно быть больше 0,1. Формула следующая:

Кпокр = (Ксоб – Вна) / Оба,

где: Оба — оборотные активы.

Кпокр = (стр. 1300 – стр. 1100) / стр. 1200.

7. Коэффициент обеспеченности запасов своими средствами (Кобзс) имеет нормативное значение, которое должно находиться в пределах 0,6–0,8. Определяется по формуле:

Кобзс = (Ксоб + Обдс – Вна) / Запасы.

Кобзс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Итоги

Сущность коэффициента финансовой устойчивости состоит в том, что с его помощью компания может определить свою зависимость от кредиторов и узнать о своей платежеспособности. Данный показатель необходимо регулярно рассчитывать. Для этого берутся данные из баланса.

Знание текущего состояния финансовой устойчивости компании поможет ей составить финансовый и бизнес-план на следующий год. Кроме того, компания сумеет грамотнее выстроить свою кредитную политику в соответствии с поставленными целями и нынешним финансовым положением.

Подробнее о составлении финансовых планов читайте в нашей статье «Организация финансового планирования и бюджетирования».

Коэффициенты финансовой устойчивости

В разделе рассмотрены разные коэффициенты: коэффициент мобильности имущества, коэффициент покрытия процентов и другие.

Коэффициент автономии (финансовой независимости) (англ. Equity ratio) – коэффициент, показывающий долю активов организации, которые обеспечиваются собственными средствами. Чем выше значение данного коэффициента, тем предприятие финансово устойчивее, стабильнее и более независимо от внешних кредиторов.

Чем больше у организации доля внеоборотных активов (фондоемкое производство), тем больше долгосрочных источников требуется для их финансирования, а значит доля собственного капитала должна быть больше — выше коэффициент автономии.

Коэффициент капитализации (англ. capitalization ratio) – сравнивает размер долгосрочной кредиторской задолженности с совокупными источниками долгосрочного финансирования, включающими помимо долгосрочной кредиторской задолженности собственный капитал организации. Коэффициент капитализации позволяет оценить достаточность у организации источника финансирования своей деятельности в форме собственного капитала.

Коэффициент капитализации входит в группу показателей финансового левериджа — показателей, характеризующих соотношение собственных и заемных средств организации.

Данный коэффициент позволяет оценить предпринимательский риск. Чем выше значение коэффициента, тем больше организация зависима в своем развитии от заемного капитала, тем ниже финансовая устойчивость. В то же время, более высокий уровень коэффициента говорит о большей возможной отдачи от собственного капитала (более высокая рентабельность собственного капитала).

В данном случае капитализация компании (не путать с рыночной капитализацией) рассматривается как совокупность двух наиболее устойчивых пассивов — долгосрочных обязательств и собственных средств.

Коэффициент краткосрочной задолженности — показывает долю краткосрочных обязательств предприятия в общей сумме внешних обязательств (какая доля в общей сумме задолженности требует краткосрочного погашения). Увеличение коэффициента повышает зависимость организации от краткосрочных обязательств, требует увеличения ликвидности активов для обеспечения платежеспособности и финансовой устойчивости.

Коэффициент мобильности имущества — характеризует отраслевую специфику организации. Показывает долю оборотных активов в общей величине активов предприятия.

Коэффициент мобильности оборотных средств — показывает долю абсолютно готовых к платежу средств в общей сумме средств направляемых на погашение краткосрочных долгов.

Коэффициент обеспеченности запасов — показывает, в какой степени материальные запасы покрыты собственными средствами или нуждаются в привлечении заемных.

Коэффициент обеспеченности собственными оборотными средствами — характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Данный коэффициент не имеет распространения на западе. В российской практике коэффициент был введен нормативно Распоряжением Федерального управления по делам о несостоятельности (банкротстве) от 12.08.1994 г. N 31-р и ныне не действующим Постановлением Правительства РФ от 20.05.1994 г. N 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий». Согласно указанным документам, данный коэффициент используется как признак банкротства организации.

Коэффициент покрытия инвестиций (долгосрочной финансовой независимости) – показывает, какая часть активов финансируется за счет устойчивых источников — собственных средств и долгосрочных кредитов. Данный показатель позволяет инвесторам оценить ожидаемые успехи работы предприятия, вероятность наступления неплатежеспособности, банкротства. Анализировать коэффициент покрытия инвестиций следует во взаимосвязи с другими финансовыми коэффициентами: ликвидности и платежеспособности.

Коэффициент собственных оборотных средств — показатель характеризует ту часть собственного капитала, которая является источником покрытия его текущих или оборотных активов со сроком оборачиваемости менее 1 года.

Величина собственных оборотных средств численно равна превышению текущих активов над текущими обязательствами, поэтому любые изменения в составе его компонентов прямо или косвенно влияют на размер и качество данной величины. Как правило, разумный рост собственного оборотного капитала рассматривается как положительная тенденция. Однако могут быть исключения, например, рост данного показателя за счет увеличения безнадежных дебиторов не улучшает качественный состав собственных оборотных средств.

Коэффициент финансового левериджа (рычага) (англ. debt ratio) – коэффициент, показывающий процент заимствованных средств по отношению к собственным средствам компании. Термин «финансовый леверидж» часто используют в более общем смысле, говоря о принципиальном подходе к финансированию бизнеса, когда с помощью заемных средств формируется финансовый рычаг для повышения отдачи от собственных средств, вложенных в бизнес.

Если значение коэффициента слишком большое, то организация теряет финансовую независимость, и ее финансовое положение становится крайне неустойчивым. Таким организациям сложнее взять кредит.

Слишком низкое значение показателя говорит об упущенной возможности повысить рентабельность собственного капитала за счет привлечения в деятельность заемных средств.

Нормальное значение коэффициента финансового левериджа зависит от отрасли, величины предприятия и даже способа организации производства (фондоемкое или трудоемкое производство). Поэтому его следует оценивать в динамике, и сравнивать с показателем аналогичных предприятий.

Показывает величину капитала, принадлежащего организации, который она может иметь после погашения долгов, кредитов и выполнения других обязательств, и который возможно использовать при распределении активов между собственниками. Кроме того, характеризует ликвидность организации, и показывает, какое количество финансовых средств может остаться у учредителей компании после ее ликвидации.

Отрицательные чистые активы — признак несостоятельности организации, говорящий о том, что фирма полностью зависит от кредиторов и не имеет собственных средств.

Чистые активы должны быть не только положительными, но и превышать уставный капитал организации. Это значит, что в ходе своей деятельности организация обеспечила прирост первоначальных средств, и не растратила их. Чистые активы могут быть меньше уставного капитала только в первые годы работы вновь созданных организаций. В последующие годы, если чистые активы станут меньше уставного капитала, гражданский кодекс и законодательство об акционерных обществах требует снизить уставный капитал до величины чистых активов. Если у организации уставный капитал и так на минимальном уровне, ставится вопрос о ее дальнейшем существовании.

Проведение анализа коэффициентов финансовой устойчивости

Анализ коэффициентов финансовой устойчивости необходим для всецелого изучения факторов, влияющих на стабильность и платежеспособность компании. Анализируя различные показатели, можно оценить степень финансовой независимости или зависимости компании в разрезе элементов активов.

Группы показателей для оценки финансовой устойчивости

Для проведения полного анализа финансовой устойчивости компании используется несколько групп коэффициентов. Как правило, такой развернутый анализ проводится в динамике, что помогает определить причины произошедших изменений.

Все главные финпоказатели, которые используются при оценке финустойчивости компании, основаны на анализе таких величин:

Для расчета используются следующие значения (с указанием строки в балансе):

Формулы расчета значений, используемых в оценке финустойчивости:

Анализируя показатели финустойчивости компании, необходимо учитывать ее особенности, обусловленные сферой деятельности. Наиболее часто анализ финустойчивости компании проводят при помощи относительных показателей, значения которых зависят от ряда факторов:

Проводя анализ упомянутых выше относительных показателей, следует рассматривать изменения в динамике 2 основных групп коэффициентов:

Анализ показателей капитализации

Основные коэффициенты из первой группы:

СобК — собственный капитал;

ВБ — валюта баланса.

Коэффициент автономии указывает на долю собственных источников средств в суммарном значении всех имеющихся активов. При этом увеличение данного показателя в динамике указывает на повышение финустойчивости организации и уменьшение зависимости от кредиторов и внешних инвесторов.

Нормальным значением для этого показателя является 0,5. Если рассчитанный коэффициент получился больше норматива, то это говорит о том, что обязательства компании могут быть покрыты за счет собственных источников.

ЗК — заимствованный капитал, который равен сумме краткосрочных и долгосрочных обязательств предприятия;

ВБ — валюта баланса.

Коэффициент концентрации займов указывает на то, какой удельный вес в общей сумме вложений в хоздеятельности компании составляют заимствованные средства. Увеличение данного показателя говорит о снижении финустойчивости компании и росте зависимости от кредиторов.

При этом следует учесть, что всегда будет выполняться следующее равенство:

Коэффициент капитализации указывает на то, сколько рублей из займов приходится на 1 рубль собственного капитала. На повышение финустойчивости компании укажет снижение ККап. Нормативным является значение, которое меньше единицы.

ФнК — функционирующий капитал, равный разности между собственными средствами в обороте и долгосрочной плюс просроченной задолженностью дебиторов.

Коэффициент маневренности указывает на то, какая часть принадлежащих компании средств капитализирована, а какая вовлечена в финансирование хоздеятельности компании, т. е. включена в оборотные активы. На показатель оказывает существенное влияние отраслевая принадлежность компании и состав капитала. При увеличении коэффициента можно говорить об улучшении качества балансовой структуры и повышении финустойчивости. Нормативное значение находится в границах 0,2–0,5.

Данный коэффициент демонстрирует общее значение показателя финустойчивости. Увеличение этого показателя во временном промежутке говорит об усилении финансовой устойчивости предприятия. Нормативное значение должно быть больше единицы, минимальным является 0,7, а наиболее оптимальным — 2.

Коэффициент постоянного внеоборотного актива укажет на то, какая доля собственных средств компании вложена в ее основной капитал.

Коэффициент финнезависимости капитализированных источников указывает на то, какой удельный вес в долгосрочных источниках финансирования занимает собственный капитал. Увеличение этого коэффициента в динамике засвидетельствует улучшение финустойчивости компании и укажет на ее привлекательность для инвесторов. Нормативное значение — это цифра больше 0,6.

ДебЗ — задолженность дебиторов, включающая долгосрочные и краткосрочные долги, а также ожидаемый возврат оборотных активов;

ВБ — валюта баланса.

ТИчп — темп прироста чистой прибыли;

ТИвп — темп прироста валовой прибыли.

Коэффициент финансового левериджа укажет на то, во сколько раз быстрее растет чистая прибыль по сравнению с валовой. Рост данного показателя указывает на возрастание степени коммерческого риска, который связывают с потенциальной нехваткой средств для оплаты финансовых расходов.

Более подробную информацию о расчете финлевериджа вы найдете в нашей статье «Коэффициент финансового левериджа — формула для расчета».

Анализ показателей покрытия

Приведем основные коэффициенты из второй группы:

РКр — финансовые расходы, которые связаны с привлечением и обслуживанием кредитов;

СКр — суммарное значение привлеченных кредитных средств.

Цена привлеченного капитала демонстрирует, какую долю составляют указанные выше финрасходы в общей сумме привлеченных средств. Увеличение данного коэффициента укажет на возможное падение прибыли компании и на снижение финустойчивости.

ПВ — прибыль до вычета процентов и уплаты налогов;

Су% — подлежащие к уплате проценты.

Коэффициент обеспеченности подлежащих уплате процентов указывает на то, какая сумма прибыли приходится на один рубль связанных с уплатой кредитных процентов расходов. Значение коэффициента, превышающее единицу, свидетельствует о том, что у компании хватит прибыли для уплаты набежавших процентов. Рост показателя благотворно влияет на повышение инвестиционной привлекательности компании.

ЛЗ — издержки по обслуживанию лизинга.

Коэффициент обеспеченности финрасходов укажет на то, какая доля валовой прибыли приходится на каждый рубль финрасходов компании. Если значение коэффициента будет меньше 1, то это укажет на нехватку средств для расчета с кредиторами, что свидетельствует о росте финансового риска.

ОСК — собственные средства в обороте компании;

ТекА — текущие активы.

Коэффициент обеспеченности собственными средствами в обороте покажет, хватает ли собственных оборотных средств для ведения устойчивой хоздеятельности компании. Увеличение показателя скажет о росте финустойчивости компании. Нормативное значение коэффициента составит 0,5, при этом минимальным является 0,1.

Кобзсос = ОСК / Мпрз,

Мпрз — материально-производственные запасы компании.

Увеличение этого коэффициента в динамике укажет на рост финустойчивости компании.

Анализ обобщающего показателя

Для обобщения анализа финустойчивости компании применяют показатель интегрального критерия (ИКфу). Данный показатель может быть представлен в таком виде:

ИКфу = (КА × КМ × Кобсос × Кфину) 1/4

Рост этого обобщенного показателя в динамике указывает на достаточный уровень финансовой устойчивости.

Итоги

Анализ коэффициентов финустойчивости позволит детализировать влияние каждого структурного результата от финдеятельности компании на ее стабильность и надежность для инвесторов. При этом важно проанализировать как коэффициенты из группы капитализации, так и из группы покрытия.

Больше информации о финансовых коэффициентах вы найдете в нашей статье «Основные финансовые коэффициенты и формулы их расчета».