консьерж прайм тинькофф что это

Отзыв о премиальной программе Тинькофф Банка

Оставляю это без оценки, т.к. это просто моё личное мнение.

Я долгое время был счастливым пользователем кредитной карты All Airlines.

Меня привлекало:

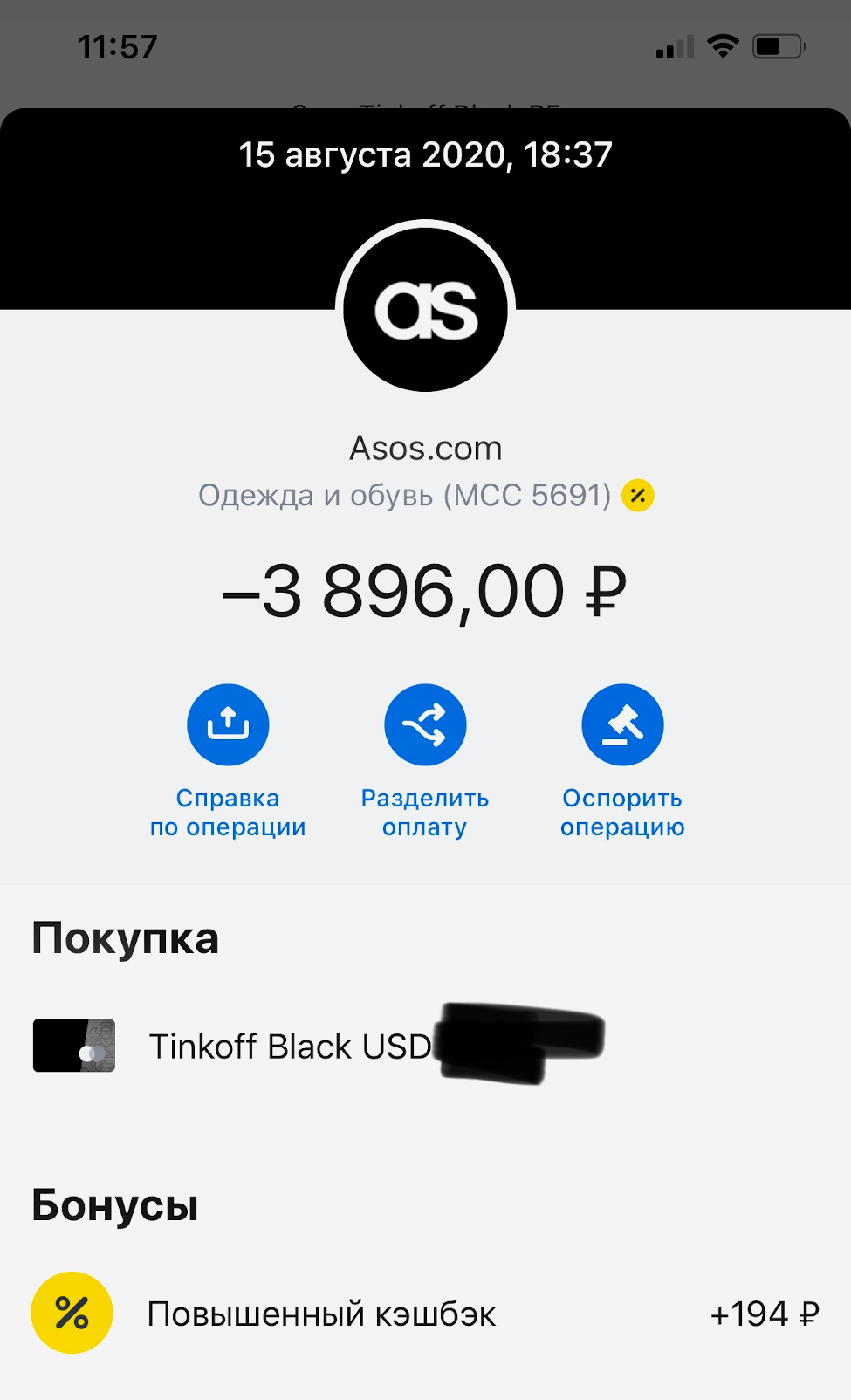

— 2% на всё и 1% на платежи, которые в других местах обычно не бонусируются

— возможность потратить бонусы на любые авиабилеты, купленные на любом сайте, лишь бы MCC был правильный

— 10% за booking.com. Это удобнее чем travel-сайты с мутными партнёрами у других банков.

— хорошая страховка на год

Что бесило:

— хитрые правила с округлением при списании баллов

— невозможность частичной компенсации покупки

Когда появилась возможность за 1490р/мес перейти на Black Edition, я сразу решил попробовать.

Условия бесплатного обслуживания у них довольно суровые и они не имеют никакого смысла т.к. в других банках при тех же условиях дадут гораздо больше.

Я решил обслуживаться платно, т.к. если вы летаете 3-4 раза в год и у вас есть семья и дети, то преимущества окупаются.

Теперь о преимуществах:

— 2 прохода в бизнес-залы в месяц. Причём, этими проходами может также пользоваться держатель доп карты. На практике получается так, что если вы летаете с кем-то ещё, то этих проходов хватит ровно на одно посещение бизнес-зала за всю поездку. Это крайне мало. Приходится выбирать, на каком из участков полёта вы сходите в бизнес-зал.

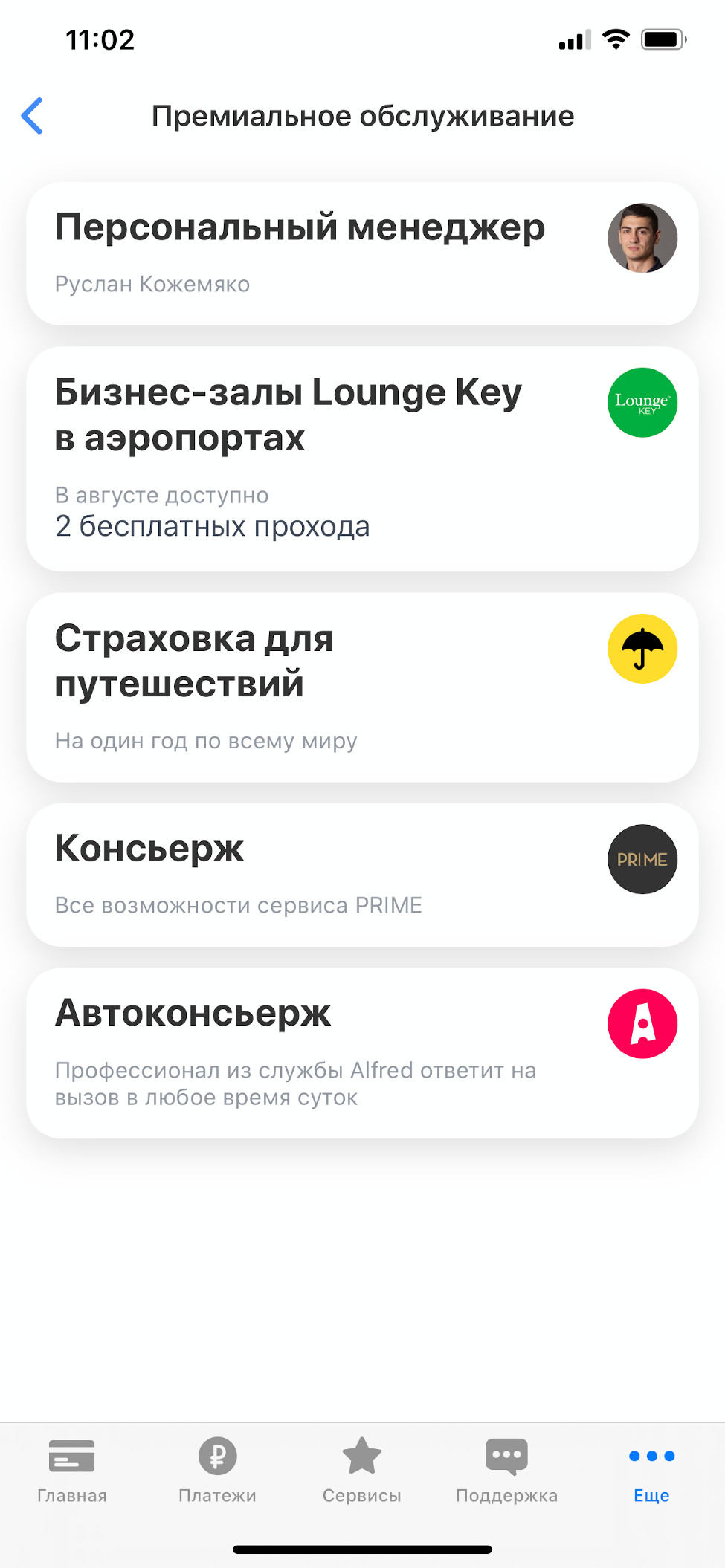

— консьерж-сервис Prime. Я не очень понял, зачем они нужны. Так и не смог им ни разу воспользоваться т.к. СМС для входа в приложение мне не приходила. Техподдержка Тинькова отфутболивала в техподдержку Prime, а там как-то не заладилось.

— авто-консьерж Альфред. Доступен только для Москвы. А я не из Москвы. Для регионов можно вычеркнуть.

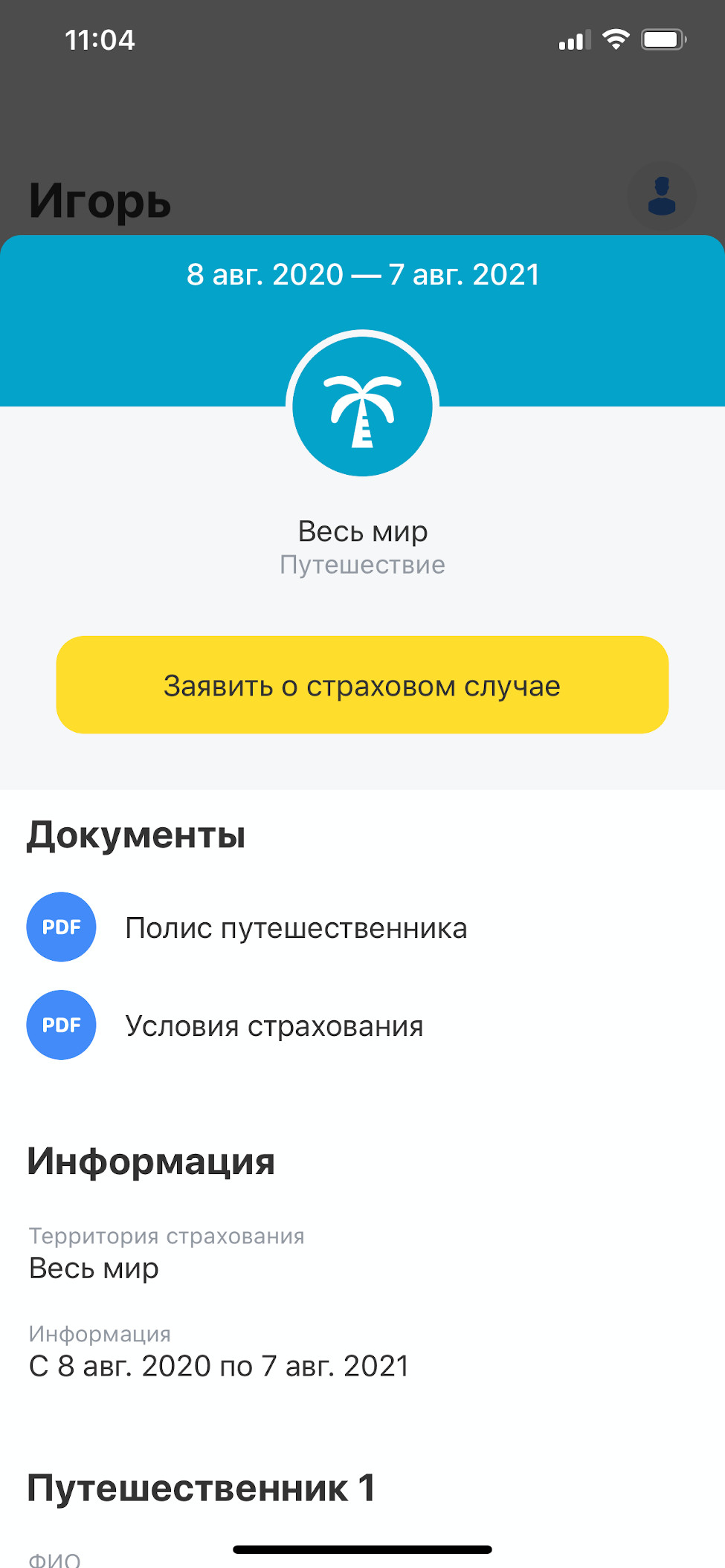

— страховка на всю семью. На самом деле, семьёй считается только супруг и несовершеннолетние дети. Мамы, папы, бабушки, дедушки, братья, сёстры идут лесом. Ну хотя бы моей жене и ребенку можно было больше не покупать отдельные страховки.

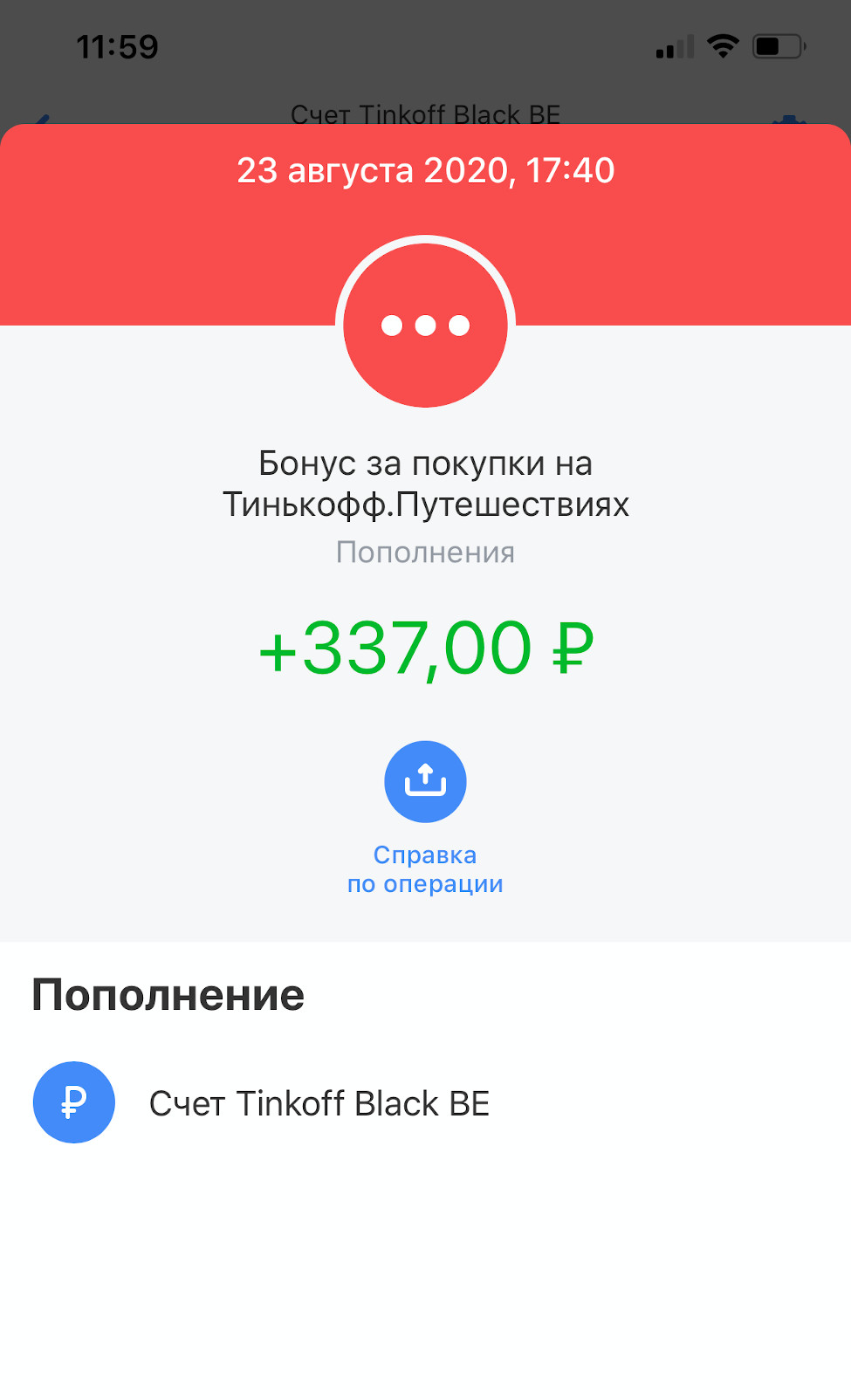

— возможность компенсировать более 6000р без округления. Вот это киллер-фича! У меня было накоплено достаточно много миль, но как назло у всех моих билетов цены были такие, что при округлении я бы выкинул 1000-2000 миль просто так. После подключения премиума я смог достаточно быстро потратить все свои мили, обменяв на рубли 1=1

В сухом остатке получилось, что после того, как я потратил все свои мили, то я платил 1490р только ради бесплатной страховки жене и ребенку + возможность один раз за поездку сходить в бизнес-зал. Прикинул, и решил, что оно того не стоит. Тем более, прочитав условия других банков, я выяснил, что с моими расходами я могу вообще бесплатно и неограниченное количество раз ходить в бизнес залы и получать другие плюшки (бесплатные трансферы, расширенные лимиты на операции, бесплатный интернет за границей, повышенные ставки на вклады и т.п.).

В итоге решил отказаться от Премиума Тинькова. Отдельное спасибо банку за то, что разрешили мне вернуться на предыдущий тариф All Airlines без повторной оплаты комиссии за год.

Металлическая карта от Тинькофф — почему я оформил? Как получить 2 месяца бесплатно? Личный отзыв

21 367 55 30.10.2021

За последние 7 лет я попробовал премиальные карты разных банков — Бинбанка, Открытия, Сбербанка, АкБарса, Хоум Кредита. Все они по своему были хороши, но идеальной карты я не нашел. Разве что Бинбанк выгодно отличался, но банк, как мы знаем, закрылся.

И вот в кошельке у меня появилась очередная «новинка» — премиальная металлическая карта от Тинькофф. Думал, сразу скажу, долго. Перелопатил кучу отзывов и месяц взвешивал, надо ли мне это.

Итого пользуюсь ей несколько месяцев, с лета 2020: набил чуть шишек, сэкономил на одной (!) покупке 11 500 рублей и обнаружил пару преимуществ, о которых нигде ранее не читал. Например, как два прохода lounge key в месяц превратить в четыре или даже восемь. (UPD: cейчас при выполнении условий можно получить и безлимитные проходы, но мне хватает тарифа по умолчанию).

Чувствую, настало время написать свой собственный отзыв!

Содержание

Почему я решил оформить карту Тинькофф Black Metal?

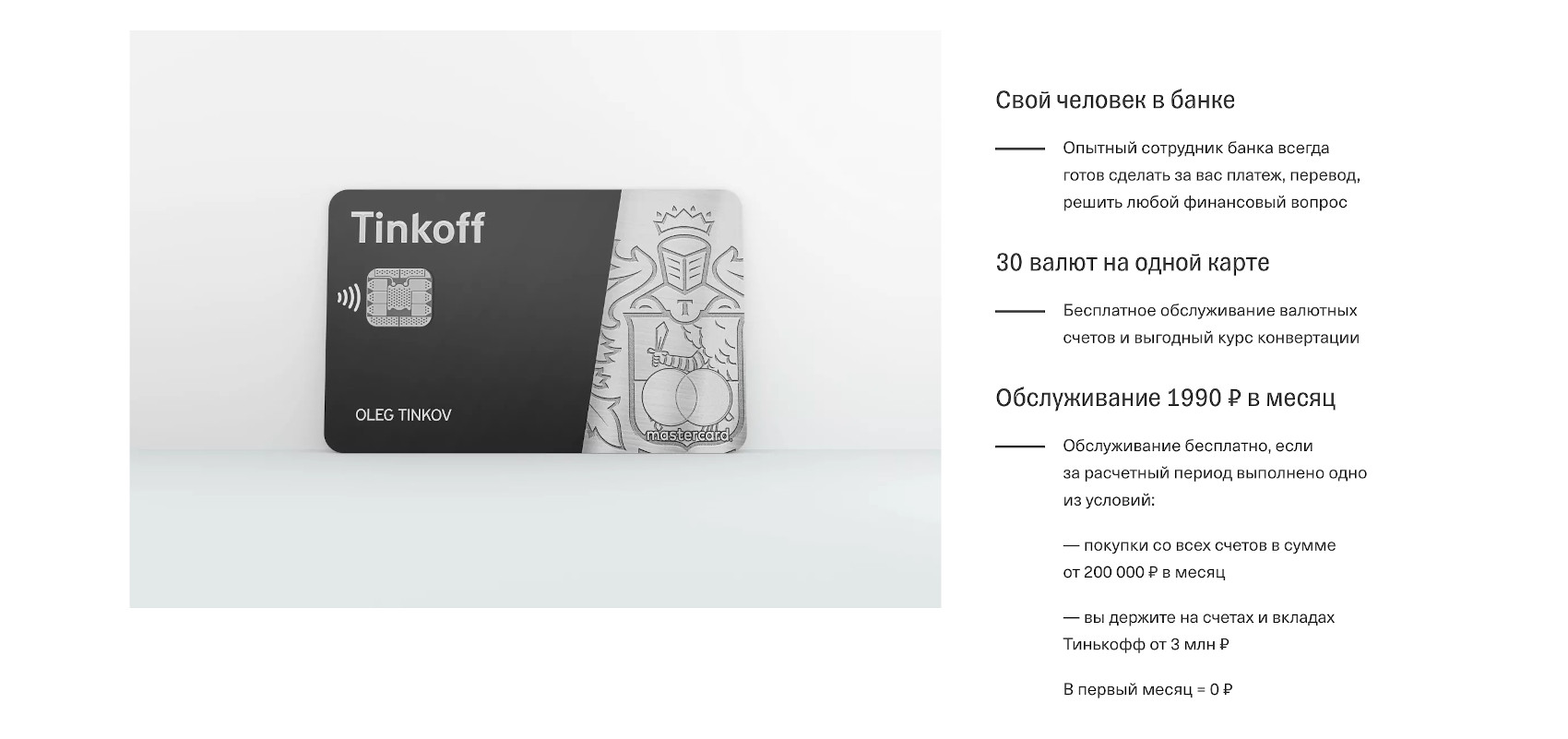

Тинькофф Металл (дебетовая) – моя основная карта сейчас. Она премиальная, и месячное обслуживание, или условия бесплатности, не из дешевых, но и дает она многое.

Чего я не знал (ну, или до конца не осознавал): оформление премиальной металлической карты от Тинькофф подразумевает переход с обычного тарифа Блэк на премиальный Металл – соответственно, карту Блэк приходится закрывать (хорошо, что всё онлайн).

Больше 7 лет я пользовался дебетовой картой Tinkoff Black и сейчас решил перейти на условия получше. Для меня Тинькофф – основная карта, потому что мне нравится:

Вот так выглядит карта — довольно стильно, она полностью из металла 🙂

К оформлению Тинькофф Премиум меня подтолкнули инвестиции – я завел в банке брокерский счет, приплюсовав его к карточному счету и вкладу здесь же. О «плюшках» для инвестиций я расскажу ниже через четыре раздела. По ссылке, кстати, месяц торговли без комиссии. А при открытии вклада дают 0,5% годовых дополнительно!

С переходом на Тинькофф Black Metal меня заинтересовали следующие фишки:

— бесплатные проходы в бизнес-залы аэропортов (от 2 раз в месяц),

— хорошо так увеличенные лимиты по кэшбэкам* – до 30 000 рублей в месяц, и переводам на карты других банков – до 100 000 рублей в месяц.

— страховка для выездов за границу, распространяющаяся на ЛЮБЫХ четверых людей (а не только супруг/супруга/дети, как у всех).

*про кэшбек: недавно я приобрел ноутбук и вместо 3000 рублей (максимум по обычной карте Блэк) получил целых 11 500 рублей. Если разделить на стоимость обслуживания карты, уже окупил по ней почти восемь месяцев:)

И, конечно, не могу не отметить само физическое ощущение карты — она же из металла! Тяжеленькая такая, непривычно. У нас в России металлические банковские карты выпускают всего несколько банков. Раньше я видел металлическую карту только от Apple в США.

У нас в блоге есть два хороших текста на тему банковских карт для путешествий и бизнес-залов, можно изучить:

Условия предоставления карты Тинькофф Black Metal

Если кратко про тарифы и условия пользования картой, то она БЕСПЛАТНА при следующих пунктах:

*средства считаются на карточном, брокерском, накопительном счетах, на ИИС и на вкладах – всё вместе.

При невыполнении условий стоимость обслуживания – 1990 рублей в месяц. Но есть такой лайфхак…

КАК Я ПОЛУЧИЛ ЕЩЕ +2 ПРОХОДА В БИЗНЕС ЗАЛ?

Можно заказать премиальную кредитную карту ALL AIRLINES (по ссылке — мой отзыв) и получить еще 2 000 рублей за нее, а обслуживание этой второй карты — БЕСПЛАТНОЕ, если выполняется условие по уже оформленной дебетовой премиальной карте.

Как мне сказали в поддержке, если платишь за дебетовую карту 1990 рублей в месяц или выполняешь условия для бесплатного обслуживания по ней, то можно оформить 2-ую карту — кредитную и получать дополнительные бонусы (еще 2 доп. прохода, 2% кешбэка на траты по кредитке — главное закрывать траты в течение периода в 55 дней).

Акции и бонусы: как получить 2 месяца бесплатно?

Я не видел, чтобы кто-то писал об этом (на сайтах или в отзывах), но картой можно пользоваться ПРАКТИЧЕСКИ 2 МЕСЯЦА БЕСПЛАТНО!

1. Нужно перейти по ссылке >>, заказать карту и получить бонус 2 месяца бесплатного обслуживания карты. Этот рекомендательный бонус «от друга другу» дается за первые потраченные 10 000 рублей (не одним чеком, а вообще).

НО! Если у вас есть обычная карта блэк, лучше написать в поддержку что перешли по ссылке и показать ее — иначе мне писали, что бонус могут не начислить. Можете написать мне, чтобы я тоже написал в поддержку и подтвердил (в последний раз это помогло). Если ранее в Тинькофф не обслуживались — писать не надо, достаточно перехода по ссылке.

2. Подключать тариф (то бишь, заказывать-оформлять карту) нужно СРАЗУ ПОСЛЕ отчетного периода по дебетовой Блэк. Тогда платный период начнет действовать со следующего месяца.

Например, у меня отчетный период по Блэк с 24 июля по 24 августа. Я сделал карту Блэк Метал 25 июля, и премиальные условия мне нужно выполнять только со следующего месяца (а именно – с 24 августа). Ну, а там далее спишутся «условные» 1990 рублей, которые включены в 2 бесплатных месяца по ссылке выше.

Если базовой дебетовой карты Тинькофф Блэк у вас нет, то вот ссылка с бонусом >> на ее оформление, там полагается 3 месяца бесплатного обслуживания. Можно сперва сделать ее, а как получите – перейти по дружеской ссылке из пункта 1. и сменить на премиальную карту Тинькофф, условия обслуживания которой вы теперь знаете. Но всегда есть риск, что банк по условиям может отказать в начислении бонуса по премиальной карте, так как уже была блэк.

А вот Сбербанк…

Я знаю, что кто-то оформляет премиум карту от Сбербанка Премьер (раньше там давали два месяца бесплатно, и ее я тоже себе как-то оформлял — сейчас, вроде, не дают), но там нет таких классных кешбэков реальными деньгами или вот страховки на всех «посторонних», кто едет с вами в путешествие. Плюс, нужно идти в офис, чтобы открыть/забрать/закрыть карту – да не любой ближайший, а только тот, где есть премиум окошко. Да и процента на остаток нет. Поэтому выбор тут, я бы сказал, очевиден.

Так, теперь про бизнес-залы. Как получить от 4 до «безлимитных» проходов?

Доступ в бизнес-залы Lounge Key – как получить 4 прохода вместо 2?

Один из лучших бонусов по карте это посещение бизнес залов в аэропортах по всему миру

Обратите внимание! С апреля 2021 года условия немного поменялись, теперь стандартно начисляется 2 прохода в месяц вне зависимости от того, сколько у вас карт. Но при выполнении условий можно получить и больше:

Если вы едете отдыхать семьей и вам не хватает проходов, можете открыть 2 карты — по каждой получить 2 месяца бесплатно, а по приезде просто закрыть одну из них.

Банк Тинькофф работает с системой Lounge Key, и проходы осуществляются по самОй банковской карте, в отличие от Priority Pass, где выдается отдельная карта. По Блэк Металл доступны 2 прохода ежемесячно. Если держать на всех счетах от 3 млн рублей — будет 4 прохода в месяц и безлимитка от 10 млн. Мне вполне хватает количества по умолчанию 🙂

Взламываем систему: у банка есть несколько видов премиальных карт, и открыть можно также несколько, а условия обслуживания привязываются к одним счетам. Понимаете?

То есть, если у вас на счету уже есть необходимые 3 миллиона рублей или 200 тысяч в тратах, засчитываемые для Блэк Метал, они зачтутся и для еще одной премиальной карты! Либо вы как я, платите 1990 рублей за тариф премиум. Единственное условие: нельзя открыть вторую дебетовую, поэтому я открыл премиум-кредитку All Airlines и использую ее для бронирований отелей/авто и проходов в бизнес залы (при проходе морозятся не мои деньги) 🙂 А если ехать в путешествие на стыке двух месяцев… будет 4 прохода по умолчанию!

Хотя неоспоримый плюс кредитной карты в том, что можно бронировать по ней авто и жилье и «замораживать» не свои деньги. Тут главное возвратить суммы в течение 50 с чем-то дней, чтобы не платить проценты.

Основные преимущества премиальной карты Тинькофф Металл – чем она мне нравится?

|  |

Какие преимущества я выделяю в премиальной карте от Тинькофф? Главное для меня то, что это обычная карта «на каждый день», которая за бОльшие условия экономит больше денег и дает отличные привилегии.

Плюсы.

+ Бесплатные проходы по Lounge Key в бизнес-залы в аэропортах – а если ехать на стыке двух месяцев, без проблем получите 4 прохода).

+ Увеличенные лимиты на переводы в другие банки – раньше с Блэк у меня было 20 000 рублей в месяц, сейчас 100 000.

+ Повышенный лимит на кешбэк – было до 3000 рублей, стало до 30 000. Его я уже опробовал, о чем выше расписал.

+ Кешбэки на путешествия – а если взять лимит до 30 000 рублей, то это еще и смысл имеет. 10% в отелях, 5% в авиа и 10% аренда авто.

+ Деньги можно держать на накопительном счету, получать процент на остаток, а забрать – в любой момент без их потери (в отличие от вклада). Сумма, на которую начисляется процент, на премиум-тарифе не ограничена!

+ Ну, и плюс, который прилагается ко всем картам Тинькофф – суперудобное приложение, где можно решить любую проблему онлайн или по звонку. Вот пример: как-то за границей у меня заблокировали карту, и для разблокировки надо звонить в банк. Местной симки у меня нет, роуминг – грабительский. Знаете, как всё разрешилось? В приложении Тинькофф можно позвонить в банк по вай-фаю!

Да, еще есть Консьерж Сервис, Авто-консьерж Альфред, но, если честно, они идут практически со всеми премиальными картами, и я ими НИ РАЗУ не пользовался.

Минусы.

— Если опустить 2 бесплатных по обслуживанию месяца (о которых писал выше), то условия для пользования всё-таки жесткие: траты в 200 000 рублей и 1 млн на счету или ежедневный остаток в 3 млн рублей. С другой стороны, можно платить 1990 рублей в месяц, окупая их кэшбэками, и наслаждаться премиальным тарифом.

Больше минусов я и не вижу. Сервис хорош, в банк ходить не надо, и за 7 лет я понял, что для Тинькофф клиент в приоритете.

Личный пример: сотрудник заверил, что мне положен увеличенный кешбэк в категории, но ошибся, оказалось не так. Мне пошли навстречу и все равно его начислили – и речь не о тысяче рублей, а больше!

При этом я не фанат-фанат банка, так как пользовался многими другими картами, и в какой-то момент их условия были лучше, но, хейтеры Тинькофф — в каком банке вам начисляли по 2-3 тысячи рублей просто так, потому что «новичок» на горячей линии так сказал? У меня же с Тинькофф такое было несколько раз, когда в других банках за подобное даже не извинялись.

Подытоживаю — полезные ссылки и бонусы, которые вам пригодятся:

Привилегии по программе Mastercard

Часто для премиальных карт от Mastercard или Visa проходят акции. Я ими не всегда пользуюсь, так как не слежу. Но пару раз получал бесплатную мобильную связь за границей на 7 дней, упаковку багажа и еще что-то. Ах да, случаются и «халявные» проходы в бизнес-залы (по-моему, сейчас это работает для Визы).

Из интересных на данный момент для Мастеркард (а премиум от Тинькофф идет на мастеркарде) – скидка 15% в Яндекс Такси на тарифы от Business и выше.

Преимущества Тинькофф Блэк Метал для инвестиций

Соберу тут основные фишки:

Тинькофф Инвестиции – достойный инструмент для торгов на бирже. Говорю так, потому что пользуюсь ими с декабря 2019 года, всё без нареканий.

Выводы: мой отзыв о карте Тинькофф Black Metal

|  |

Почему Тинькофф Black Metal? Вот мои отзывы и советы.

Я был клиентом более десяти банков, но почему-то все эти карты либо ушли, либо стали в лучшем случае вторыми или третьими у меня в кошельке. Кто-то закрывается, кто-то меняет условия. Иногда с плохим обслуживанием миришься, когда условия шикарные (так было 3-4 года назад в некоторых банках), но сейчас, на мой взгляд, обслуживание выходит на первое место. Потому что условия теперь – особенно в премиальных картах – плюс-минус похожие.

Дебетовая Тинькофф Блэк стала моей основной картой, как и у большей части моих друзей и знакомых. А Тинькофф Блэк Металл (премиальная), по идее, это апгрейд Блэк — как Macbook Air и MacBook Pro. Оба хороши, но второй создан для более обширных задач.

Теперь парочку советов от меня:

И еще несколько моментов, которые вам могут быть интересны:

— Если пользоваться картой от 6 месяцев, и после уже вернуться обратно на обычный тариф, металлическую карту можно оставить бесплатно и привязать к ней базовый тариф (она действительно прикольная). До 6 месяцев металлическую можно «выкупить» за 5000 рублей.

— Компенсация за проход в бизнес-зал приходит в течение 5 дней. Вы проходите, у вас списывают деньги и потом они возвращаются.

— Условия в 3 миллиона рублей на счету учитываются по всем счетам в Тинькофф: и брокерский, и вклады, и ИИС, и обычные счета.

Буду дальше пользоваться картой и добавлять при необходимости информацию в статью! И вы тоже – оставляйте комментарии внизу: довольны ли вы Тинькофф и его премиум тарифом? Или может я что-то упустил?

Блог компании Тинькофф Инвестиции | Тинькофф запустил Tinkoff Private — диджитал-банк для состоятельных клиентов

Тинькофф объявляет о запуске Tinkoff Private — нового направления по работе с состоятельными клиентами в рамках экосистемы. Tinkoff Private — digital private banking, направление, объединяющее широкий спектр как классических, так и инновационных сервисов для состоятельных клиентов сегмента HNWI в рамках приложений Тинькофф и Тинькофф Инвестиций.

Tinkoff Private детально профилирует клиента, чтобы определить его долгосрочные цели и в результате предложить максимально релевантный набор сервисов. Tinkoff Private кластеризовал продукты, выделив три направления: инвестиционное сопровождение, банковские услуги и лайфстайл — в их рамках будут развиваться сервисы направления.

Инвестиционное сопровождение, доступ к эксклюзивным финансовым инструментам и идеям

Банковские услуги

Tinkoff Private работает в закрытом режиме с начала 2021 года для крупных клиентов Тинькофф, в том числе Тинькофф Инвестиций Премиум и владельцев компаний клиентов Тинькофф Бизнеса. Руководителем управления по работе с состоятельными клиентами назначен Илья Опренко. Ранее Илья работал в United Bank of Switzerland (UBS).Илья занимается развитием Tinkoff Private, а также отвечает за рост активов в этом сегменте и организацию работы команд персональных банкиров для клиентов сервиса.

Оливер Хьюз, СЕО Tinkoff Group, исполнительный директор в составе совета директоров TCS Group Holding:

«У нас 16,7 млн клиентов. Тинькофф — это третий крупнейший банк страны по числу активных клиентов, при этом Тинькофф Инвестиции — пионер и абсолютный лидер рынка частных инвестиций. Количество клиентов Тинькофф Инвестиций — 2,3 млн с совокупными активами свыше 500 млрд рублей. Сервисом все чаще пользуются клиенты, которых классически принято относить к сегменту wealth management, так называемые HNWI — High Net Worth Individuals. Это придало нам уверенности в том, что необходимо выделить этот сегмент и предложить этим клиентам услуги private banking.

Tinkoff Private делает ставку на диджитализацию традиционного private banking. Мы верны принципу „банк без отделений“ — это позволяет нам быть более эффективными, предоставлять клиентам сервис высшего уровня и запускать новые продукты, опережая рынок. Перед нами стоит амбициозная цель — сделать Тинькофф одним из ключевых игроков на рынке в сегменте private banking уже в 2023 году, и мы уверены, что наш подход сыграет важную роль в достижении этой цели».

Пакет услуг «Тинькофф Премиум»

Frank Research Group в 2020 году назвал банк лучшим для ежедневного использования. Мы постарались подробно разобрать, насколько данный пакет обслуживания является комфортным для клиентов.

Коротко о преимуществах Тинькофф Премиум

— Персональное обслуживание (консьерж-сервис)

— Страховка в путешествии (действует на семью)

— Бизнес-залы (LoungeKey)

— Высокий лимит переводов по номеру карты (50 000 руб/мес)

— Брокерский счет за 0 рублей вместо 290 руб/мес (хороший, средний тариф «Трейдер»)

— Повышенный лимит выплаты кешбэка на покупки (до 30 000 руб/мес) и высокий процет кешбэка на бронирования (до 10% за билеты, отели и аренду авто)

— Привилегии от Mastercard по картам World Black Edition (есть у всех банков, которые выдают премиальные карты)

Стоить отметить, что Тинькофф в 2020 году запустил новый финансовый сервис под названием подписка Tinkoff Pro и Premium, который изначально подразумевал возможность пользоваться некоторыми или всеми (в зависимости от типа подписки) услугами пакета «Тинькофф Премиум» обычными (не премиум) клиентами.

Со временем пакет услуг «Тинькофф Премиум» исчез с сайта банка, а на его место пришла подписка Premium. Ее условия не хуже былого пакета «Тинькофф Премиум», а преимуществ больше. Поэтому всем текущим клиентам пакета банк ее автоматически подключил.

Итак, чтобы стать премиальным клиентом в Тинькофф, нужно:

На данный момент представленно три карты: дебетовые Tinkoff Black Metal и ALL Airlines Black Edition, а также кредитная ALL Airlines Black Edition.

Подведем итог: пакета услуг «Тинькофф Премиум» как такового сейчас нет, есть премиальные карты с их собственными тарифами, и есть подписка Premium, которая увеличивает премущества премиальных карт. Банк подключает подписку при заказе премильной карты.

Далее, рассматривая преимущества и недостатки премиального обслуживания в банке, мы будем подразумевать именно тарифы премиальных карт и подписки Premium.

Бонусы при подключении

Клиентам с пакетом услуг «Тинькофф Премиум» ранее был доступен бонус в размере 0,5% от суммы пополнения вклада. Сейчас, при подключении подписки Premium, такого бонуса больше нет. Но, если открыть вклад на 12 месяцев и больше, банк увеличит процентную ставку на 0,5% годовых. Пополнять такой вклад можно в первые 30 дней.

Бонусы Tinkoff Mobile с подпиской Premium

— добавляютя безлимитные звонки по РФ бесплатно

— добавляютя 1 ГБ интернета в Европе каждый месяц

Стоимость обслуживания

За выпуск Tinkoff Black Metal придется заплатить 5 000 руб., если после получения карты перейти обратно с премиального тарифа на стандартный в течение 183 дней с момента первой покупки, и при этом оставить премиальную карту действующей (не блокировать).

Если ее просто заблокировать, то плата не спишется.

Бесплатно при выполнении одного из условий:

1) при тратах по карте от 200 000 руб/мес и общем остатке на счетах от 1 000 000 руб.

2) при общем остатке на счетах от 3 000 000 руб.

В общий остаток в том числе учитываются наличие активов на брокерских счетах и ИИС.

Доступ в бизнес-залы аэропортов

Страховка выезжающих за рубеж (ВЗР)

Плюсы и минусы

Плюсы банка

Бесплатные межбанковские переводы

Понятный интернет-банк и мобильное приложение

Минусы банка

Отсутствие отделений банка

Банк может в индивидуальном порядке понизить любые лимиты по карте. Например, снизить сумму бесплатного снятия.

Банк в праве запрашивать документы, отказывать в проведении операций, отключать от дистанционного банковского обслуживания. В таком случае придеться ехать в их единственный офис в Москве.

Плюсы пакета Тинькофф Премиум

Бесплатные межбанковские переводы

Выгодная страховка ВЗР

Выгодные условия бесплатного обслуживания

Выгодные условия посещения бизнес-зала

Повышенная процентная ставка для вкладов

Повышенная процентная ставка для накопительных счетов

Понятный интернет-банк и мобильное приложение

Процент на остаток по карте

Часто проводит акции с кешбэком и скидками

Минусы пакета Тинькофф Премиум

Малое количество отделений банка

Коротко о тарифе пакета Тинькофф Премиум

Консьерж прайм тинькофф что это

Перевод и снятие наличных

Безлимитное снятие в Тинькофф до 10 000 000 ₽ в месяц по дебетовой карте у партнеров. Переводы до 500 000 ₽. Без комиссий

Бонусы от высшей по рангу карты Mastercard — World Elite. Повышенный лимит по кредитной карте до 5 000 000 ₽ и кэшбэк до 30% в месяц за покупки у партнеров

Быстрая доставка наличных

Эксклюзив от Тинькофф — доставим и заберем наличные по указанному адресу в один клик. Все это время деньги находятся под надежной охраной инкассаторов на бронемобиле

Лучший розничный онлайн-банк в мире

По версии международного журнала Global Finance в 2020 году

Международные рейтинговые агентства Fitch и Moody’s высоко оценивают Тинькофф Банк — рейтинги BB (позитивный) и Ba3 (стабильный) соответственно. Это позволяет 15 млн клиентов и тысячам инвесторов доверять нам

С 2013 года подтверждаем свою надежность перед финансовыми регуляторами не только России, но и Великобритании. Листинг на LSE (Лондонская биржа) и MOEX (Московская биржа). Аудитор — PricewaterhouseCoopers (PwC)

Третий банк в России

Максимум комфорта каждый день

Премиум-страховка в путешествиях

Безлимитное посещение бизнес-залов Lounge Key в аэропортах по всему миру при предъявлении карты Tinkoff Private

Консьерж-сервис Private Prime

Прямо в чате приложения Тинькофф организуют праздник, поездку, доставку из магазина вместе с партнером Prime

Поддержка в любых вопросах

Персональный сомелье и скидки от партнеров

Поездки с личным водителем от сервиса Wheely

Специальные предложения от премиум-сервисов, которые помогут быстро и с комфортом решить любую рутинную задачу

*Этот функционал проходит последние настройки и скоро станет доступен

Best Digital Bank Award 2020 — по версии журнала Global Finance (Глобал Финанс) 2020 г. по критериям: стратегия онлайн привлечения и обслуживания клиентов, успешное привлечение клиентов с помощью цифровых предложений, рост клиентов, ассортимент продуктов, получение выгоды от цифровых инициатив, дизайн сайта и его функциональность.

АО «Тинькофф Банк», лицензия на осуществление брокерской деятельности № 045-14050-100000, лицензия на осуществление депозитарной деятельности № 045-14051-000100, выданы Банком России 06.03.2018 г. (без ограничения срока действия).

АО «Тинькофф Банк» — третий банк в России По числу активных розничных клиентов 30 банков по опросу респондентов. Проведенному АО «НЭО Центр» и Frost& Sellivan в августе–сентябре 2020 г. в рамках «Обзора банковского сектора России и рейтинга банков по размеру активной клиентской базы». Активный клиент — розничный клиент, совершивший любые банковские операции в течение 90 дней, предшествующих проведению опроса.