котировка клиринга что это

Клиринг

В мировой практике различают межбанковский клиринг, клиринг валютный и клиринг товарный.

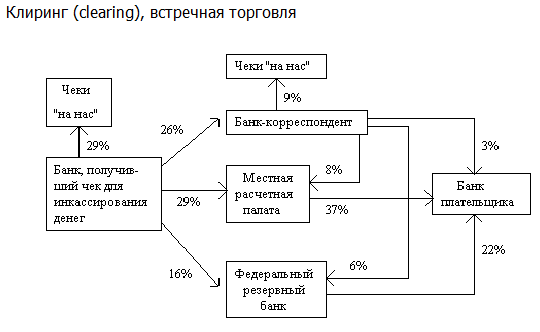

Межбанковский клиринг имеет место практически во всякой стране с развитой банковской инфраструктурой и представляет собой систему безналичных расчетов междубанками, осуществляемых через единые расчетные центры. Взаиморасчеты банки могут осуществлять и без клиринговой системы, открыв корреспондентские счета друг у друга. На практике это может выглядеть следующим образом: банк А открывает в банке Б корреспондентский счет и депонирует на нем некоторую сумму. Банк Б по поручению банка А может производить расчеты в пределах этой суммы.

Клиринговая система базируется на том, что все банки выполняют примерно одни и те же функции.

Клиринг валютный применяется при межгосударственных расчетах на основе соглашения правительств этих государств. Отношения сторон строятся на взаимном зачете встречных требований и займов, вытекающем из стоимостного равенства товарных поставок и оказываемых услуг. Валютный клиринг включает набор обязательных элементов, таких как: систему клиринговых счетов, объем клиринга (все платежи по товарообороту или только их часть подлежит учету), валюту клиринга, объем технического займа (предельно допустимое сальдо долга одной стороны другой, рассчитываемое как процент от оборота или в виде абсолютной величины), систему выравнивания платежей, схему окончательного выравнивания сальдо по окончании действия межправительственного соглашения.

Под товарным клирингом понимают систему расчетов между участниками фондового рынка, включающую как фирму зачета их требований и долгов друг к другу в той или иной форме, так и компанию непосредственно самих расчетов между ними.В данной системе присутствует третья сторона по каждой заключенной сделке, а именно Клиринговая (расчетная) палата, обеспечивающая ее жизнедеятельность.

Клиринг фьючерсных операций

При фьючерсных контрактах расчеты осуществляются следующим образом. При заключении сделки продавец и покупатель контракта вносят в Клиринговую палату гарантийный задаток под обеспечение выполнения займов по контракту ( ГО). Величина гарантийного задатка определяется Клиринговой палатой, исходя из нестабильности цен и времени, остающегося до момента поставки продукта, и составляет, как правило, от пяти до пятнадцати процентов от стоимости контракта. При неблагоприятной конъюнктуре рынка и при приближении срока поставки, Клиринговая палата может потребовать увеличения размера задатка до ста процентов.

Ежедневно по фьючерсным сделкам, не ликвидированным на конец торгового дня, производятся расчеты, по результатам которых палата определяет суммы выплат, необходимых для внесения на счет палаты продавцами или покупателями в зависимости от изменения цены: при повышении цены сторона, продавшая договор, обязана до начала следующего торгового дня покрыть скидку между стоимостью закрытия предыдущего дня и стоимостью закрытия текущего дня по всем открытым позициям; при понижении цены маржу вносит покупатель.

Взаиморасчеты между участниками фьючерсной продажи (клиринг) производятся по итогам каждого дня торгов. В ходе клиринга:

Для каждого участника торгов исчисляется переменная маржа. При этом суммы выигрыша зачисляются на счета участника, а суммы проигрыша списываются с них.

По результатам всех перечислений определяется сальдо счета каждого члена Клиринговой палаты.

Подсчитывается число открытых позиций на конец торгов у каждого участника и вычисляется сумма первоначального задатка, которая должна находиться на счете члена клиринговой палаты (допустимый минимум ).

Если допустимый минимум счета превышает сальдо счета, то разность должна быть внесена членом Клиринговой палаты на счет палаты. Если сальдо счета превышает допустимый минимум, то разность между ними образует свободный остаток средств на счете, который может быть востребован со счета Клиринговой палаты.

Член клиринговой палаты обязан оплатить задолженность перед палатой до начала торгов следующего торгового дня.

Если к началу следующих фьючерсных торгов участник не внес на счет палаты сумму, необходимую для поддержания всех открытых им позиций, то он должен в течение сессии закрыть неподкрепленные позиции.

Если полное закрытие всех позиций не ведет к ликвидации займа участника перед Клиринговой палатой, то в этих целях привлекаются средства участников, находящиеся в Клиринговой палате. В случае, если этого не будет достаточно палата привлекает средства других своих членов либо берет займ под обеспечение накопленных ею залоговых средств.

На практике, все выплаты, связанные с покрытием скидки цен осуществляет сама Клиринговая палата за счет специальных фондов или депозитов, вносимых каждым участником перед началом торгов. С внедрением системы клиринга на фондовом рынке повышается само качество рынка. Каждый продавец и покупатель на бирже чаще всего являются посредниками (брокерами) и действует от имени и по поручению своих клиентов, число которых регулируется соответствующими правилами на бирже. В результате взаиморасчетов, проводимых Клиринговой палатой значительно может сократиться число и объемы перемещаемых денежных средств по взаимным долгам участников фондового рынка, что делает его более ликвидным и ускоряет процессы расчетов между продавцами и покупателями.

Что такое клиринг на бирже: зачем он нужен, как работает, виды

Доброго времени суток, уважаемый читатель!

Сегодня хочу осветить вопрос, что такое клиринг на бирже. Рассказать, кому и зачем он нужен, каковы его основные виды и функции. Озвучить, кто является сторонами взаимных расчетов и как они происходят. Вас, наверное, всегда интересовало, как же именно происходит клиринг? Тогда читайте!

Что такое клиринг и зачем он нужен

Клиринг – процесс зачета встречных требований/обязательств по расчетам сторон безналичным путем. Он

Говоря простыми словами, его еще называют бартером. Он необходим для уравновешивания стоимости оборотов на бирже, а после – выведения балансовой разницы в конечном сальдо сторон.

Основные функции клиринга

Необходимость взаимозачета обусловлена:

Как работает

В процессе безналичных операций клиринг является важной составляющей:

Организатор и участники клиринга

Виды клиринга

В зависимости от участников клиринга выделяют:

Различают следующие типы:

Расчет клиринга

Если обрисовать порядок расчетов простыми словами, то каждому участнику клиринговых операций открывается временный расчетный счет. По этим счетам проводится зачисление и списание средств. После завершения сделки временные счета закрываются, а на основной счет каждого участника выводится общее сальдо.

Существует 2 способа клиринговых расчетов:

Как происходит процесс клиринга на Мосбирже

ЗАО АКБ «Национальный Клиринговый Центр» является специализированным финансовым институтом, осуществляющим зачет встречных требований.

Все взаимные расчеты автоматизированы. Они не проводятся сиюминутно. Данные обрабатываются через некоторый промежуток времени (клиринговой сессии), за которое биржа регистрирует все операции и проводит расчеты. Между участниками происходит обмен активами. Сведения о проведенных сделках биржа заносит в базу.

За время клиринга центр оценивает рыночный риск операций с ценными бумагами на бирже, зачисляет участникам/списывает гарантийные переводы в нужных суммах.

По окончании операции изменяется остаток на счете участника. Он зависит от финансового результата работы. В случае успешной сделки зачисляется прибыль, неуспешной – убыток.

Время клиринга на ММВБ

Согласно утвержденному регламенту биржи проводится 3 сессии:

Наибольшее количество сделок обрабатывается во время дневной и вечерней сессий.

Заключение

Итак, дорогой читатель, я кратко поведал вам, что включает в себя понятие «клиринг» и как он осуществляется на бирже. Рассказал о важных составляющих клиринговой деятельности.

Благодарю вас за прочтение статьи. Надеюсь, информация была полезна. Подписывайтесь на нас и делитесь информацией в соцсетях. До встречи!

Что такое клиринг

Где он применяется и зачем нужен

Клиринг — это регулярные безналичные расчеты за товары и услуги между юридическими и физическими лицами. При клиринге вместо наличных платежей происходит взаимозачет требований и обязательств. Название происходит от английского clearing — «очищение».

Клиринговая деятельность лицензируется Центральным банком согласно федеральному закону «О клиринге, клиринговой деятельности и центральном контрагенте». Лицензия выдается бессрочно, но ее может аннулировать ЦБ.

Типы клиринга

По количеству участников клиринг бывает простым и многосторонним. Простой — между двумя участниками, многосторонний — если участников больше двух.

По типу организации расчетов — централизованным и нецентрализованным. Централизованный — через счета клиринговой организации. Этот вид клиринга встречается на бирже. Нецентрализованный — без участия клиринговой организации. Этот вид клиринга характерен для внебиржевой деятельности.

По типу участников клиринг делится на несколько видов:

Основные функции

Клиринг уменьшает количество платежей наличными и переводов и расширяет безналичный расчет. Предприятия сокращают затраты на хранение и перевозку денег и таким образом увеличивают свою прибыль.

За счет клиринга и электронных операций переводы денег происходят быстрее.

Этапы

Клиринг происходит в четыре этапа. На первом этапе заключают сделку, на втором — сверяют все условия, на третьем — вычисляют, кто и кому должен перевести деньги, а на последнем этапе исполняют все договоренности путем взаимозачетов.

Вот как эта схема выглядит в банковском клиринге, если банк — член клиринговой палаты:

Расчет клиринга

Существует два способа расчетов по клирингу.

Классический способ. Клиринговая палата рассчитывает итоговое сальдо каждого члена отдельно и передает данные в ЦБ. Деньги хранятся на корреспондентских счетах в ЦБ. В клиринговой палате существуют только транзитные счета участников, и остатки на них всегда равны нулю. Этот способ надежный, потому что ЦБ может обеспечить достаточное количество денег на корреспондентских счетах организаций, если их деятельность рискованная, — так снижается риск невыполнения обязательств.

Клиринг на бирже: как он устроен и для чего нужен

Процесс торгов для частного инвестора организован довольно просто. Чтобы купить ценные бумаги, достаточно нажать несколько кнопок на смартфоне или компьютере. Но это лишь верхушка айсберга. Расчеты занимают существенно больше времени, чем требуется на исполнение заявки. Чтобы лучше понимать, что на самом деле происходит с нашими акциями в процессе заключения и регистрации сделки, давайте сегодня выясним, что такое клиринг на бирже.

Клиринг: общие сведения

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Клиринг – это процесс расчетов, проводимый не через исполнение всех имеющихся обязательств, а путем их взаимозачета. Обработка данных о биржевых заявках производится не параллельно процессу торгов. Это происходит при подведении итогов сессии.

Например, вы продали акции компании А на 1000 руб. и купили на аналогичную сумму акции компании Б. В результате клиринга на вашем счете произойдет только две операции: списание и зачисление ценных бумаг. Движение денег при этом не фиксируется. Условно можно сказать, что сумма, которую вы должны были получить от покупателя из первой сделки, уходит напрямую трейдеру, продавшему вам бумаги компании Б.

Если бы вы закрыли эту позицию за день, никаких движений акций Б по вашему счету в результате взаимозачета зафиксировано не было. Это важно, чтобы понимать, как и почему брокер удерживает депозитарную или клиринговую комиссию. Если нет изменения в количестве активов, значит, нет и необходимости платить.

Для трейдера, работающего по внутридневной стратегии, клиринг – это фактически оценка эффективности его торговли. Положительный результат взаимозачета всех заключенных им сделок означает прибыль, которая будет зачислена на счет. Отрицательный – убыток, который спишется с депозита. Ниже на рисунке приведена простейшая схема торгов на фондовом рынке:

Почему российский рынок акций такой дешёвый?

Почему российский рынок акций так недооценен в мире

В первую очередь это важно знать тем, кто работает на срочном рынке: проведение клиринга неразрывно связано с начислением вариационной маржи. Инвестору необязательно держать в голове все эти тонкости, достаточно научиться выбирать перспективные активы и точки входа в позицию. Но на самом деле понимание принципов работы биржи необходимо всем участникам торгов. Это делает вас профессионалом, которому не нужно лишний раз объяснять, из чего складывается брокерская комиссия и справедлива ли она, как происходит покупка активов в портфель и в каких процессах они участвуют.

Клиринг на Московской и Санкт-Петербургской биржах

Время для сессии клиринга устанавливается торговой площадкой самостоятельно. На Московской бирже эта процедура проводится дважды в день:

В день исполнения опционов вечерний клиринг удлиняется на пять минут. За все расчеты отвечает АО «Национальный Клиринговый Центр». Эти две сессии не равнозначны. В течение дневной сессии фактического поступления денег на брокерский счёт не происходит. Они только блокируются на счетах, с которых должны быть списаны.

Например, если вы купили фьючерс, и он растет, то вариационная маржа за предыдущий вечер и утро не будет вам зачислена. Она получит статус «накопленный доход». Но вы не можете использовать эту сумму как гарантийное обеспечение новых контрактов. В вечернюю сессию подводятся итоги дневных торгов и происходит движение денежных средств.

Если вы работаете на фондовой секции, то в период дневного клиринга будет только проведена проверка правильности исполнения заявок и расчета комиссионного вознаграждения брокера и биржи. Фактически ценные бумаги поступят на ваш счет или будут списаны с него только во время вечерней клиринговой секции дня исполнения сделки. После вечернего клиринга снимаются все неисполненные лимитные заявки. Кстати, не стоит забывать про режим торгов Т+2 для акций и Т+1 для ОФЗ.

Почему акции ВТБ такие дешевые и когда они могут подорожать

Почему акции ВТБ такие дешёвые: разбираемся на цифрах и фактах

На Санкт-Петербургской бирже регламент работы клирингового центра устроен сложнее, он расписан на три страницы. Ниже приведено начало этого документа:

Основные расчеты приходятся на период с 16:00 МСК до 22:00 МСК. По внутриброкерским договорам время обработки продлено до полуночи. Полностью все перечисления завершаются только к началу следующего торгового дня.Тем, кто работает с кредитным плечом, нужно знать, что клиринг, связанный с расчетом гарантийного обеспечения, проводится сразу по окончании основной торговой сессии. В 19:00 МСК начинается предъявление маржинальных требований. На их удовлетворение отводится время до 17:00 МСК следующего расчетного дня. Если до этого срока они не будут исполнены, произойдет принудительное закрытие позиций.

За подведение итогов торгов ответственно АО «Клиринговый центр МФБ». В связи с ростом активности трейдеров по иностранным инструментам, торговая площадка намерена получить у ЦБ лицензию центрального контрагента. Ради этого летом 2020 г. была проведена докапитализация клирингового центра Санкт-Петербургской биржи.

Подводим итоги

Без клиринга сделки с ценными бумагами были бы более затратными и менее надежными. Регистрация каждого шага и постоянный перевод средств и активов от одного участника к другому замедляли бы работу торговых площадок и депозитария. Это доставляло бы неудобства и дополнительные риски для инвестора.

Изучив механизм биржевых торгов, вы лучше поймёте принцип работы фондового рынка. Даже если вашей целью являются только долгосрочные вложения, знание процесса расчетов по заключенным сделкам – обязательное условие для грамотного инвестора.

Клиринг: понятие и особенности

Каждый человек, который интересуется торговлей на бирже, обязательно сталкивается с понятием клиринга и клиринговой сессии. С самим определением разобраться нетрудно — обучающей информации достаточно. Но для трейдеров на срочном рынке клиринг играет особую роль. Разберём, что это за термин, какие виды клиринга бывают и для чего он нужен.

Термин происходит от английского слова clear, что в переводе значит «очистить», «прояснить». Это процедура, во время которой происходит проверка данных заключённых сделок, их корректировка при необходимости, регистрация, подсчёт финансовых результатов и безналичный перевод средств между сторонами договора. То есть простыми словами клиринг — это взаиморасчёты по операциям.

Клиринг — это лицензируемый вид деятельности. Его проводит независимая организация, к которой предъявляются определённые требования по объёму резервного фонда и собственного капитала. Центробанк России выдаёт бессрочное разрешение, но в случае выявления нарушений лицензия подлежит отзыву. Клиринговый центр выступает гарантом безопасности сделки: если по каким-то причинам средств у участника сделки не хватает для исполнения обязательств, то он перечисляет средства из собственного резервного или гарантийного фонда.

На МосБирже расчёты по клирингу возложены на Акционерное общество «Национальный Клиринговый Центр» — небанковскую кредитную организацию, которая является центральным контрагентом и входит в структуру холдинга МосБиржи. На Санкт-Петербургской бирже аналогичную деятельность ведёт акционерное общество «Клиринговый центр МФБ».

На биржах процедура клиринга проходит не в постоянном режиме, а в определённое время, которое называют клиринговой сессией. В этот период все данные о проведённых сделках передаются на обработку в НКЦ, где они регистрируются и происходит перераспределение средств между участниками торгов по всем совершённым операциям. В сумму расчётов входят и различные комиссионные.

Получается, что во время клиринговой сессии НКЦ фиксирует, обрабатывает обмен активами между сторонами договора и выплачивает гонорар по нему. Таким образом, для трейдера клиринг — финансовый показатель его торговли за день. Если он положительный — на счёт придёт заработанная сумма, если отрицательный — спишутся потери.

В упрощённом варианте трейдер выставляет заявку, она закрывается — происходит заключение сделки. Идёт проверка правильности процедуры и корректировка в случае ошибки, потом регистрация, после которой рассчитывается сумма сделки, и деньги перечисляются со счёта покупателя на счёт продавца. Но из-за определённых временных рамок клиринговых сессий на срочном рынке ситуация обстоит несколько иначе.

Разберём на примере торговли на МосБирже. Есть два трейдера: продавец и покупатель. У каждого на счёте по 10 тысяч рублей. Покупатель выкупает у продавца фьючерсы в 11:00, цена которых в этот момент составляет 1 000 рублей. К моменту начала дневной клиринговой сессии в 14:00 стоимость фьючерса выросла и составила 1 100 рублей. Получается, что покупатель имеет прибыль в 100 рублей, а продавец при этом несёт убытки в таком же размере. Эта сумма называется вариационной маржой.

В процессе дневного клиринга эта сумма резервируется на счёте продавца, но не списывается. Для покупателя она — накопленный доход. В течение торгов во второй половине дня стоимость фьючерса падает до 950 рублей, то есть покупатель теряет 50 рублей в пользу продавца. В вечернюю клиринговую сессию происходит сальдирование этих сумм и перечисление результата со счёта проигравшего на счёт победителя. В нашем примере покупатель получает 50 рублей, а продавец их теряет.

Чёткой классификации нет — она зависит от критериев оценки. Так, исходя из количества участников процедуры, клиринг подразделяется на:

По виду обеспечения:

На Московской бирже клиринг разделяется ещё и по времени — на дневной и вечерний. Они различаются по времени и функционалу. Так, во время дневной клиринговой сессии вариационная маржа начинает считаться накопленным доходом, но фактического перевода денег не происходит — они только резервируются. В вечернюю сессию происходит сальдирование данных дневного и вечернего клиринга и перевод денежных средств на счета участников торгов.

Время с 18:00 до 19:00 называют промежуточной клиринговой сессией.

Клиринг существенно упрощает работу биржи: обеспечивает прозрачность расчётов, оценивает и снижает риски, ускоряет работу и уменьшает издержки. А для трейдеров он имеет особый смысл — отражение результатов торговли за день.

Мы рассказали об очередном понятии, знать которое нужно каждому участнику торгов на бирже. Делитесь впечатлением и задавайте вопросы через форму обратной связи.