кредитный рейтинг банка что это

Кредитный рейтинг: как устроен один из главных инструментов инвестора

Инвестору, который хочет оценить кредитное качество компании, банка или органа власти, понять, насколько они надежны как заемщики, не обойтись без кредитных рейтингов. Их используют и госорганы — например, при размещении в банках бюджетных средств или при разработке правил инвестирования средств пенсионных фондов. При этом полезно не только различать уровни рейтингов, но и иметь некоторое представление о том, как они присваиваются и как построена работа рейтинговых агентств.

Рейтинг может быть присвоен по международной или по национальной шкале. Международная шкала позволяет сопоставлять рейтинги компаний из разных стран, однако рейтинг компании, как правило, не может быть выше рейтинга страны, где она работает. В национальной же шкале этого барьера нет.

В России работают четыре российских рейтинговых агентства и три зарубежных (так называемая «большая тройка»). Но в регулирующих документах внутри страны применяют только рейтинги российских агентств. Компании, которым необходим доступ к зарубежному фондированию, используют также рейтинги агентств «большой тройки».

Более точному пониманию рейтинга конкретной компании, банка или выпуска долговых бумаг поможет пресс-релиз агентства, который обязательно сопровождает присвоение рейтинга. В нем излагаются факторы, обосновывающие уровень рейтинга, в том числе, как правило, указываются основные «болевые точки» рейтингуемого лица. Например, стоит посмотреть, где находится компания с точки зрения оценки собственной кредитоспособности (ОСК), то есть без учета возможной поддержки со стороны государства и собственников.

Достаточная точность кредитных рейтингов обеспечивается тем, что агентство получает доступ не только к публичным документам и публикуемой финансовой отчетности, но и к данным, которые, как правило, скрыты от широкой аудитории. Кроме того, присвоение рейтингов осуществляется на основании собственных методологий агентств, качество которых обеспечивает эффективная система многоуровневого контроля. К разработке методологий привлекаются профильные рейтинговые аналитики, перед утверждением их проверяет независимая служба валидации. Методологии утверждаются методологическим комитетом, в который входит не менее трех человек. Уже после утверждения методология отправляется в ЦБ для проверки на соответствие требованиям законодательства. Корректность ее применения строго отслеживается как членами рейтингового комитета, так и методологами и сотрудниками службы внутреннего контроля. Выявленные отступления от методологии фиксируются и публично раскрываются.

Комплексная процедура присвоения рейтинга включает в себя анализ первичных финансовых документов, встречи рейтинговых аналитиков с представителями рейтингуемой компании или банка, построение финансовых моделей. Если речь идет о нефинансовой компании, то оценивается целый ряд дополнительных факторов, иногда неочевидных. Например, возможность оперативно заменить поставщика, география продаж и прогноз развития рынка, на котором работает компания.

Рейтинговое агентство пристально следит за своей репутацией, ведь это основной актив, обеспечивающий успех на рынке. Работа агентства построена на жестком разграничении процессов присвоения рейтингов и бизнес-процессов, при этом рейтинговые аналитики физически отделены от других департаментов, не имеющих непосредственного отношения к процессу рейтингования.

Пересмотр рейтинга происходит, как правило, раз в год — это плановая процедура. Если это происходит чаще, то инвестору стоит внимательнее посмотреть на компанию, оценить ее перспективы и, возможно, пересмотреть свою стратегию.

Все российские рейтинговые агентства обязательно должны быть включены в реестр кредитных рейтинговых агентств Банка России и поднадзорны ЦБ. Однако между ними есть различия. Одно из главных — это степень готовности раскрывать содержание своих действий и в нюансах объяснять, почему принято то или иное решение и как тот или иной показатель повлиял на уровень рейтинга. Но при этом, с учетом схожести шкал, рейтинги можно сопоставлять между собой, что позволяет инвестору принимать взвешенное решение о готовности принять на себя риски.

Нередко компании и банки имеют рейтинги сразу от нескольких агентств. В силу различия в методологиях это позволяет им получить более полную независимую оценку. Для инвестора наличие у компании нескольких рейтингов — серьезное подтверждение ее открытости и устойчивости.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с позицией редакции

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

У каждого есть свой кредитный рейтинг. Как его проверить, чтобы выгодно взять кредит

Крупный кредит и ипотека выдаются не каждому человеку.

Банк оценивает платежеспособность и благонадежность клиента. Если к ним есть вопросы, банк поднимет процент, ограничит максимальную сумму или вовсе откажет в выдаче займа любого рода.

Разберемся, что это вообще такое, где посмотреть свой кредитный рейтинг, и как его можно повысить.

Что такое кредитный рейтинг?

Кредитный рейтинг — это оценка благонадежности клиента банком на основании информации из кредитной истории. Чем выше балл, тем банк более расположен к клиенту.

Кредитный рейтинг рассчитывается на основе кредитной истории. Банк или кредитное бюро решает, одобрять ли человеку займ на основании его предыдущих кредитов.

А кредитная история — это список всех займов, которые оформлял клиент, и то, насколько добросовестно он их погасил.

Зачем нужен кредитный рейтинг?

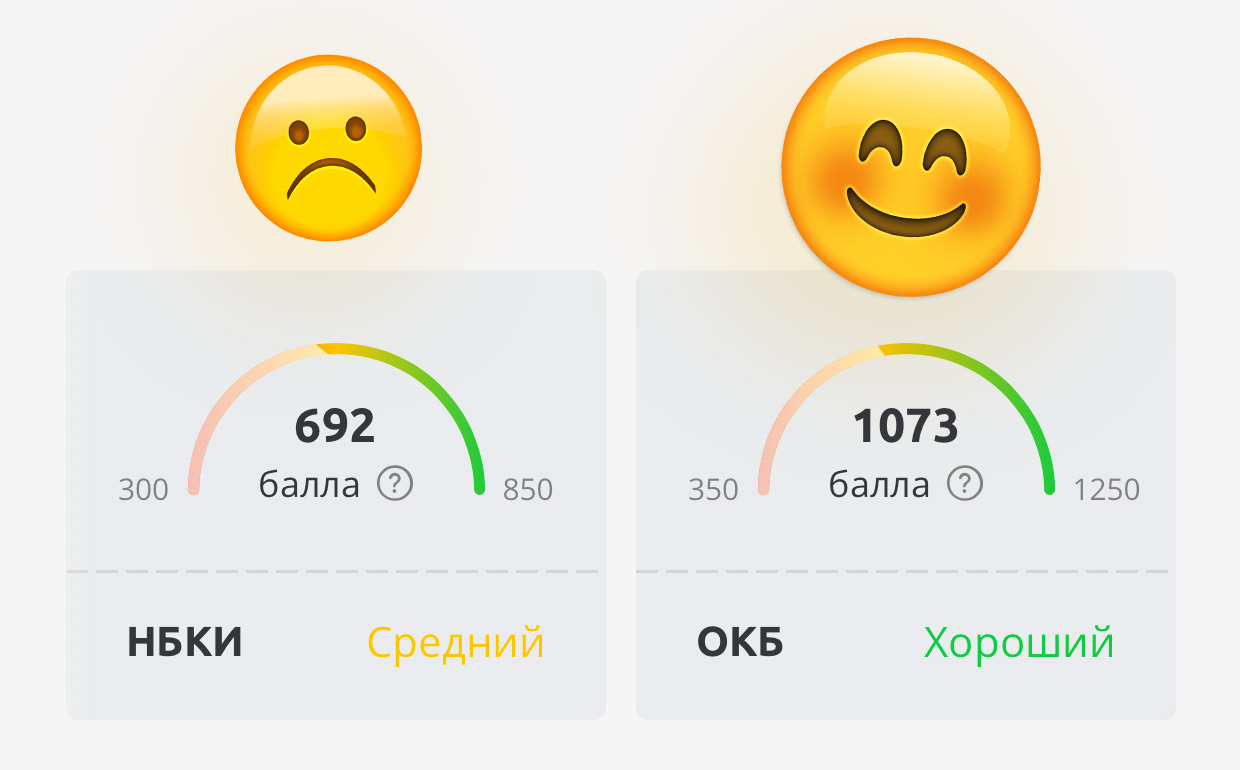

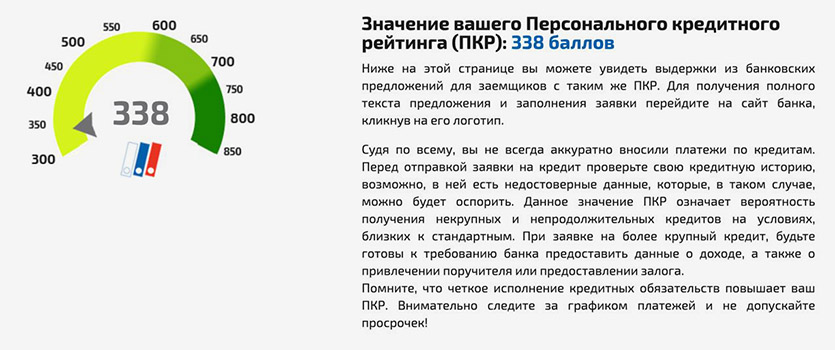

Пример хорошего кредитного рейтинга с сайта Сравни.ру.

При принятии решения о кредитовании клиента, индивидуальный кредитный рейтинг является одним из ключевых факторов для банка.

Для заемщика это отличная возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки или другого крупного займа.

Личный кредитный рейтинг важно знать ещё и потому, что так вы увидите запросы мошенников. Кредитный рейтинг отображает все действия, связанные с получением займов. Если кто-то пытался взять займ на вас,

Высокий кредитный рейтинг — это не просто повышенные шансы получить займ на более выгодных условиях. С учетом темпов развития финансовых продуктов в России, этот показатель может стать более весомым в ближайшие два-три года.

Например, в США кредитный рейтинг человека уже учитывается при совершении практически любой финансовой операции — например, при установлении арендной платы за квартиру!

Как рассчитывается кредитный рейтинг?

Он формируется на основе пяти показателей:

▶ своевременного погашения кредитов

▶ диверсификации кредитов (однотипные кредиты – плохо)

▶ продолжительности кредитной истории

▶ возраста. До 22 лет сложно получить займ, а возрасте с 28 лет легче

▶ временного промежутка с момента обновления кредитной истории — свежие кредиты сильнее влияют на ПКР

Как выглядит показатель кредитного рейтинга?

Кредитные бюро используют разные шкалы расчета кредитного рейтинга. Но основным является шкала НБКИ. Это Национальное бюро кредитных историй, одно из крупнейших российских бюро кредитных историй, куда входит ряд ведущих коммерческих банков.

Информация о клиенте берется из базы данных Национального бюро кредитных историй на основании записей кредитной истории. Она позволяет оценить кредитоспособность каждого клиента в диапазоне от 300 до 850 баллов.

Это очень плохой кредитный рейтинг. Данные с НБКИ.

Есть три основных уровня кредитного рейтинга:

▪ 701-850 баллов: отличный показатель. Обладатели такого рейтинга могут рассчитывать на получение кредита на более выгодных условиях, большую сумму займа и бонусы

▪ 600-850 баллов: хороший показатель. При нем можно рассчитывать на стандартные условия кредитования в любом банке и низкую вероятность отказа.

▪ 300-600 баллов: удовлетворительный или плохой показатель, при котором повышается риск отказа, а также ухудшаются условия выдачи займа.

При расчете рейтинга учитываются все записи кредитной истории с момента ее формирования. Средний кредитный рейтинг по стране в июне этого года составил 632 балла.

С ростом финансовой грамотности и интереса к кредитным продуктам, средний показатель по России растет. Впрочем, даже если ваш собственный далек от нормы или вовсе отсутствует, нестрашно. Его можно поднять. Главное — понимать, как улучшить свой кредитный рейтинг.

Какой кредитный рейтинг нужен для оформления ипотеки?

В зависимости от суммы и особенностей скоринга конкретного банка, оптимальный показатель меняется.

По неофициальным данным, можно выделить пять уровней соотношения стоимости квартиры и наиболее подходящего рейтинга:

▶ менее 1 млн руб.: 702

▶ от 1 до 3 млн руб.: 709

▶ от 3 до 5 млн руб.: 715

▶ от 5 млн руб.: 718

▶ По всем ипотечным кредитам: 709

Как узнать свой кредитный рейтинг?

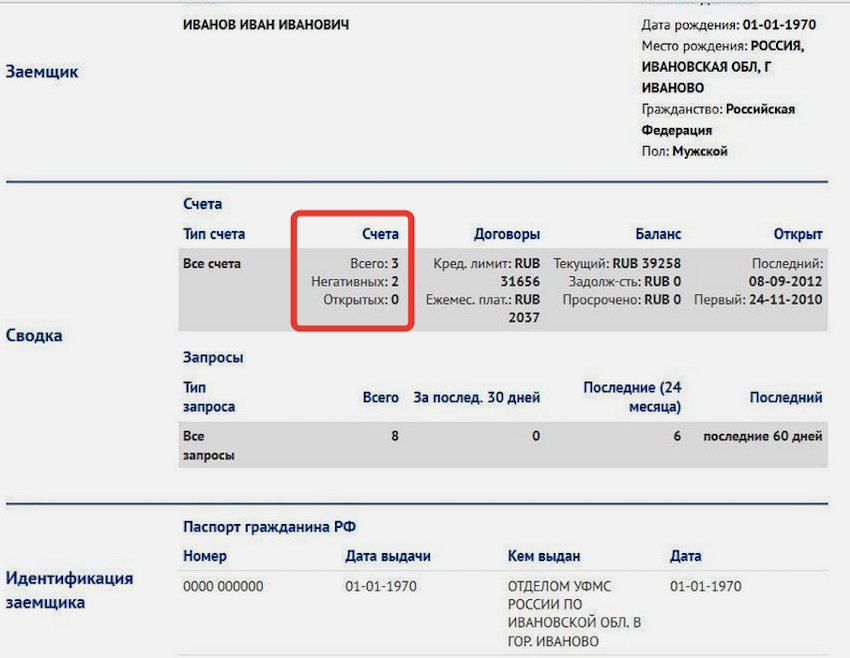

Система анализирует персональную кредитную историю на основе базы данных Национального бюро кредитных историй и выдает показатель от 300 до 850 баллов. Услуга бесплатна.

Расчёт персонального кредитного рейтинга на сайте НБКИ. Его предоставляют бесплатно.

Также узнать свой кредитный рейтинг можно и на Сравни.ру. Показатель рассчитывается совместно с ОКБ (Объединенное кредитное бюро) и НБКИ. Там же выдаются персональные рекомендации по тому, как улучшить рейтинг.

▪ База данных Национального бюро кредитных историй РФ: nbki.ru

▪ Кредитный рейтинг на Сравни.ру: Sravni.ru

Частый вопрос: без кредитной истории мне выдадут ипотеку?

Такая вероятность есть.

Если кредитная история отсутствует, то возможен один из двух исходов: вы получите более высокий процент по ипотеке, или же банк не одобрит большую сумму кредита.

Хуже отсутствия кредитной истории только испорченная кредитная история.

Не факт, что ни один банк не одобрит вам ипотеку без кредитной истории. Скорее всего вы получите одобрение, но сумма кредита будет небольшой, а процент установят выше обычного. Негативный расклад вероятен, если ваш первоначальный взнос не превышает от 10 до 15%. Именно такой требуется большинством российских банков для подачи заявления на ипотеку.

Ситуация будет существенно лучше, если первоначальный взнос составляет 35-40% от стоимости недвижимости. Но банк все равно может отклонить запрос на крупную сумму.

Как начать кредитную историю?

С малого. Если в общем, то брать мелкие кредиты и погашать их своевременно или досрочно.

Вариантов начать кредитную историю масса, в том числе:

▪ покупка товаров в рассрочку. Например, купить новый телефон или бытовую технику в кредит и погашать постепенно в течение указанного срока.

▪ потребительский кредит в банке. Скажем, взять небольшой кредит наличными на потребительские нужды.

Чтобы не испортить кредитный рейтинг, нужно соблюдать два правила: использовать средства карты безналичным способом и возвращать потраченное в срок.

Как улучшить свой кредитный рейтинг?

Пять лучших способов:

1. Досрочно погасить один или несколько кредитов, взятых ранее в микрофинансовых компаниях или банках.

2. Рефинансировать кредитные обязательства, заменив несколько соглашений с банками и МФО на один договор с более выгодными условиями.

3. Не брать микрозаймы.

4. Исправно вносить текущие выплаты по договорам кредитования.

5. Оформить кредитную карту, активно пользоваться ею в пределах трети или четверти кредитного лимита, своевременно внося текущие платежи.

Соблюдая эти правила, вы удержите свой кредитный рейтинг на показателях выше 600 пунктов и сможете пользоваться заёмными средствами банков практически без ограничений.

#оденьгахпросто: как читать кредитные рейтинги

Выбирая банк для открытия вклада или инвестиционных продуктов, особое внимание следует обращать на кредитные рейтинги банка. Что такое кредитный рейтинг? Для чего его нужно знать и как правильно читать?

Что такое кредитный рейтинг?

Рейтинги присваиваются странам, регионам, организациям и отдельным финансовым инструментам. Они могут быть краткосрочными и долгосрочными, по национальной и по международной шкале, в национальной и иностранной валюте.

Если вы хотите открыть вклад на крупную сумму или купить акции той или иной кредитной организации, оценить надежность банка вам поможет его кредитный рейтинг. Это оценка аналитиками кредитоспособности банка, то есть способности своевременно и в полном объеме исполнять финансовые обязательства. Оценка дается на основе финансовой отчетности и другой информации о банке. По сути, рейтинг служит инструментом оценки кредитного качества банка — того, насколько ему как заемщику можно доверять. Для инвесторов это инструмент, который учитывается при покупке или продаже ценных бумаг эмитента с фиксированным доходом.

«В этом смысле рядовой вкладчик — такой же инвестор, как и, скажем, финансовая компания, которая покупает выпущенные банком облигации. И кредитный рейтинг является как для профессионального участника рынка, так и для физического лица мнением независимого оценщика, весьма информативным инструментом, показывающим, какова вероятность дефолта банка», — поясняет старший управляющий директор рейтингового агентства «Национальные кредитные рейтинги» (НКР) Александр Проклов.

Для регулятора — Банка России — и госорганов рейтинги также важны. «Госорганы используют кредитные рейтинги банков в своем регулировании, в том числе чтобы определить, какие банки более надежны, с какими банками можно работать, например, с целью размещения бюджетных средств, средств пенсионных фондов», — говорит Проклов.

Чем выше рейтинг, тем, по мнению рейтингового агентства, ниже вероятность дефолта банка. «Ознакомившись с рейтинг-листом, инвестор сможет сравнить кредитоспособность различных банков и затем, исходя из уровня своего риск-аппетита, сделать выбор в пользу конкретного банка», — добавляет директор по банковским рейтингам «Эксперт РА» Иван Уклеин.

Отсутствие у банка рейтинга может служить для инвестора свидетельством непрозрачности деятельности кредитной организации, а также нестабильности ее финансового состояния.

Самые популярные вклады со специальными условиями

Как оцениваются банки?

Кредитный рейтинг рассчитывается на основе исторической, актуальной и прогнозной информации о банке, включая финансовую отчетность и прочие публичные материалы, указывает генеральный директор Национального рейтингового агентства (НРА) Алексей Богомолов.

Например, при анализе финансовой отчетности учитываются финансовые риски компании. На сайте Moody’s перечислены среди прочего следующие факторы: стабильность и предсказуемость денежных потоков и способность обслуживать долговые обязательства, динамика и прогноз прибыли от основной деятельности, структура себестоимости и способность к повышению эффективности, анализ баланса с точки зрения сроков погашения и сумм долговых обязательств.

Особое внимание при расчете рейтинга агентства уделяют оценке размера активов и взятых банком финансовых обязательств, то есть долгов. «Таким образом, одно из основных предназначений кредитного рейтинга — это дать потенциальным кредиторам и/или вкладчикам представление о вероятности своевременной и полной выплаты банком взятых финансовых обязательств — вероятность дефолта», — рассказывает Алексей Богомолов.

Каждое агентство разрабатывает свою методологию присвоения рейтингов. Важно понимать, по какой шкале — международной или национальной — даются рейтинги. «Это нужно для того, чтобы понять, какое место относительно сопоставимых по модели бизнеса и размеру кредитных организаций занимает рассматриваемый банк — относится он к высокой, средней или низкой категории кредитоспособности», — объясняет Богомолов.

Из пункта В в пункт А

Шкалы рейтинговых агентств формируются по схожему принципу: чем раньше стоит буква в алфавите, тем выше рейтинг банка («A» — отлично, «B» — хорошо, «C» — плохо, «D» — очень плохо). Александр Проклов говорит, что шкалы российских рейтинговых агентств в целом похожи и с точки зрения буквенных обозначений были скопированы со шкал международных агентств.

Рейтинговая шкала эмитентов и долговых обязательств Standard & Poor’s, отражающая основные характеристики (инвестиционная категория):

— «AAA» — очень высокая способность выполнять свои финансовые обязательства, самый высокий рейтинг;

— «AA» — высокая способность выполнять свои финансовые обязательства;

— «A» — умеренно высокая способность выполнять свои финансовые обязательства, однако бóльшая чувствительность к воздействию неблагоприятной экономической конъюнктуры и другим негативным изменениям во внешней среде;

— «BBB» — достаточная способность выполнять свои финансовые обязательства, однако бóльшая чувствительность к воздействию неблагоприятной экономической конъюнктуры.

Долгосрочные рейтинги от «АА» до «ССС» могут быть дополнены знаками «+» или «-», обозначающими промежуточную оценку. «BBB-» — самый низкий рейтинг в инвестиционной категории.

«Ранжирование по рейтинговой шкале отражает мнение агентства о вероятности дефолта: от рейтинга «ruAAA» (уровень риска, близкий к риску дефолта РФ) до рейтинга «ruD» (дефолт). Например, исторический уровень дефолтности по кредитным рейтингам «Эксперт РА» в рейтинговой категории «ruB» подразумевает вероятность дефолта на горизонте календарного года в 8—9%, а для рейтинговой категории «ruBBB» это 2—3% на аналогичном горизонте», — комментирует Иван Уклеин.

Таким образом, рейтинги, которые начинаются на A, считаются очень хорошими. Но и трехбуквенные рейтинги, начинающиеся на B («ВВВ+» или «ВВВ-»), хороши. Например, Сбербанк России имеет долгосрочный рейтинг дефолта агентства Fitch в иностранной валюте «ВВВ», а кредитный рейтинг по национальной шкале АКРА — «ААА».

Рейтинги с обозначением буквой C означают очень низкий уровень кредитоспособности банка, а вероятность невыполнения банком своих финансовых обязательств весьма высока. Рейтинги «D» присваиваются банкам, которые находятся в дефолтном состоянии. То есть «ААА» — наивысший рейтинг кредитоспособности, «D» — наихудший (состоявшийся дефолт).

Исторический уровень дефолтности за период 2002—2017 годов по кредитным рейтингам «Эксперт РА» на горизонте одного года: «AAA» — 0,00%, «BBB» — 2,32%, «CCC» — 20,00%, «CC» — 60%.

Кто оценивает банки?

Расчетом рейтингов надежности российских банков занимаются кредитные рейтинговые агентства. В реестре Банка России зарегистрированы четыре российских организации — Аналитическое кредитное рейтинговое агентство (АКРА), агентство «Эксперт РА», Национальное рейтинговое агентство (НРА) и агентство «Национальные кредитные рейтинги» (НКР), а также «большая тройка» «иностранцев» — Fitch Ratings, Moody’s и Standard & Poor’s.

«Российские рейтинговые агентства являются организациями, поднадзорными ЦБ, и обязательно должны быть включены в реестр кредитных рейтинговых агентств Банка России, то есть аккредитованы. Это обязательное требование, без него присвоение кредитных рейтингов агентством невозможно», — отмечает Александр Проклов.

Что представляет собой процедура аккредитации? То, что рейтинговое агентство должно пройти определенную процедуру, соответствовать ряду требований ЦБ. «В главном рейтинговые агентства похожи. Отличаются они друг от друга своими методологиями, есть специфика в большей или меньшей готовности раскрывать содержание рейтинговых действий, коммуницировать со СМИ и с инвесторами», — считает Александр Проклов.

Почему рейтинги меняются?

Причин изменения кредитных рейтингов много. Рейтинги могут менять как из-за внешних экономических и политических причин, так и из-за событий внутри банка.

Например, ужесточение в регулировании, рост инфляции, внеплановое формирование значительных резервов на возможные потери, неопределенности по вопросу докапитализации, конфликты акционеров, выход на рынок конкурентов — это события, которые могут оцениваться рейтинговыми агентствами негативно и спровоцировать в дальнейшем снижение рейтингов.

Какие данные настораживают?

По мнению Алексея Богомолова, к наиболее чувствительным показателям финансового состояния банка относятся состав и структура кредитного портфеля, а также динамика просроченной задолженности в кредитном портфеле, динамика достаточности капитала (нормативов Н1), наличие частых проверок со стороны регулятора, частота изменений в течение года в руководящем составе банка (за исключением произошедших в результате сделок слияний и поглощений).

Что еще важно учитывать?

Эксперты также советуют обращать внимание на прогнозы, установленные по рейтингу. Прогноз может быть «негативным», «позитивным», «стабильным» или «развивающимся».

«Если вектор первых трех прогнозов очевиден, то «развивающийся» прогноз подразумевает несколько вариантов изменения рейтинга, например подтверждение либо понижение. Кроме того, в отдельных случаях рейтинговые агентства могут устанавливать по рейтингу статус «под наблюдением», срок и причины которого агентство указывает в пресс-релизе», — рассказывает Иван Уклеин.

В целом для понимания основных рисков банка и причин рейтинговых действий инвестору необходимо внимательно изучать пресс-релизы о присвоении рейтинга, которые размещаются на сайте рейтингового агентства. В них приводятся обоснования присвоения рейтинга, сильные и слабые стороны кредитной организации, а также дается прогноз на срок действия рейтинга. Также важно читать актуальные новости о кредитных организациях, в том числе на Банки.ру.

«Кроме того, всегда важно обращать внимание на базовый рейтинг или оценку собственной кредитоспособности банка без учета внешней поддержки — например, со стороны акционеров и/или государства. Понимание этого аспекта деятельности банка многое может сказать о его нынешнем финансовом состоянии без учета потенциальной помощи в случае затруднений», — говорит Алексей Богомолов.

В помощь клиентам банков и инвесторам также финансовый рейтинг и «Народный рейтинг» на Банки.ру.