курс рубля что будет дальше

Янки спасают доллар: рубль рухнет уже весной-2022

ФРС США решили притормозить печатный станок, но это ненадолго

Федеральная резервная система США начала постепенное сворачивание беспрецедентной программы количественного смягчения, запущенной на фоне пандемии коронавируса, в рамках которой за полтора года в систему было закачано 4,4 триллиона долларов дополнительной ликвидности.

Как сообщил на заседании ФРС 3 ноября Джером Пауэлл, ежемесячный объем операций сократится с 120 до 105 млрд долларов, а затем продолжит падать со скоростью 15 млрд долларов каждый месяц. Объемы выкупа казначейских облигаций с нынешних 80 млрд долларов в месяц будут сокращаться на 10 млрд каждый месяц, а ипотечных бондов (сейчас 40 млрд) — на 5 млрд. В результате к июню 2022 поток дополнительных долларов остановится до нуля.

Правда, совсем «ястребиным» решение комитета FOMC назвать нельзя, поскольку он не стал повышать процентную ставку и, как пообещал Пауэлл, пока даже не готовится к этому. Хотя мнения членов комитета разделились, в итоге было решено, что инфляция, хотя и оказалась более устойчивой, чем ожидали, носит временный характер и в недалекой перспективе вернется к 2%.

«Наше сегодняшнее решение начать сокращение покупок активов не подразумевает какого-либо прямого сигнала относительно нашей процентной политики. Мы продолжаем формулировать другую, более строгую проверку экономических условий, которые должны быть выполнены, прежде чем повышать ставку по федеральным фондам», — говорится в заявлении.

Рынки пока что не слишком уверены в этих словах — фьючерсы закладывают вероятность в 64% на ее рост в июне 2022 год. Пока же ставки остается на рекордно низком уровне 0−0,25% годовых (для сравнения, в России она поднялась уже до уровня 7,5%, и это, вероятно, не предел).

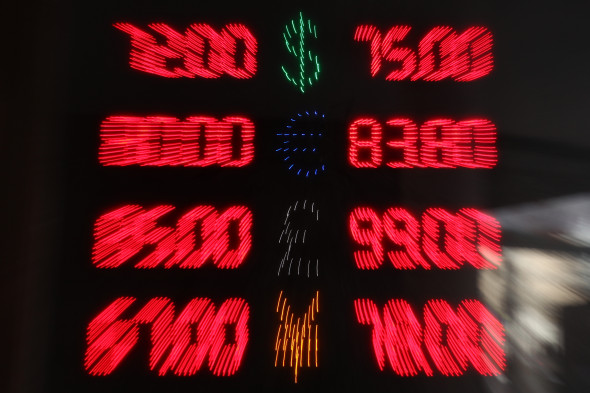

Традиционно уменьшение долларовой ликвидности ведет к росту курса «американца» и падению развивающихся валют. Но, по словам аналитиков, решение ФРС было ожидаемым, поэтому и особых движений на рынке не произошло. Курс доллара на Мосбирже к полудню 4 ноября составил 71,73 к доллару и 83,82 евро. Однако это не значит, что рублю ничего не угрожает.

Ведущий аналитик FxPro Александр Купцикевич считает, что так как сейчас речь идет не о полном сворачивании американской программы количественного смягчения, а только об уменьшении ее масштабов, рубль к концу года ослабнет, но незначительно.

— Федрезерв объявил о старте сворачивания покупок облигаций на баланс. Сейчас объявлено о сокращении покупок на 15 млрд. в месяц. То есть в ноябре будет выкуплено 105 млрд против текущих 120. Снижение масштабов поддержки нельзя путать с ужесточением политики. Сейчас в США мы видим именно первое. В то время как Пауэлл еще раз дал понять, чтобы рынки попридержали лошадей с ожиданием повышения ставок.

Заверения, что ФРС не будет спешить с повышением ставки, поддержали краткосрочный спрос на акции. Ранее ЕЦБ и Банк Японии также уверяли рынки, что не будут спешить с ужесточением политики.

Впрочем, рублю есть о чем беспокоиться, так как в мировой экономике отмечается замедление темпов роста. А это уже бьет по сырьевым рынкам, переводя их на другую стадию. Цены на энергоносители отступили от своих максимумов, несмотря на рост в акциях. Так что и для рубля наступает период коррекционного отката против доллара и евро после впечатляющей динамики с начала года.

Не стоит удивляться, если до конца года сохранится давление на рубль, которое вернет его в область 73−74, где покупки российской валюты могут вновь оказаться привлекательными. Евро/рубль также мощно марширует вверх, и этот откат может сохранять свою силу вплоть до области 84−85. Однако эта коррекция не должна сломить общий долгосрочный тренд на рост рубля благодаря сохранению повышенного спроса на сырье и энергию и мягкой монетарной политики крупнейших центробанков в противовес жесткой денежно-кредитной политикой в России.

Финансовый аналитик Дмитрий Голубовский предупреждает, что настоящее ужесточение политик ФРС США начнется весной следующего года, и вот тогда-то у курса рубля могут возникнуть существенные проблемы.

— С учетом объема свертывания программы где-то к середине лета печатный станок будет остановлен. Это не означает, что баланс ФРС начнет проседать, так как какая-то деятельность по реинвестированию будет продолжена. Нужно понимать, что денег не становится меньше, их никто не забирает, но их будут медленнее давать. Денежная масса в США выйдет на постоянную величину к середине следующего года.

Это все в рамках ожиданий рынка и прогноза экспертов. Пауэлл сделал ровно то, что хотел от него рынок, поэтому, как можно видеть, ничего особо и не произошло, курсы валют почти не изменились. На его пресс-конференции, которая была достаточно мягкая, он подтвердил, что они даже не обсуждают пока повышение ставки.

На мягком тоне его интервью доллар немного ослаб, но сейчас эта слабость уходит, потому что темпы печатного станка в пользу американской валюты. А, как показывает практика, после заседаний ФРС доллар имеет тенденцию расти примерно в течение двух недель.

В этом случае нас в течение нескольких недель тоже ждет укрепление доллара. Хотя оно не будет очень сильным, так как вопрос ставок остается подвешенным в воздухе.

«СП»: — А что будет потом?

— Дальше начнет стабилизироваться доходность долгового долларового рынка. Тренд роста доходности и укрепления доллара, который начался еще в середине лета, шел как раз под событие, которое случилось вчера. Более того, этот процесс уже начался и там наблюдается интересное явление, когда доходность 30-летних облигаций оказалась ниже 20-летних. Это знак в пользу того, что инвесторы верят, что ФРС справятся с инфляцией в долгосрочной перспективе.

По мере стабилизации доходности будет стабилизироваться курс доллара. Процесс этот не быстрый, он займет весь декабрь, после чего доллар начнет слабеть, а евро — расти на ожиданиях, что ЕЦБ тоже начнет сокращать свои программы количественного смягчения.

В ближайшее же время нас ждет продолжение роста фондовых индексов, будет рождественское ралли. Спрос на риск останется на повышенном уровне, что хорошо для рисковых активов, в том числе и для рубля. Поэтому какого-то существенного падения не будет, он стабилизируется на нынешних уровнях на месяц-два. После этого могут начать развиваться даже девальвационные тенденции.

Но точно так же рубль может и просесть. Не нужно забывать, что у нас все неспокойно на внешнеполитической арене, нестабильная ситуация в Донбассе. Сейчас рубль отскочил с 69,5 до 71,5. Точно так же он может пойти еще на два рубля вверх и дойти до 73,5 к доллару. Особенно если нефть продавят ниже.

Если рассматривать ситуацию в более глобальной перспективе, решение ФРС — это позитив для США, но не очень хорошо для развивающихся стран. Всегда когда долларовая ликвидность начинает сокращаться, они начинают страдать. Но, как я сказал, пока что деньги никто не изымает, поэтому этот негатив будет очень умеренным.

«СП»: — В том числе и для рубля?

— Да, но у рубля есть и своя история. Политическая нестабильность никуда не делать. Напомню, что когда проходили переговоры Владимира Путина с Джо Байденом, последний сказал, что дает России полгода, чтобы посмотреть, как она будет «себя вести». Эти полгода заканчиваются в декабре. Соответственно, может начаться внешнеполитическая нестабильность.

В этом смысле я от рубля не жду ничего хорошего. Но и слишком пессимистичные прогнозы я бы тоже не делал. В том диапазоне, в который вошел рубль, а это 71−73 за доллар, он и будет в нем жить.

Но это лишь краткосрочные и среднесрочные перспективы, в следующем году картина будет совсем другой.

«СП»: — Что изменится?

— В феврале Джером Пауэлл будет переизбираться на последний срок, а последний срок означает, что ему будет нечего терять, и можно будет делать то, чего требует обстановка. А она требует ужесточения денежной политики. Поэтому настоящее ужесточение мы увидим где-то с весны следующего года.

Примерно с апреля начнется сильный тренд на рост доллара. Но это будут не последствия вчерашнего решения, а результат их коррекции в сторону ужесточения, когда рынку будет ясно дан сигнал, что их ждет два повышения ставки в 2022-м.

Помимо выборов в ФРС, в США грядут дополнительные выборы в Конгресс, и никто не будет валить рынок во время выборов, иначе их не переизберут. Зато когда политический момент пройдет, можно будет заняться делом, в том числе борьбой с инфляцией. Фондовый рынок обвалят в следующем году, по традиции, могут сделать это в мае, месяце распродаж.

Катастрофического падения не будет, но весной будет сильная тряска. Этот год мы закончим относительно спокойно. От американского рынка я ожидаю рост, от российского — восстановление после распродаж, а рубль останется примерно на нынешнем уровне или немного ослабнет, если появится политический повод для этого.

Рубль обречен на рост в 2022 году и готов устанавливать рекорды

_t_100x67.jpg)

Специально для «Российской газеты» топ-менеджер в области финансовых коммуникаций и КСО Андрей Лобода рассказал, что ждет рубль в конце 2021-го и какие у него перспективы в 2022 году:

— Пока перспективы рубля выглядят вполне оптимистичными. Если опираться на сырьевой фактор поддержки, то здесь все превосходно. Природный газ растет в цене, его экспорт уверенный и стабильный. Нефтяные котировки не уходят ниже 76 долларов за баррель Brent. В основном они находятся около 80 долларов, что достаточно позитивно для российского бюджета и национальной валюты.

Дешевую нефть в ближайшие месяцы мы вряд ли увидим. Баррель Brent в декабре может торговаться в пределах 75-85 долларов за бочку. Это вполне комфортный уровень. В пиковые зимние периоды спроса цены могут доходить до 90 долларов. Увидим ли 100 долларов за баррель? Пока нет. Для этого должен сложиться ряд условий. Например, многократно увеличиться спрос, а предложение остаться дефицитным. Но крупнейшие мировые производители в эту зону риска, скорее всего, не пойдут.

Напор со стороны американского доллара рублю удается хорошо нивелировать внутренними точками опоры. С большой долей вероятности, в 2022 году ставка Европейского ЦБ останется на минимуме, а ставка ФРС США может быть повышена к концу третьего квартала. С этой стороны рублю пока ничто не угрожает.

В декабре при благоприятном для рубля сценарии развития событий сможем увидеть 71-73 рубля за доллар, а евро в пределах 79-81 рубля.

Покупать доллары и евро перед новогодними каникулами за рубежом или вкладывать средства в них свои сбережения в качестве личных инвестиций я сегодня не советую. Рубль весьма недооцененная валюта и потенциал его восстановления не исчерпан.

Ставки по банковским депозитам продолжат расти. На российском фондовом и облигационном рынках для частных инвесторов есть множество привлекательных доходных историй намного выше инфляции.

Планы на 2022 год вполне амбициозные. При сохранении всех факторов поддержки доллар может снизиться к 65-68 рублям. А единая валюта при росте объективных макроэкономических вызовов в еврозоне опустится до диапазона 73-76 рублей.

Напомним, что последний раз «американец» находился у отметки в 65 рублей в феврале 2020 года, «европеец» последний раз тестировал курс в 73 рубля в марте прошлого года.

«Рубль сильно недооценен». Каким будет курс доллара к концу 2021 года

За последний месяц российская валюта укрепилась: с ₽74,28 за доллар 19 августа до ₽72,56 к 17 сентября. С начала года рубль укрепился более чем на 2% относительно доллара. Этому поспособствовали повышение ключевой ставки Банком России, ралли на рынке сырья и спокойный геополитический фон.

Что будет с российской валютой в следующие месяцы? Мы опросили экспертов валютного рынка, чтобы выяснить, чего ждать от рубля до конца 2021 года.

Рост ключевой ставки позитивно сказывается на рубле — но цикл повышения ставок близок к концу

Важным фактором влияния на рубль до конца 2021 года станет денежно-кредитная политика Центробанка. В последние месяцы регулятор взял курс на ее ужесточение, подняв ключевую ставку пять раз подряд, до 6,75%, на фоне продолжающегося роста инфляции.

Carry trade — стратегия получения прибыли на валютном рынке за счет разной величины процентных ставок.

Это уже заметно: по данным ЦБ, в августе был зафиксирован максимальный с февраля 2020 года приток нерезидентов на рынок российского госдолга. По словам главы ЦБ Эльвиры Набиуллиной, объем вложений нерезидентов в российский госдолг колеблется в пределах около 3 трлн руб. Еще большее повышение ставки поспособствует росту интереса к ОФЗ со стороны иностранных инвесторов.

Опрошенные «РБК Инвестициями» аналитики считают, что цикл ужесточения денежной-кредитной политики близок к завершению, но еще не окончен. Аналитик инвестиционного холдинга «Финам» Анна Зайцева ожидает повышения ставки до 7% в октябре и 7,25% в декабре. Старший экономист аналитического управления «Открытие Research» банка «Открытие» Максим Петроневич считает, что уже в ноябре-декабре показатель инфляции начнет сокращаться на фоне выбытия из расчета роста цен в конце 2020 года, и потому к концу года ставка не превысит 7%, а в 2022 году расти не будет.

Нефть не окажет сильного влияния на рубль, но все же поддержит его

Нефть — традиционно важный фактор влияния на российскую валюту, в последние годы утративший доминирующее значение из-за бюджетного правила. Оно ограничивает чувствительность рубля к непредсказуемым колебаниям на нефтяном рынке. Соглашение ОПЕК также добавляет стабильности, балансируя предложение и уровень цен на рынке — из-за этого рубль во многом перестал «замечать» колебания цен на нефтяном рынке.

Главный риск — ужесточение монетарной политики мировыми центробанками

Рубль в значительной мере зависит от настроений инвесторов, ожидающих сворачивания стимулирующих мер со стороны мировых ЦБ, в первую очередь — ФРС США. В августе глава Федрезерва Джером Пауэлл заявил, что американская экономика достигла точки, когда она больше не нуждается в существующих объемах поддержки со стороны Федрезерва, и отметил, что «было бы уместно начать снижать темпы покупки активов в этом году».

И хотя Пауэлл не назвал конкретных сроков и подчеркнул, что сокращение стимулов не значит автоматического повышения базовой ставки, рынок воспринял это как сигнал к достаточно скорым переменам в политике регулятора. Это может спровоцировать отток капитала, в том числе и с российского рынка, и оказать давление на рубль.

Другой постоянный риск, создающий неопределенность как для рубля, так и для практически всех других активов, — пандемия, которая все еще не закончена, даже несмотря на массовую вакцинацию. Новые волны способны негативно сказаться на темпах восстановления мировой экономики и аппетитах к риску на глобальных рынках. Геополитический фон же пока отошел на второй план.

Главный экономист «Ренессанс Капитала» по России и СНГ Софья Донец в числе основных рисков для рубля назвала негативные новости по восстановлению мировой экономики, новые волны коронавируса или рост инфляционных рисков из-за слишком бурного восстановления экономики и более ранней нормализации денежно-кредитной политики в США. Что касается санкционных рисков — то, на ее взгляд, политический фон сейчас спокойнее, чем в первом полугодии, и новых триггеров для ухудшения пока не видно.

Эксперты прогнозируют укрепление рубля до ₽70 за доллар к концу года

Максим Бирюков, ведущий аналитик УК «Альфа-Капитал»: «Считаем, что у рубля есть значительный потенциал. Не исключаем выход к уровню ₽70 или даже ниже к концу года. К факторам поддержки рубля относим сильнейшую конъюнктуру рынков нефти и газа и других ресурсов. Российские макроиндикаторы внушают все больший оптимизм — золотовалютные резервы на исторических максимумах, как и величина торгового баланса. По многим показателям Россия смотрится интереснее других развивающихся стран».

Михаил Зельцер, эксперт по фондовому рынку «БКС Мир инвестиций»: «Ждем движение к ₽70 за доллар. Среднесрочная волатильность пары доллар-рубль имеет границу в ₽74,5 — аргументов для большего ослабления нацвалюты не видно».

Григорий Жирнов, инвестиционный стратег «ВТБ Мои Инвестиции»: «В базовом прогнозе рубль может укрепиться до ₽71 за доллар. Один из главных аргументов — рост ключевой ставки, повысивший привлекательность местных облигаций. К тому же рубль поддерживает рост экспорта благодаря ралли на рынке сырья, а также неплохой аппетит инвесторов к рисковым активам. В случае роста волатильности на глобальных рынках и оттока капитала с развивающихся стран рубль может оказаться под давлением, но это не является нашим базовым сценарием».

Софья Донец, главный экономист «Ренессанс Капитала» по России и СНГ: «Прогноз по рублю — ₽70 за доллар на конец года. Рубль давно недооценен фундаментально. Этому способствует санкционная премия — но мы ждем, что на фоне высоких цен на сырье, смягчения квот ОПЕК и улучшения настроения международных инвесторов по отношению к странам с формирующимися рынками рубль сможет частично уменьшить эту недооцененность до конца года. Россия в хорошем положении за счет высоких темпов посткризисного восстановления и низкого уровня бюджетных кредитных рисков».

Дмитрий Полевой, директор по инвестициям ИК «Локо-Инвест»: «Сохраняем прогноз укрепления рубля до ₽71–72 за доллар. Безусловно, на рынке будет сохраняться волатильность из-за внешней конъюнктуры. Факторы все те же: жесткая политика ЦБ, сильный платежный баланс и улучшение потоков капитала из-за портфельных инвестиций в российские активы, а также ожидаемое начало инвестирования средств из ФНБ, которые сократят нетто-объем покупок валюты Минфином. Из основных негативных факторов стоит выделить возможность укрепления доллара к основным мировым валютам, если ФРС все же начнет сворачивать программу выкупа активов в ближайшие месяцы».

Владимир Осаковский, главный экономист Bank of America Securities по России и СНГ: «Наша оценка на конец года — ₽68 за доллар. Рубль — одна из существенно недооцененных валют. Этому есть много причин — геополитического плана и другие. Но, учитывая макроэкономические фундаментальные показатели, которые наблюдаются в России, и политику ЦБ, потенциал для укрепления рубля есть. А дополнительный фактор укрепления — начало расходования средств из Фонда национального благосостояния».

Владимир Тихомиров, независимый эксперт: «По рублю ожидаю стабильного курса — где-то ₽71–72 за доллар на конец года. С апреля мы увидели существенное смягчение геополитического фона — разговоры о каких-то серьезных новых санкциях против России не идут, геополитический риск стал нейтральным для рубля. По рынку ОФЗ мы видим разворот в позитивную сторону».

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Эксперты прогнозируют дальнейший обвал рубля

Мужчина держит в руках сардельки и пакет с сушками во время раздачи гуманитарной помощи в лагере нелегальных мигрантов на белорусско-польской границе, 10 ноября 2021 года

Виктор Толочко/Sputnik/РИА «Новости»

Рубль перед выходными днями утратил стабильность последних месяцев. Курс доллара на торгах Московской биржи 12 ноября пробивал отметку в 73 рубля, показывая в моменте рост на 1,2 рубля к предыдущему дню. К закрытию торгов рубль немного отыграл позиции, закрепившись в итоге на отметке 72,9 рубля.

Курс евро на торгах подрастал почти на полтора рубля — до 83,7 и в итоге составил 83,3 рубля.

Поддержать рубль и сбить инфляцию пытается Банк России. С этой целью регулятор в октябре повысил ключевую ставку сразу на 75 базисных пунктов — до 7,5%. Но рублю это не помогло.

Инфляция тоже продолжила рост – до 8,1% по итогам десяти месяцев. И вряд ли пойдет на спад, поскольку инфляционные ожидания населения и бизнеса остаются высокими. Это признал ЦБ в своем обзоре «Динамика потребительских цен», обнародованном 12 ноября.

Рубль начал заметно слабеть к основным валютам еще в четверг после сообщений агентства Bloomberg о том, что США предупредили европейских партнеров о возможном начале военной операции между Россией и Украиной. Эта информация была основана на данных источников, тем не менее она всколыхнула финансовый рынок.

Некоторые СМИ сообщили, что курс рубля рухнул именно на слухах о войне.

То есть часть инвесторов предпочла сократить риски и выйти из рублевых активов.

Фактор пятницы

Кроме того, рубль выглядит слишком слабо из-за ситуации с мигрантами на белорусско-польской границе, уточняет эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин.

«Все это повышает актуальность фактора пятницы, когда инвесторы наращивают позицию в инвалюте или восстанавливают ее из-за опасений реализации каких-либо рисков на выходных днях», — считает Бабин.

Некоторые эксперты указывают на начало долгосрочного тренда на понижения курса рубля именно с этой пятницы. Поддержку доллару сейчас оказывают несколько факторов. В том числе, ожидания более быстрого ужесточения монетарной политики ФРС США для сдерживания инфляции, поясняет главный аналитик Совкомбанка Михаил Васильев.

Кроме этого, увеличивается спрос на доллар как на защитный актив из-за нарастания в мире пятой волны пандемии COVID-19, считает эксперт Совкомбанка.

На чьей стороне Минфин

Свой негативный вклад в курс рубля вносят и рекордные покупки валюты Минфином в рамках бюджетного правила.

Играет роль и сезонный фактор. В конце года традиционно возрастает спрос на валюту для закупки импортных товаров для новогодних праздников и для повышенных выплат по внешнему долгу корпораций.

«За последние 13 лет рубль в среднем слабел к доллару на 2% в ноябре и на 2% в декабре», — заключает Васильев из Совкомбанка.

Дальнейшее ослабление рубля возможно только из-за геополитических рисков, все остальные факторы играют на укрепление рубля, категоричен гендиректор «УК Спутник — Управление капиталом» Александр Лосев.

Финансовый консультант FCP Financial Management Ltd Исаак Беккер считает, что в настоящее время сила или слабость рубля в меньшей степени зависит от того, как чувствуют себя доллар или евро.

«В данный момент для рубля важнее ставка ЦБ. Она высокая. Такого в мире сложно найти. Это позволяет заниматься сarry trade, то есть спекуляцией на разнице процентных ставок в разных странах», — говорит Беккер.

QR-коды и баланс рисков

Если при этом убрать геополитический негатив и добавить большую востребованность российских газа и нефти на внешних рынках, то доллар должен «курсировать» где-то в пределах диапазона 68-70 рублей, полагает эксперт.

«Однако в наше время зарубежный «клиент» очень пуганный, он хорошо помнит 2014 год и то, что произошло с Крымом и рублем. Да и отечественный потребитель, особенно если он как-то связан с потребностью в долларах или евро, тоже понимает всю остроту геополитической проблемы», — говорит Беккер.

Он считает, что «испортить Новый год нам и рублю может только геополитика». В этом случае россияне могут получить и 75, и даже 76 рублей за доллар.

Геополитический фактор и дестабилизация внутренних социально-политических процессов в России, в том числе из-за непопулярных мер, связанных с QR-кодами может склонить баланс рисков не в пользу рубля, согласен Лосев. Если эти риски реализуются, то рубль действительно закрепится в диапазоне 73-75 к доллару.

Васильев из Совкомбанка ожидает, что до конца года курс рубля все-таки не превысит отметки 74 к доллару и 84 к евро.

_d_850.jpg)

_t_310x206.jpg)