курсовые разницы что это такое простыми словами

Каковы отличия курсовой и суммовой разниц

Фирмы, заключающие договоры с зарубежными партнерами, не могут обойтись без расчетов в валюте. В то же время российское законодательство предписывает ведение учета и отчетности в рублях. Расчеты по заключенным валютным договорам подлежат пересчету в соответствии с валютным курсом, с колебаниями которого связаны курсовые разницы. Несмотря на значительные изменения законодательства в этой сфере, термин «курсовые разницы» и выражение «суммовые разницы» до сих пор встречаются в экономической литературе. Идентичны ли эти понятия? Как вести по ним бухгалтерский и налоговый учет? Попробуем разобраться.

Вопрос: В каком случае возникает суммовая разница, а когда — курсовая. В чем их отличие?

Посмотреть ответ

Курсовые или суммовые?

Сразу скажем, что с 2015 года существующее в НК РФ понятие «суммовые разницы» из него исключено. Это сделано в целях сближения бухгалтерского и налогового учета. Тем не менее упоминание суммовых разниц может иметь место, если речь идет о расчетах до указанного периода.

Суммовые разницы были связаны с ситуацией, когда в договоре указывался валютный (у.е.) эквивалент задолженности, а рассчитывались стороны в рублях с целью снижения экономических потерь в условиях инфляции. Ст. 317 ГК РФ предусматривает такую возможность. О курсовых разницах речь шла, когда стороны устанавливали и сумму задолженности, и сумму оплаты в валюте иного государства.

В учете операции должны быть зафиксированы в рублях, вне зависимости от того, в какой валютной единице они производились фактически (ПБУ 3/2006 п. 4). Ко всем возникающим при этом учетным расхождениям сумм в настоящее время применяется единый термин «курсовая разница».

Как учитывать курсовые разницы

Курс пересчета активов и обязательств организации может определяться (ПБУ 3/2006 п. 5):

В ходе осуществления хозяйственной деятельности необходимость определить курс может возникнуть:

К примеру, при пересчете сальдо валютного счета на отчетную дату по сравнению с предыдущей отчетной датой возникает курсовая разница.

Курс валюты может снижаться и повышаться, соответственно, и курсовая разница может быть положительной и отрицательной. Полученные за счет колебания курса суммы могут давать фирме дополнительный доход либо уменьшать его. В БУ на счете 91 по кредиту отражают положительные разницы, а по дебету – отрицательные и результат валютных операций в целом, влияющий на общий финансовый результат.

В текущем учете используются стандартные балансовые счета: 52, 50, 71, 55, 57, 60, 62 и пр. – в зависимости от характера хозяйственных операций.

Внимание! На финансовый результат не влияют курсовые разницы по вкладам в учредителей в уставный (складочный) капитал. Они возникают в промежутке между зафиксированным решением о взносе в УК и фактической оплатой. Разницы включаются в добавочный капитал (ПБУ 3/2006 п. 14).

Авансы, как полученные, так и выданные, учитываются на дату получения, и в дальнейшем их не переоценивают (ПБУ 3/2006 п.9 и 7). Налоговый учет курсовых разниц полностью идентичен бухгалтерскому. При расчете налога на прибыль они включаются соответственно в состав внереализационных доходов и расходов (НК РФ, ст. 250-11, 265-1 п. 5).

Далее приведем примеры расчета и учета курсовых разниц. Все данные взяты условно.

Пример учета курсовой разницы при приобретении и переоценке валюты

Фирма приобрела 2000 долл. Курс валюты на момент приобретения — 63 руб./долл. В конце месяца сумма была переоценена в учете по курсу на дату переоценки 65 руб./ долл. Дт 52 Кт 57 126000 руб. (2000*63) — покупка валюты. 2000*65 = 130000 руб. 130000-126000 = 4000 руб. Дт 52 Кт 91/1 — 4000 руб. — курсовая разница по валютному счету отнесена в доходы.

Пример учета курсовой разницы при расчетах с авансом

Общая сумма поставки ТМЦ составляет 3000 долл. Оплата, согласно договору, осуществляется по курсу ЦБ. Организация сначала перечислила аванс в размере 1000 долл., курс доллара в день оплаты составлял 62 руб./долл. В день оприходования товара курс доллара составил 63 руб./долл. Дт 60 Кт 51 — 62000 руб. — перечислен аванс (1000*62).

На день оприходования товара проводки:

Или, если аналитический учет не требует детализации, общая проводка: 62000+126000= 188000 руб., Дт 10 Кт 60 — 188000 руб.

Если при расчетах за ТМЦ возникает курсовая разница, ее отражают проводкой Дт 91 (60) Кт 60 (91) — по аналогии с переоценкой валюты (см. пример выше).

Пример включения курсовой разницы в добавочный капитал

Учредитель принял решение внести в УК 1000 долларов. В соглашении с учредителем для пересчета указан официальный курс ЦБ. На момент подписания он составлял 62 руб. за доллар. УК российской организации должен быть зафиксирован в рублях (ст. 317 ГК РФ), Дт 75 Кт 80 — 62000 руб.

В момент внесения оплаты на валютный счет курс доллара составил 63 руб. за доллар. Проводка — Дт 52 Кт 75 — 63000 руб. Относим положительную курсовую разницу на добавочный капитал: 63000-62000 = 1000 руб., Дт 75 Кт 83 — 1000 руб.

Как вести учет курсовых разниц

Из учетной терминологии было исключено понятие «суммовой разницы». Все попадавшие под это определение операции стали именоваться курсовыми разницами. Это значительно упростило ведение учета и способствовало сближению требований в бухгалтерском виде учета и налоговом.

Вопрос: Учитывается ли во внереализационных доходах для целей налога на прибыль положительная курсовая разница, возникающая у посредника, при возмещении понесенных им затрат принципалом (доверителем, комитентом) (п. 11 ст. 250 НК РФ)?

Посмотреть ответ

Понятие курсовых разниц

Термин курсовой разницы собирательный, он включает в себя сведения о разнице в стоимости одного объекта, возникающей в связи с оценкой в разных валютах. Если актив приобретался по цене, установленной в иностранной валюте, то в учете сделка купли-продажи отражается в рублевом эквиваленте.

Вопрос: Включаются ли во внереализационные доходы для целей налога на прибыль положительные курсовые разницы от переоценки средств целевого финансирования (целевых поступлений) (п. 11 ст. 250 НК РФ)?

Посмотреть ответ

Перевод в национальные валютные знаки осуществляется по курсу, утвержденному ЦБ РФ на дату исполнения имеющегося обязательства. До момента фактического принятия объекта к учету может пройти время, за которое величина курса будет обновлена. Разница между пересчитанными на рубли стоимостными оценками на момент возникновения обязательств и день постановки актива на баланс будет считаться курсовой.

СПРАВОЧНО! Использование термина курсовых разниц характерно для компаний, осуществляющих экспортно-импортную деятельность.

Возникновение разницы в стоимостной оценке присуще не все операциям. Это явление имеет место только при колебаниях цены рубля. Цена рублевых денежных знаков по отношению к другим валютам оказывает прямое воздействие на учетную цену. Пересчет надо производить обязательно для всех типов активов, которые приобретаются или реализуются в инвалюте. Норма закреплена ст. 271 и 272 НК РФ.

Когда возникают курсовые разницы

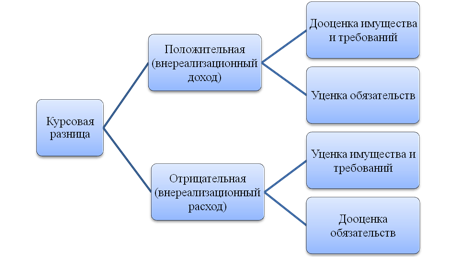

Курсовая разница может образовываться в результате произведенной переоценки валютных ценностей, в том числе на банковских счетах. Причиной этих манипуляций может стать изменение официального рублевого курса. Полученная величина курсовой разницы может быть:

Факт пересчета стоимостной оценки актива в рублевый эквивалент может быть произведен с привязкой к одной из дат:

Вопрос: Кто должен оплачивать курсовую разницу при взыскании долга в валюте в рамках исполнительного производства?

Посмотреть ответ

О появлении курсовых разниц не идет речь, если был сделан перевод в качестве полной предоплаты (или получен аванс в размере 100%). Норма пояснена в Письме Минфина от 22.06.2015 г. под № 03-03-06/1/35865. Нет необходимости вычислять разницу между колебаниями курса валют в ситуации с выдаваемыми или получаемыми задатками.

Отражение курсовых разниц по правилам бухгалтерского и налогового учета

В бухгалтерском учете сумма курсовых разниц показывается в составе прочих доходных поступлений или прочих издержек. Для этого предназначен счет 91. Исключение делается для показателя курсовой разницы, возникновение которого обусловлено произведенными расчетами с учредителями и переоценкой ресурсной базы, используемой за пределами РФ. В этом случае в учетных данных составляются корреспонденции не с 91, а с 83 счетом.

При осуществлении записей по курсовым разницам в учете необходимо ориентироваться на ПБУ 3/2006. Исходное значение для выведения значения курсовых колебаний представлено курсом валюты на дату осуществленного платежа. Задолженность перед поставщиками должна подвергаться переоценке на момент ее погашения. Если долг переходит на следующий месяц, то его надо пересчитать в рублевый эквивалент при закрытии месяца по состоянию на его последний день.

В налоговом учете все образовавшиеся курсовые разницы должны быть причислены к внереализационным доходам или издержкам. Пересчет этого показателя с его дальнейшим отражением в учетных данных осуществляется по мере реализации хозяйственных операций или по состоянию на последние сутки отчетного интервала (месяца). Для активов, хранящихся на банковских валютных счетах, пересчет стоимостной оценки должен производиться в каждом случае появления курсовых колебаний, фиксируемых ЦБ РФ.

ОБРАТИТЕ ВНИМАНИЕ! Расчет показателя курсовых разниц в бухгалтерском и налоговом учете производится по общим правилам.

В налоговом учете внереализационные доходные поступления в сумме курсовых разниц появляются при дооценке активов (товаров, требований к контрагентам), выраженных в иностранных валютах (п. 11 ст. 250 НК РФ). Второй источник формирования доходов – уменьшение обязательств, исчисляемых в инвалюте. Возникновение внереализационных затрат обусловлено уценкой активов и наращиванием доли обязательств (п. 1. ст. 265 НК РФ).

Курсовые разницы должны показываться в декларационных формах налоговой отчетности. При подсчете налогооблагаемой суммы по НДС с привязкой к дате отгрузки товаров (если расчет за них ведется в иностранной валюте) перевод стоимости в рублевый эквивалент должен осуществляться по курсу ЦБ РФ. Значение курса берется то, которое зафиксировано на момент фактической выгрузки товаров на объекте получателя. На день поступления платежа за поставленную продукцию переоценка законодательством не предусмотрена. В итоге курсовые разницы в целях налогообложения НДС не образуются. Величина курсовых разниц существенна для налога на прибыль.

ВАЖНО! Курсовые разницы не показываются в декларации по НДС, но обязательно отражаются в декларации по прибыли в категории внереализационного типа доходов и издержек.

Проводки

Типовые корреспонденции представлены двумя вариантами: с дебетованием (при отрицательной разнице) или кредитованием (при положительной разнице) счета 91. В паре с ним могут быть записаны счета 50, 52, 57, 55, 58, 76, 67, 62, 60, 66. При наличии средств у компании на валютном счете необходимо производить переоценку ресурсов при каждом изменении курса валют ЦБ РФ. Примеры отражения таких операций в учете:

В отношении приобретаемых за валюту материалов, основных средств и других имущественных активов стоимость фиксируется на дату принятия объекта к учету. Для отражения в бухгалтерских записях используется курс ЦБ, действовавший в день постановки имущества на баланс. Изменения стоимости активов в связи с валютными колебаниями законодательством не предусмотрены (п. 9 ПБУ 3/2006). Но переоценка будет затрагивать непогашенные обязательства покупателя перед поставщиком:

Мероприятия по приобретению валюты, сопряженные с формированием курсовых разниц, показываются в учете такими корреспонденциями:

Аналогичные проводки будут формироваться при операциях по продаже валюты.

Курсовая разница

Курсовая разница – это разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, исчисленной по курсу ЦБ РФ на дату исполнения обязательств по оплате и рублевой оценкой этих актива или обязательства, исчисленной по курсу ЦБ РФ на дату принятия их к бухгалтерскому учету в отчетном периоде.

Таким образом, курсовая разница возникает на отчетную дату или дату погашения обязательства в результате переоценки активов и обязательств (абз. 4 п. 3 ПБУ 3/2006).

Отметим, что в основном курсовая разница возникает в учетах компаний, которые проводят импортную и экспортную деятельность.

Учет курсовых разниц

Бухгалтерский учет курсовых разниц

Для целей бухгалтерского учёта курсовые разницы учитываются в составе прочих доходов и расходов на счете 91 «Прочие доходы и расходы».

За исключением курсовых разниц, возникших при расчетах с учредителями. В этом случае возникшие курсовые разницы относятся на счет 83 «Добавочный капитал»).

Налоговый учет курсовых разниц

Для целей налогового учёта курсовые разницы учитываются в составе внереализационных доходов или расходов.

Такой порядок закреплен в подпункте 7 пункта 4 статьи 271 и подпункте 6 пункта 7 статьи 272 Налогового кодекса РФ.

Отметим, что курсовые разницы рассчитываются и отражаются в учете по мере совершения хозяйственных операций и по окончании отчетного периода.

Пересчет стоимости денежных знаков в кассе и средств на банковских счетах, выраженных в иностранной валюте, может производиться по мере изменения курсов иностранных валют, котируемых ЦБ РФ.

Положительные и отрицательные курсовые разницы

Курсовая разница может быть положительной или отрицательной.

При росте курса по активным счетам образуется положительная курсовая разница, а по пассивным счетам возникает отрицательная курсовая разница.

При падении курса по активным счетам образуется отрицательная курсовая разница, а по пассивным счетам возникает положительная курсовая разница.

Расчет курсовых разниц: примеры

Курсовые разницы и валютный счет

Если курс ЦБ РФ увеличился, то рублевый эквивалент валютных средств также увеличился.

В этом случае Организация признает прочий доход:

Дебет счета 52 «Валютные счета»— Кредит счета 91, субсчет «Прочие расходы».

Если курс ЦБ РФ снизился, возникает прочий расход, который отражается противоположной проводкой:

Дебет счета 91, субсчет «Прочие расходы» — Кредит счета 52.

Аналогично отражаются курсовые разницы по наличной иностранной валюте в кассе организации:

Дебет счета 91, субсчет «Прочие расходы» — Кредит счета 50 «Касса» или

Дебет счета 50 — Кредит счета 91, субсчет «Прочие доходы».

Расчет курсовых разниц при приобретении внеоборотных активов и МПЗ

Если организация приобретает основные средства, нематериальные активы или МПЗ по договорам в иностранной валюте, то стоимость активов фиксируется по курсу ЦБ РФ на дату принятия их к учету и в дальнейшем изменению не подлежит (п. 9 ПБУ 3/2006).

Переоценивается только задолженность по оплате поставщику за поставленные ценности.

В итоге возникают положительные или отрицательные курсовые разницы, которые отражаются проводками:

Авансы и курсовые разницы

Суммы полученных и выданных авансов учитываются по курсу на дату получения или перечисления денежных средств соответственно и в дальнейшем не переоцениваются (п. 7, п. 9 ПБУ 3/2006).

В случае приобретения, к примеру, материалов в счет выданного ранее аванса материалы приходуются по курсу на дату перечисления аванса.

Курсовые разницы и покупка валюты

Таблица проводок по учету операций по покупке валюты в бухгалтерском учёте:

ПЕРВИЧНЫЙ Первичный документ-основание-основание

Перечислены Денежные средства на покупку валюты

Выписка банка по рублевому р/счёту

Валюта после конвертации поступила на р/с фирмы

Выписка банка по валютному р/счёту

Отражена положительная курсовая разница

Отражена отрицательная курсовая разница

Курсовые разницы и продажа валюты

Таблица проводок по учету операций по продаже валюты в бухгалтерском учёте:

Продажа валюты для конвертации

Выписка банка валютному по р/счёту

Поступили рублевые денежные средства после конвертации

Выписка банка по р/счёту рублевому

Отражена положительная курсовая разница

Отражена отрицательная курсовая разница

Период отражаются курсовых разниц в бухгалтерском учете и отчетности

Курсовые разницы отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому относится дата исполнения обязательств по оплате или за который составлена бухгалтерская отчетность.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Курсовая разница

Курсовая разница – это разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, исчисленной по курсу ЦБ РФ на дату исполнения обязательств по оплате и рублевой оценкой этих актива или обязательства, исчисленной по курсу ЦБ РФ на дату принятия их к бухгалтерскому учету в отчетном периоде.

Таким образом, курсовая разница возникает на отчетную дату или дату погашения обязательства в результате переоценки активов и обязательств (абз. 4 п. 3 ПБУ 3/2006).

Отметим, что в основном курсовая разница возникает в учетах компаний, которые проводят импортную и экспортную деятельность.

Учет курсовых разниц

Бухгалтерский учет курсовых разниц

Для целей бухгалтерского учёта курсовые разницы учитываются в составе прочих доходов и расходов на счете 91 «Прочие доходы и расходы».

За исключением курсовых разниц, возникших при расчетах с учредителями. В этом случае возникшие курсовые разницы относятся на счет 83 «Добавочный капитал»).

Налоговый учет курсовых разниц

Для целей налогового учёта курсовые разницы учитываются в составе внереализационных доходов или расходов.

Такой порядок закреплен в подпункте 7 пункта 4 статьи 271 и подпункте 6 пункта 7 статьи 272 Налогового кодекса РФ.

Отметим, что курсовые разницы рассчитываются и отражаются в учете по мере совершения хозяйственных операций и по окончании отчетного периода.

Пересчет стоимости денежных знаков в кассе и средств на банковских счетах, выраженных в иностранной валюте, может производиться по мере изменения курсов иностранных валют, котируемых ЦБ РФ.

Положительные и отрицательные курсовые разницы

Курсовая разница может быть положительной или отрицательной.

При росте курса по активным счетам образуется положительная курсовая разница, а по пассивным счетам возникает отрицательная курсовая разница.

При падении курса по активным счетам образуется отрицательная курсовая разница, а по пассивным счетам возникает положительная курсовая разница.

Расчет курсовых разниц: примеры

Курсовые разницы и валютный счет

Если курс ЦБ РФ увеличился, то рублевый эквивалент валютных средств также увеличился.

В этом случае Организация признает прочий доход:

Дебет счета 52 «Валютные счета»— Кредит счета 91, субсчет «Прочие расходы».

Если курс ЦБ РФ снизился, возникает прочий расход, который отражается противоположной проводкой:

Дебет счета 91, субсчет «Прочие расходы» — Кредит счета 52.

Аналогично отражаются курсовые разницы по наличной иностранной валюте в кассе организации:

Дебет счета 91, субсчет «Прочие расходы» — Кредит счета 50 «Касса» или

Дебет счета 50 — Кредит счета 91, субсчет «Прочие доходы».

Расчет курсовых разниц при приобретении внеоборотных активов и МПЗ

Если организация приобретает основные средства, нематериальные активы или МПЗ по договорам в иностранной валюте, то стоимость активов фиксируется по курсу ЦБ РФ на дату принятия их к учету и в дальнейшем изменению не подлежит (п. 9 ПБУ 3/2006).

Переоценивается только задолженность по оплате поставщику за поставленные ценности.

В итоге возникают положительные или отрицательные курсовые разницы, которые отражаются проводками:

Авансы и курсовые разницы

Суммы полученных и выданных авансов учитываются по курсу на дату получения или перечисления денежных средств соответственно и в дальнейшем не переоцениваются (п. 7, п. 9 ПБУ 3/2006).

В случае приобретения, к примеру, материалов в счет выданного ранее аванса материалы приходуются по курсу на дату перечисления аванса.

Курсовые разницы и покупка валюты

Таблица проводок по учету операций по покупке валюты в бухгалтерском учёте:

ПЕРВИЧНЫЙ Первичный документ-основание-основание

Перечислены Денежные средства на покупку валюты

Выписка банка по рублевому р/счёту

Валюта после конвертации поступила на р/с фирмы

Выписка банка по валютному р/счёту

Отражена положительная курсовая разница

Отражена отрицательная курсовая разница

Курсовые разницы и продажа валюты

Таблица проводок по учету операций по продаже валюты в бухгалтерском учёте:

Продажа валюты для конвертации

Выписка банка валютному по р/счёту

Поступили рублевые денежные средства после конвертации

Выписка банка по р/счёту рублевому

Отражена положительная курсовая разница

Отражена отрицательная курсовая разница

Период отражаются курсовых разниц в бухгалтерском учете и отчетности

Курсовые разницы отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому относится дата исполнения обязательств по оплате или за который составлена бухгалтерская отчетность.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Курсовые разницы

Российские организации пока еще могут заключать договоры и вести расчеты:

Как учесть для целей исчисления налога на прибыль курсовые разницы, возникающие: при возврате валютного аванса вследствие расторжения договора; при уплате сверхнормативных процентов по валютному обязательству; при списании безнадежной задолженности, выраженной в условных единицах? Ответы на эти и другие вопросы вы найдете в данной статье.

Курсовые разницы образуют внереализационные доходы (расходы)

Курсовая разница имеет место при переоценке имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в инвалюте) и требований (обязательств), стоимость которых выражена в иностранной валюте.

Положения указанных норм применяются, если упомянутая переоценка проводится в связи с изменением:

Соответственно, отрицательной признается курсовая разница, возникающая при уценке имущества и требований или при дооценке обязательств, стоимость которых выражена в иностранной валюте. Она образует внереализационный расход (пп. 5 п. 1 ст. 265 НК РФ).

Для целей налогообложения доходы (расходы), выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу, установленному ЦБ РФ на дату признания соответствующего дохода (п. 8 ст. 271 НК РФ) или расхода (п. 10 ст. 272 НК РФ), если иное не предусмотрено указанными нормами.

Пересчет требований (обязательств), стоимость которых выражена в иностранной валюте, имущества в виде валютных ценностей производится в рубли по официальному курсу, установленному ЦБ РФ, на одну из следующих дат (в зависимости от того, что произошло раньше):

Из последних абзацев п. 8 ст. 271 и п. 10 ст. 272 НК РФ следует, что в случае получения (перечисления) аванса, задатка доходы (расходы), выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу, установленному ЦБ РФ на дату получения (перечисления) аванса, задатка (в части, приходящейся на аванс, задаток). Таким образом, при перечислении (получении) 100%-й предоплаты курсовых разниц не возникает.

Далее рассмотрим вопросы, связанные с расчетом курсовых разниц, которые могут возникать на практике.

Отвечаем на вопросы

В случае получения (перечисления) аванса пересчет доходов (расходов) ведется по курсу на дату получения (перечисления) аванса.

При этом согласно абз. 1 п. 11 ст. 250 и абз. 1 пп. 5 п. 1 ст. 265 НК РФ положительная (отрицательная) курсовая разница от переоценки выданных (полученных) авансов не включается налогоплательщиком в доходы (расходы) при определении базы по налогу на прибыль организаций. Иными словами, если организация получила (перечислила) аванс, то на дату отгрузки товара пересчитывать ничего не нужно, курсовых разниц не образуется.

Иное дело – расторжение договора купли-продажи. Как пояснил Минфин, в этом случае предварительная оплата в иностранной валюте, предусмотренная таким договором, не может рассматриваться сторонами, заключившими договор, как предварительная оплата (аванс) и подлежит переквалификации в денежное требование в иностранной валюте (см. письма от 16.05.2016 № 03‑03‑06/1/27851, от 02.11.2010 № 03‑03‑06/1/683).

Таким образом, в рассматриваемом случае налогоплательщик обязан на дату расторжения договора пересчитать возникшее обязательство по возврату денежных средств. Курсовую разницу, образовавшуюся в результате изменения официального курса иностранной валюты к курсу рубля РФ, установленному ЦБ РФ, с даты получения предоплаты (аванса) до даты расторжения договора, необходимо включить в состав внереализационных доходов (расходов).

Аналогичное мнение высказывают и суды – см. постановления ФАС МО от 22.12.2010 № КА-А40/13975-10 по делу № А40-160740/09‑129‑1223, от 12.08.2009 № КА-А40/7313-09 по делу № А40-76048/08‑109‑319.

Как учесть для целей налогообложения курсовые разницы, возникающие при пересчете в рубли обязательства по уплате сверхнормативных процентов, выраженного в иностранной валюте?

Разъяснения по данному вопросу представлены в Письме Минфина России от 04.04.2016 № 03‑03‑06/1/18891, в котором он отметил следующее.

Согласно пп. 2 п. 1 ст. 265 НК РФ расходы в виде процентов по долговым обязательствам любого вида учитываются в составе внереализационных расходов (исходя из особенностей, предусмотренных ст. 269 НК РФ). При этом п. 8 ст. 270 НК РФ установлено, что при определении налоговой базы не учитываются расходы в виде процентов, начисленных налогоплательщиком-заемщиком кредитору сверх сумм, признаваемых расходами в целях налогообложения в соответствии со ст. 269 НК РФ.

В статье 270 НК РФ не содержится положений, касающихся курсовых разниц, возникающих при пересчете выраженных в иностранной валюте обязательств по уплате (сверхнормативных) процентов, которые не учитываются при определении базы по налогу на прибыль организаций. Аналогичные положения также отсутствуют в ст. 251 НК РФ.

Следовательно, курсовые разницы в данной ситуации учитываются для целей налогообложения прибыли во внереализационных доходах (расходах) на основании п. 11 ст. 250 и пп. 5 п. 1 ст. 265 НК РФ.

Вместе с тем если расходы осуществлены не в рамках деятельности, направленной на получение дохода, то курсовые разницы по таким операциям не учитываются при формировании базы по налогу на прибыль.

Задолженность, выраженная в условных единицах, признана безнадежной в связи с ликвидацией должника. По какому курсу следует списывать эту задолженность?

Дебиторская задолженность может быть учтена организацией в уменьшение налогооблагаемой базы по налогу на прибыль при условии удовлетворения критериям безнадежной задолженности, установленным п. 2 ст. 266 НК РФ. К таковой относятся долги перед налогоплательщиком, по которым истек срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

Следовательно, датой признания дебиторской задолженности ликвидированного должника безнадежной является дата внесения в ЕГРЮЛ записи о его ликвидации.

Дебиторская задолженность ликвидированного должника, выраженная в условных единицах, пересчитывается по официальному курсу, установленному ЦБ РФ, и включается в состав расходов в целях налогообложения на дату признания такой задолженности безнадежной, то есть на дату внесения в ЕГРЮЛ записи о ликвидации должника.

Возникшая курсовая разница относится к внереализационным доходам (расходам) налогоплательщика того отчетного (налогового) периода, в котором произошло включение безнадежного долга в состав расходов (п. 11 ст. 250, пп. 5 п. 1 ст. 265, п. 1 ст. 271, п. 1 ст. 272 НК РФ). Аналогичный вывод сделал Минфин в Письме от 25.03.2016 № 03‑03‑06/1/16801.

Задолженность, выраженная в условных единицах, признана безнадежной в связи с истечением срока исковой давности. Как правильно списать эту задолженность?

Организация может учесть в расходах сумму дебиторской задолженности в тех случаях, когда она отвечает признакам безнадежной задолженности, зафиксированным в п. 2 ст. 266 НК РФ. К таковой, в частности, относятся долги перед налогоплательщиком, по которым истек установленный срок исковой давности.

Напомним, что общий срок исковой давности составляет три года начиная со дня, когда лицо узнало или должно было узнать о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права (п. 1 ст. 196, п. 1 ст. 200 ГК РФ).

Таким образом, очевидно, что дебиторская задолженность, по которой истек срок исковой давности в 2016 году, возникла до 01.01.2015. Поскольку сделка с контрагентом заключена до этой даты, на основании п. 3 ст. 3 Федерального закона № 81-ФЗ [3] у налогоплательщика возникает суммовая разница и доходы (расходы) в виде этой разницы учитываются в целях налогообложения прибыли организаций в порядке, предусмотренном до дня вступления в силу названного закона.

Следовательно, в данной ситуации будут применяться положения п. 7 ст. 271, п. 9 ст. 272 НК РФ, а также п. 11.1 ст. 250 НК РФ и пп. 5.1 п. 1 ст. 265 НК РФ (в редакции, действовавшей до 2015 года).

Согласно нормам вышеназванных статей НК РФ внереализационными доходами (расходами) налогоплательщика признаются доходы (расходы) в виде суммовой разницы, если сумма возникших обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущественных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях.

Исходя из этого, Минфин в Письме от 25.03.2016 № 03‑03‑06/1/16801 пришел к выводу, что если дебиторская задолженность признана безнадежной, денежные средства в ее погашение не поступали, то доходы (расходы) в виде суммовой разницы у налогоплательщика не возникают. Сумма указанной безнадежной дебиторской задолженности списывается в размере, сформированном в учете.

Организация начисляет дивиденды своим иностранным акционерам в валюте. Можно ли учесть в составе внереализационных расходов отрицательную курсовую разницу, возникшую из-за роста курса валюты к рублю на день выплаты дивидендов?

Согласно п. 1 ст. 270 НК РФ при определении налоговой базы не учитываются расходы в виде сумм начисленных налогоплательщиком дивидендов и других сумм прибыли после налогообложения.

Таким образом, в случае принятия решения о распределении суммы полученной прибыли и обязанности выплаты дивидендов в иностранной валюте по курсу ЦБ РФ на день принятия такого решения, расходы в виде отрицательных курсовых разниц могут быть учтены для целей налогообложения в составе внереализационных расходов.

Аналогичная позиция изложена в Постановлении Президиума ВАС РФ от 29.05.2012 № 16335/11: отрицательная курсовая разница, полученная в результате дооценки выраженного в иностранной валюте обязательства по выплате дивидендов, возникает объективно, вне воли налогоплательщика, вследствие макроэкономических процессов и изменения курса рубля по отношению к иностранной валюте и представляет собой потери в имущественной сфере налогоплательщика в результате увеличения размера его обязательства в рублевом исчислении.

Положения пп. 5 п. 1 ст. 265 НК РФ не содержат каких-либо ограничений для учета в целях налогообложения отрицательных курсовых разниц, возникающих в результате дооценки выраженного в иностранной валюте обязательства, принятого налогоплательщиками в рамках деятельности, направленной на получение дохода.

Организация передает (получает) пожертвования в иностранной валюте. Учитываются ли для целей налогообложения курсовые разницы, возникающие в связи с этими операциями?

По мнению ФНС (Письмо от 17.07.2014 № ГД-4-3/13838@), если расходы осуществлены не в рамках деятельности, направленной на получение дохода, или обязанность их несения не обусловлена законом, то курсовые разницы по данным операциям не учитываются при формировании базы по налогу на прибыль. Таким образом, курсовые разницы, возникающие при передаче и (или) получении пожертвований в иностранной валюте, не отражаются во внереализационных доходах (расходах) налогоплательщика.

Организация компенсирует ущерб иностранному контрагенту в связи с отказом от исполнения договора. Можно ли включить в состав расходов курсовую разницу, возникшую при переоценке компенсации ущерба, выраженной в иностранной валюте?

Для ответа на поставленный вопрос приведем пример из арбитражной практики – Постановление АС СКО от 18.03.2016 № Ф08-286/2016 по делу № А32-18609/2014.

Судьи признали правомерным включение налогоплательщиком в состав расходов курсовой разницы, возникшей при переоценке компенсации ущерба иностранной компании, выраженной в долларах США, сославшись на пп. 5 п. 1 ст. 265 НК РФ.

Они указали, что положения упомянутой нормы не содержат каких-либо ограничений для учета в целях налогообложения отрицательных курсовых разниц, возникающих в результате переоценки выраженного в иностранной валюте обязательства, принятого налогоплательщиком в рамках деятельности, направленной на получение дохода. При этом налоговое законодательство не ограничивает право налогоплательщика включить в состав налоговых расходов отрицательную курсовую разницу, возникшую в результате переоценки обязательства, расходы по которому не признаются для целей налогообложения.

[1] До 2015 года в налоговом учете существовало два вида разниц, порядок определения которых несколько различался: курсовые разницы возникали при расчетах в иностранной валюте с иностранными контрагентами; суммовые разницы – при расчетах внутри страны, если оплата производилась в рублях и сумма платежа была эквивалентна сумме в у. е., определенной сторонами договора.

[2] Федеральный закон от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

[3] Федеральный закон от 20.04.2014 № 81-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации».

[4] Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах».

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

Покажите директору, на что вы способны. Записаться и получить подарок