малоценное оборудование и запасы что к ним относится 2021

ПБУ 6/01 Учет основных средств в 2021 году: нюансы применения

ПБУ 6/01 — учет основных средств — предназначено для правильного отражения операций по основным средствам (далее — ОС) в бухгалтерском учете. Как правильно принять основное средство? Как рассчитать амортизацию или восстановить основное средство? Как зафиксировать выбытие ОС в бухгалтерском учете? О нюансах применения и недостатках этого ПБУ читайте в статье.

Применение ПБУ «Основные средства» в 2021 году

ПБУ 6/01 (далее — ПБУ) установлено приказом Минфина РФ от 30.03.2001 № 26н. Соблюдать правила ПБУ 6/01 «Учет основных средств» обязаны организации любых форм и сфер деятельности, кроме кредитных и бюджетных учреждений (п. 1 ПБУ). ИП вправе осуществить выбор: применять ПБУ «Основные средства» или не применять.

С 01.01.2022 года обязательны к применению 2 новых ФСБУ: 6/2020 «Основные средства» и 26/2020 «Капитальные вложения». Применять положения новых стандартов можно и раньше, закрепив такое решение в учетной политике предприятия. ПБУ 6/01 утратит силу.

Более детальное изучение правил данного ПБУ и нюансов их применения будет понятнее при рассмотрении их на определенном примере.

Принятие ОС

Пример

ООО «Зоо-ленд» занимается продажей рептилий, рыб и оборудования для них через стационарный магазин. В апреле организация закупила оборудование:

За установку было уплачено: за террариум — 12 710 руб. в т. ч. НДС, за аквариум — 5 280 руб. в т. ч. НДС.

Принадлежность приобретенного оборудования к ОС определяется на основании 5 критериев нашего ПБУ:

Критерии отнесения к ОС

Аквариум для содержания рыб

Террариум для содержания рептилий

Аквариум для перепродажи

Предназначен для применения в предпринимательской деятельности

Предназначен для длительного применения (свыше 1 года)

Не применяется в качестве товара для перепродажи

Предназначен для получения выгоды

Стоимость при принятии к бухгалтерскому учету

(52 530 5 280) : 120 * 100

(252 360 12 710) : 120 * 100

34 700 руб. = 41 640 : 120 * 100

Соблюдение лимита стоимости ОС для принятия в бухгалтерском учете

Принятие в бухгалтерском учете в качестве ОС

принимается в качестве товара для перепродажи

принимается либо в качестве ОС, либо в качестве МПЗ (по выбору организации)

Лимит стоимости ОС для принятия в налоговом учете (НУ) 100 000 рублей (п. 1 ст. 256 НК РФ и п. 1 ст. 257 НК РФ). Предельная стоимость ОС в бухучете все еще остается на прежнем уровне: 40 000 рублей.

По ОС, принятым на учет с начала 2016 года по первоначальной стоимости более 40 000 до 100 000 рублей, плательщикам налога на прибыль приходится учитывать временные разницы между затратами в налоговом и бухучете.

В нашем примере в НУ в качестве амортизируемого ОС принимается только террариум. Аквариум для рыб, принятый в бухгалтерском учете (БУ) как ОС, в НУ отражается в составе материальных затрат (под. 3 п. 1 ст. 254 НК РФ).

Амортизация ОС

По ПБУ 6/01 «Учет основных средств» срок полезного использования (сокращенно — СПИ) имущества устанавливается организациями исходя из планируемого периода использования, износа и иных временных ограничений по применению ОС (п. 20 ПБУ). Четкого разделения объектов по СПИ нет. Организации для сближения процедуры отражения амортизационных затрат в БУ с НУ используют Классификацию ОС по амортизационным группам, утвержденную постановлением Правительства РФ от 01.01.2002 № 1. Применение данной классификации при установлении СПИ отражено в п. 1 ст. 258 НК РФ.

Пример (продолжение)

Аквариумы и террариумы, приобретенные ООО «Зоо-ленд», по Классификации ОС относятся к 6 амортизационной группе (СПИ 10 — 15 лет).

При отражении 18 апреля в БУ аквариума для рыб и террариума в качестве ОС компания проставила СПИ: 132 месяца — по аквариуму и 144 месяцев — по террариуму.

В учетной политике ООО «Зоо-ленд» зафиксирован линейный метод определения амортизации ОС.

Ежемесячная сумма амортизации ОС составила:

Аквариум для содержания рыб: 48 175 руб. : 132 мес. = 365 руб.

Террариум для содержания рептилий: 220 892 руб. : 144 мес. = 1 534 руб.

Отражение в БУ рассчитанной амортизации по аквариуму и террариуму производится с мая (с месяца, следующего за месяцем принятия их к учету) (п. 21 ПБУ).

В п. 18 рассматриваемого ПБУ зафиксировано 4 способа определения амортизации:

Линейный

Самый простой. Алгоритм расчета, указанный в п. 19 ПБУ, совпадает с линейным способом исчисления амортизации, закрепленным в ст. 259. 1 НК РФ, что позволяет сблизить НУ и БУ амортизационных затрат. Применяется большинством организаций.

Уменьшаемого остатка

Сложный алгоритм расчета. Отсутствует равноценный способ амортизации, закрепленный в НК РФ, поэтому возникают дополнительные сложности в виде отражения временных разниц между НУ и БУ амортизационных затрат. Предназначен для ускоренного списания стоимости ОС. Применение данного способа целесообразно в отношении оборудования, которое быстро устаревает в моральном плане.

По сумме чисел лет СПИ

Трудоемкий прием в исчислении. Отсутствует равноценный способ амортизации, утвержденный в НК РФ, поэтому его применение приводит к возникновению временных разниц между НУ и БУ амортизации. Относится к ускоренным методам амортизации ОС.

Пропорционально объему продукции (работ)

Трудоемкий в расчете. Отсутствует равноценный метод исчисления амортизации в НК РФ, что приводит к возникновению разниц между НУ и БУ амортизационных отчислений. Предназначен для ОС, по которым известен плановый объем работ за весь период полезного использования. Используется в отношении промышленного оборудования и транспорта.

Восстановление ОС

Пример (продолжение)

После 2 лет использования аквариума и террариума ООО «Зоо-ленд» провело замену вышедшей из строя подсветки в аквариуме на сумму 2 620 руб. (включая НДС) и поставило в террариум более совершенные системы вентиляции и нагрева на сумму 46 730 руб. (включая НДС).

По аквариуму ремонтные затраты за исключением НДС списаны на расходы организации. По террариуму затраты на модернизацию включены в состав его первоначальной стоимости (п. 14 и п. 27 ПБУ). СПИ по террариуму пересмотрен в сторону увеличения на 3 года (п. 20 ПБУ).

В рассматриваемом ПБУ отсутствуют пояснения по определению ежемесячной амортизации ОС после его модернизации. Перерасчет амортизации осуществляется на основании примера, приведенного в п. 60 Методических рекомендаций по бухучету ОС, утвержденным приказом Минфина РФ от 13.10.2003 № 91н.

Пересчет амортизации модернизированного оборудования в ООО «Зоо-ленд»:

Учет малоценных объектов в 1С:Бухгалтерии 8

С 2021 г. вступил в силу ФСБУ 5/2019 «Запасы», утвержденный Приказом Минфина от 15.11.2019 г. № 180н. Теперь в запасы не включаются спецодежда, спецоснастка и иные малоценные предметы, если их срок службы больше 12 мес.

ФСБУ 5/2019 нужно применять с отчетности за 2021 г. При этом хозяйствующим субъектам нужно учесть два важных момента:

С 2021 г. в бухучете нет понятия спецодежды или спецоснастки. Это либо основные средства, либо материалы.

Учет основных средств в 2021 г.

В текущем году действуют следующие нормативно-правовые акты по учету ОС:

По обоим документам ведется упрощенный учет малоценных ОС, однако общий подход к их учету за последние годы существенно поменялся.

К примеру, в п. 5 ПБУ 6/01 указано, что активы, соответствующие всем признакам ОС, при стоимости в пределах лимита по учетной политике (но не больше 40 тыс. руб. за единицу) можно отражать в бухучете и бухотчетности в составе материально-производственных запасов (МПЗ).

А в п. 5 ФСБУ 6/2020 указано, что компания может принять решение о применении данного стандарта в отношении тех активов, которые соответствуют всем признакам ОС, однако имеют стоимость меньше лимита в учетной политике. Расходы на их приобретение или создание относятся к затратам периода, в котором они осуществлены.

Нужно учесть следующие моменты:

Применение ПБУ 6/01 для малоценных основных средств в 2021 г.

В законодательстве нет особых переходных положений, а потому у компаний в 2021 г. могут возникнуть определенные трудности, если они не перейдут на ПБУ 6/2020. Они могут еще применять ПБУ 6/01, но им нужно будет особым образом учитывать малоценные ОС.

Если по конкретному способу ведения бухучета в федеральных стандартах нет ответа, то компании должны руководствоваться п. 7.1 ПБУ 1/2008. В нем сказано, что субъект должен разработать способ с учетом требований федерального и отраслевого законодательства о бухучете.

В этом случае хозяйствующий субъект использует такие документы как МСФО, федеральные и отраслевые стандарты бухучета, рекомендации по бухучету, например, от Бухгалтерского методологического центра (БМЦ) № Р-100/2019-КпР. В данной рекомендации предлагается применять такой порядок бухучета ОС:

К примеру, производственная компания может принять решение о том, что расходы на покупку офисной техника для бухгалтерии в пределах конкретной суммы за год является несущественным для бухотчетности. Соответственно, их можно списать в расходы, даже несмотря на то, что некоторые объекты могут стоить гораздо больше 40 тыс. руб.

По рекомендации БМЦ № Р-122/2020-КпР, термин «существенность» из п. 7.4 РБУ 1/2008 можно использовать по отношению ко всем малоценным объектам вне зависимости от срока их службы. Тогда на основании термина «рациональность» компания может принять решение, что с 2021 г. она будет относить расходы на ОС в затраты по обычным видам деятельности в момент их осуществления, если стоимость группы является несущественной.

Классификация объектов с учетом термина «существенность»

На основании п. 7.4 ПБУ 1/2008, п. 3 ФСБУ 5/2019, п. 5 ФСБУ 6/2020 и с учетом терминов «существенность» и «рациональность» объекты в бухучете можно классифицировать таким образом:

Важно! По первой группе требуется дополнительный контроль и оперативный учет их оборота — когда, кому и сколько выдали.

Учет малоценного оборудования и запасов в 1С:Бухгалтерии 8

Выше рассматривался бухгалтерский учет этих объектов, но есть еще и налоговый учет по налогу на прибыль. При нем признание расходов происходит в момент выдачи объекта сотруднику (пп. 2 п. 1 ст. 254 НК РФ). При этом не имеет значения, что в бухучете этот объект уже списан в затраты. Кроме того, применяется и складской учет, по которому объект находится на складе до момента его выдачи.

В связи с этим возникают определенные сложности отражения этих объектов в разных видах учета.

Чтобы учитывать малоценное оборудование и запасы, признаваемые несущественными в бухучете, в Плане счетов программы 1С:Бухгалтерия 8 добавлен отдельный сч. 10.21 «Малоценное оборудование и запасы». К нему открыты субсчета:

В бухучете стоимость поступивших объектов учитывается на сч. 10.21.1 и списывается в затраты в корреспонденции со сч. 10.21.2. На сч. 10.21.1 видны бухгалтерская и налоговая стоимость объекта и его количество, а на сч. 10.21 — видна общая информация по объектам, и она применяется при формировании бухотчетности.

Когда объект передается в эксплуатацию, сч. 10.21.1 и 10.2.2 закрываются между собой, а сальдо списывается.

Кроме данного счета и субсчетов в 1С включен новый вид номенклатуры — Малоценное оборудование и запасы. При заполнении документа на поступление или авансового отчета можно выбрать номенклатурную позицию с этим видом. Тогда программа выберет счет и аналитику затрат, и они будут применяться для отражения затрат в бухучете.

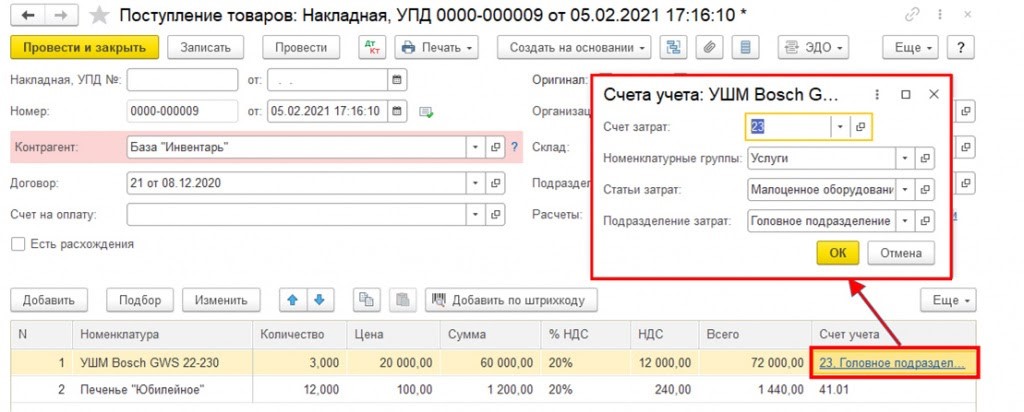

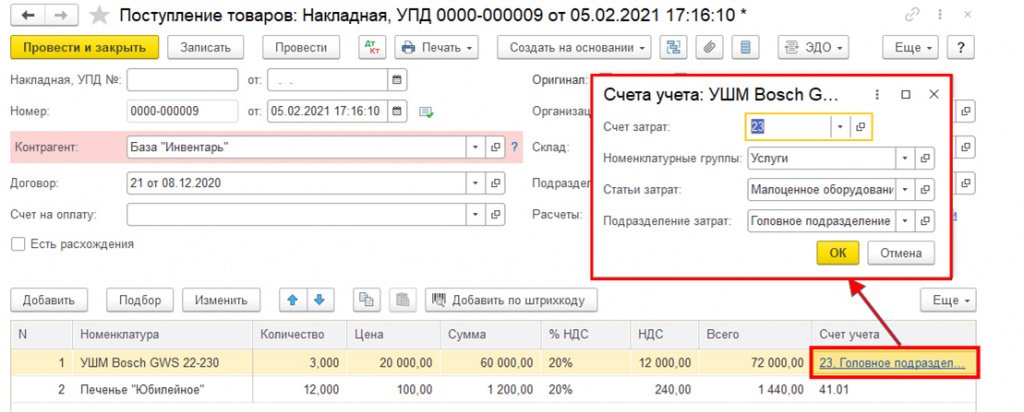

Например, компания приобрела 3 шт. электроинструмента общей стоимостью 60 тыс. руб. (по 20 тыс. руб. за 1 шт.), и она считается несущественной для бухучета и бухотчетности. Тогда инструмент относится на малоценное оборудование и запасы.

Когда пользователь проведет документ, по инструменту сформируется бухгалтерская корреспонденция:

Дт 10.21.1 Кт 60.01 — 60 000 руб. — поступили малоценные объекты (без НДС)

Дт 23 (20, 25, 26) Кт 10.21.2 — 60 000 руб. — расходы учтены при передаче объектов в производство

По налоговому учету требуется заполнить специальные графы регистра:

Сумма Дт НУ: 10.21.1 и Сумма Кт НУ: 60.01 — 60 000 руб. — налоговая стоимость поступивших объектов.

После того как произведено отражение поступления объектов, с ними работают обычным образом — осуществляют перемещение, комплектацию, передачу в производство. Программа самостоятельно формирует проводки по сч. 10.21.2.

Например, компания передала 1 шт. инструмента сотруднику, и при этом заполняется документ «Передача материалов в эксплуатацию». Тогда при его проведении в бухучете будет такая корреспонденция:

Дт 10.21.2 Кт 10.21.1 — 20 000 руб. — инструмент передан в эксплуатацию

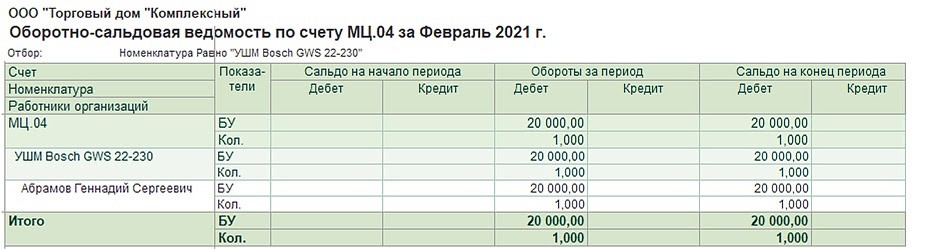

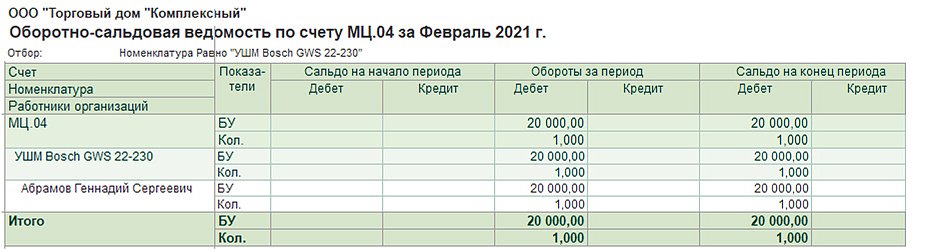

Дт МЦ.04 — 20 000 руб. — количество и стоимость электроинструмента, учитываемого за балансом

Сч. МЦ «Материальные ценности, переданные в эксплуатацию» используется для обобщения сведений о таких объектах. На его основе улучшается контроль их сохранности. К сч. МЦ могут открываться субсчета:

При налоговом учете нужно заполнить специальные графы регистра:

Сумма Дт НУ: 23 (20, 25, 26) и Сумма Кт НУ: 10.21.1 — 20 000 руб. — налоговая стоимость объектов, включенных в затраты для целей налогообложения прибыли

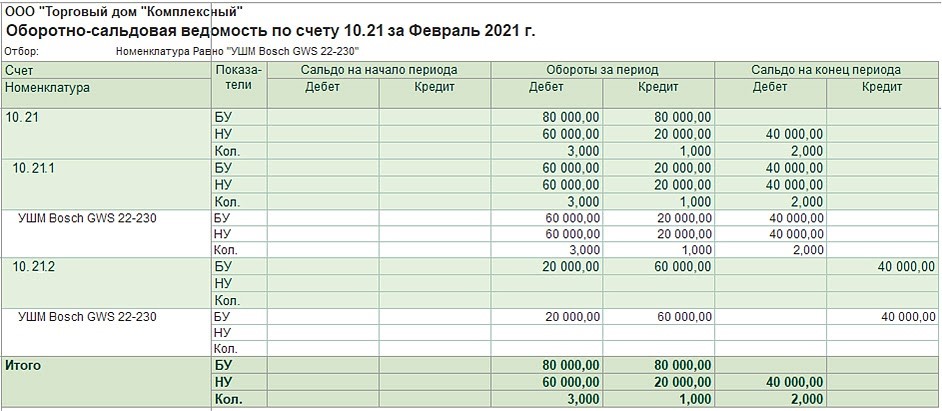

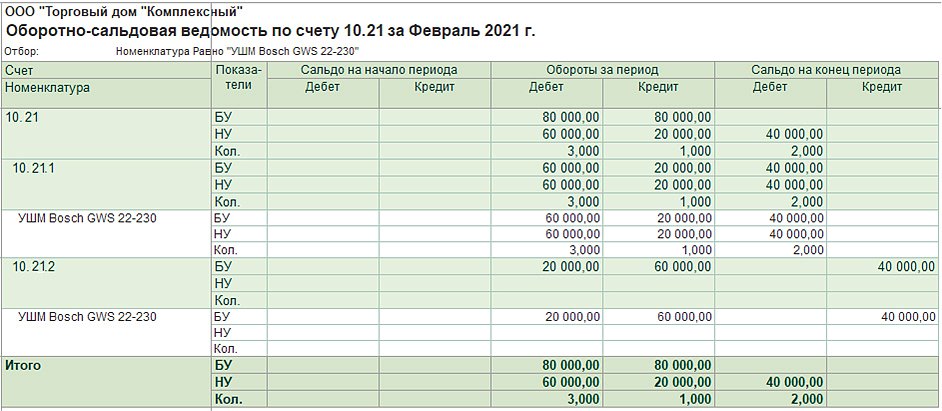

Чтобы проанализировать наличие и движение таких объектов, можно сформировать стандартные отчеты — Оборотно-сальдовую ведомость по сч. 10.21 и МЦ.04.

По ОСВ по сч. 10.21 видно, что в феврале компания купила 3 шт. электроинструмента на общую сумму 60 000 руб., и эта сумма списана в затраты в бухучете. 2 шт. электроинструмента находятся на складе.

По ОСВ по сч. МЦ.04 видно, что 1 шт. инструмента стоимостью 20 000 руб. передана сотруднику.

Так как учет данных объектов в бухгалтерском и налоговом учете не одинаковый, могут быть временные разницы. Тогда нужно учитывать отложенный налог по ПБУ 18/02, утвержденному Приказом Минфина от 19.11.2002 г. № 114н.

Автоматизация учета несущественных объектов ведется в 1С:Бухгалтерии 8 начиная с версии 3.0.91.

Внимание! Компания может не учитывать «существенность» в отношении спецодежды и спецоснастки при сроке их эксплуатации меньше 12 мес. Их учет можно по-прежнему вести на сч. 10 до момента передачи работнику.

Компания может не учитывать «существенность» к малоценным ОС до перехода на ФСБУ 6/2020. Учет этих объектов можно вести на сч. 08 до момента передачи работнику.

Отмена Методических указаний и ввод понятия «существенность» позволяют построить учет и классифицировать объекты более простым и удобным способом с учетом экономической целесообразности.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Учет малоценных объектов в «1С:Бухгалтерии 8»

* Бухгалтерский методологический центр (Фонд «НРБУ «БМЦ») является субъектом негосударственного регулирования бухгалтерского учета в пределах компетенций, установленных статьей 24 Федерального закона от 06.12.2011 № 402-ФЗ.

Приказом Минфина России от 15.11.2019 № 180н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 5/2019 «Запасы». ФСБУ 5/2019 применяется начиная с отчетности за 2021 год. В приказе № 180н мы сталкиваемся с двумя интересными моментами.

Во-первых, с отменой Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (утв. приказом Минфина России от 26.12.2002 № 135н).

Во-вторых, с новой формулировкой в определении запасов: «Для целей бухгалтерского учета запасами считаются активы, потребляемые или продаваемые в рамках обычного операционного цикла организации, либо используемые в течение периода не более 12 месяцев» (п. 3 ФСБУ 5/2019).

Таким образом, в 2021 году понятия спецодежды и спецоснастки в бухгалтерском учете больше нет. Теперь это или материалы, или основные средства (ОС). В этой статье рассмотрим особенности учета основных средств в 2021 году.

О поддержке ФСБУ 5/2019 в «1С:Бухгалтерии 8 КОРП» редакции 3.0 читайте:

Как учитывать основные средства в 2021 году

В 2021 году действуют сразу два нормативно-правовых акта по учету основных средств:

Оба документа предусматривают упрощенный учет малоценных основных средств. Но общий подход к упрощению учета за прошедшие годы серьезно изменился.

Так, в пункте 5 ПБУ 6/01 говорится, что активы, отвечающие всем признакам основных средств, стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 тыс. руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов (МПЗ).

А согласно пункту 5 ФСБУ 6/2020, организация может принять решение не применять указанный стандарт в отношении активов, отвечающих всем признакам основных средств, но имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение, создание таких активов признаются расходами периода, в котором они понесены.

Первое, на что обращаем внимание, — разный порядок учета малоценных основных средств. Прежний стандарт (ПБУ 6/01) предлагает нам учитывать такие объекты в составе МПЗ. Новый ФСБУ 6/2020 — сразу отражать в расходах.

Следующий важный момент — способ определения, какие основные средства достойны инвентарного номера, а какие — нет.

Применяя ПБУ 6/01, бухгалтер устанавливает границу стоимости ОС, и все, что оказывается меньше этой границы, учитывается как МПЗ. В ПБУ 6/01 также определен максимальный размер этой границы — 40 тыс. руб. Получается, что, например, ноутбук за 39 тыс. руб. — это не основное средство, а почти точно такой же ноутбук за 41 тыс. руб. — уже основное средство.

В новом ФСБУ 6/2020 максимальная величина стоимостного лимита в виде конкретной суммы отсутствует. Помимо этого, отсутствуют указания, что лимит устанавливается за единицу актива и что лимит измеряется в денежных единицах. В то же время введено требование, что лимит устанавливается с учетом существенности.

Напомним, что понятие существенности в бухгалтерском учете не новое. Оно приведено в Положении по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008 (утв. приказом Минфина России от 06.10.2008 № 106н). Причем понятие существенности неразрывно связано с требованием рациональности:

Как применять ПБУ 6/01 для малоценных ОС в 2021 году

Но что делать организациям, которые в 2021 году еще не перешли на применение ФСБУ 6/2020? Как применять ПБУ 6/01 и при этом учитывать малоценные основные средства?

Полагаем, для ответа на вопрос об учете в 2021 году малоценных ОС можно воспользоваться рекомендацией Бухгалтерского методологического центра (БМЦ) № Р-100/2019-КпР «Реализация требования рациональности» (утв. Фондом «НРБУ «БМЦ» 29.05.2019).

В иллюстративном Примере 1 Рекомендации № Р-100/2019-КпР предлагается следующий порядок учета основных средств:

Так, например, руководство завода может решить, что все затраты на приобретение офисной техники и компьютеров для бухгалтерии в пределах определенной суммы в год не являются существенными для бухгалтерской отчетности и могут быть списаны на расходы (даже если отдельный копировальный аппарат стоит 150 тыс. руб.).

А согласно рекомендации БМЦ № Р-122/2020-КпР «Специальные средства производства» (утв. Фондом «НРБУ «БМЦ» 11.12.2020), понятие существенности, приведенное в пункте 7.4 ПБУ 1/2008, может быть применено ко всем малоценным объектам, независимо от срока их использования. Исходя из требования рациональности организация может принять решение с 01.01.2021 относить на расходы по обычной деятельности в момент, когда были осуществлены затраты на приобретение, создание, улучшение специальных средств производства, стоимость которых по отдельности и в совокупности однородной группы является несущественной, независимо от их срока использования.

В то же время активы, удовлетворяющие критериям ОС, со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией (но не более 40 000 рублей), могут отражаться в бухгалтерском учете в составе МПЗ, как и ранее, т. е. до вступления в действие ФСБУ 5/2019. Такой вывод сделал Минфин России в письме от 02.03.2021 № 07-01-09/14384.

Как классифицировать объекты с учетом понятия существенности

Получается, что с учетом понятия существенности и требования рациональности классификация материальных объектов в бухгалтерском учете может выглядеть следующим образом (п. 7.4 ПБУ 1/08, п. 3 ФСБУ 5/2019, п. 5 ФСБУ 6/2020):

И тут настало время ввести понятие «Малоценное оборудование и запасы» — так мы будем называть объекты, признанные несущественными в бухгалтерском учете.

Что может попадать в эту категорию? Большинство из того, что ранее было спецодеждой и спецоснасткой, а также мебель, оргтехника, компьютеры, электроинструмент, огнетушители и пр.

Как правило, такие объекты требуют дополнительного контроля, то есть оперативного учета — кому, когда и сколько выдали (п. 8 ФСБУ 5/2019, п. 5 ПБУ 6/01, п. 5 ФСБУ 6/2020).

Как учитывать малоценное оборудование и запасы в «1С:Бухгалтерии 8»

Рассмотрим особенности учета малоценного оборудования и запасов.

До сих пор мы анализировали только требования бухгалтерского учета, где такой объект списывается на расходы при приобретении.

Но есть еще и налоговый учет по налогу на прибыль, где для признания расходов следует дождаться момента выдачи конкретного инструмента конкретному сотруднику (пп. 2 п. 1 ст. 254 НК РФ). И неважно, что в бухгалтерском учете этот инструмент уже списали в расходы.

Есть еще складской учет, согласно которому инструмент до выдачи сотруднику лежит на складе вместе с другими материалами.

Так что упростить учет малоценных объектов не так-то просто. Пользователи программ 1С уже сталкивались с разным отражением операций в бухгалтерском и налоговом учете, но в данном случае речь идет не об абстрактных расходах, а о конкретном предмете, который по-прежнему лежит на складе. А складской учет по своей сути всегда единый — сумма может отличаться в бухгалтерском или налоговом учете, но количество должно быть общее.

Для обособленного учета малоценного оборудования и запасов (объектов, признанных несущественными в бухгалтерском учете) в План счетов «1С:Бухгалтерии 8» было решено добавить отдельный счет 10.21 «Малоценное оборудование и запасы» и открыть к нему субсчета:

При поступлении малоценного оборудования и запасов, учтенных на счете 10.21.1, в бухгалтерском учете их стоимость сразу же списывается на расходы, но в корреспонденции с регулирующим счетом 10.21.2. Таким образом, на основном счете 10.21.1 мы видим бухгалтерскую, налоговую стоимость и количество объектов на складе, а на счете 10.21 — обобщенную информацию по этим объектам, которая используется при составлении бухгалтерской отчетности.

При передаче малоценного оборудования и запасов в эксплуатацию или при ином выбытии субсчета 10.21.1 и 10.21.2 автоматически закрываются между собой, а остаток списывается.

Вместе с новыми счетами в программе добавлен новый вид номенклатуры Малоценное оборудование и запасы. Если в документе поступления или в авансовом отчете указать номенклатурную позицию с видом Малоценное оборудование и запасы, то вместо счета учета для такого объекта будет выбираться счет и аналитика затрат, которые будут использованы для отражения расходов в бухгалтерском учете.

Предположим, наряду с другими товарами и материалами организация приобретает три «болгарки» стоимостью 60 тыс. руб. Эта стоимость признается несущественной для целей бухгалтерского учета и отчетности, поэтому «болгарки» учитываются в качестве малоценного оборудования и запасов (рис. 1). Остальные товары и материалы учитываются, как прежде, — приходуются на счета учета материальных ценностей.

Рис. 1. Поступление малоценных объектов

При проведении документа по малоценным объектам формируются бухгалтерские проводки:

Дебет 10.21.1 Кредит 60.01

— на сумму и количество поступивших малоценных объектов без учета НДС (3 шт. стоимостью 60 тыс. руб.);

Дебет 26 (20, 23, 25) Кредит 10.21.2

— на сумму малоценных объектов, учтенных в расходах для целей бухгалтерского учета (60 тыс. руб.).

Для целей налогового учета заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 10.21.1 и Сумма Кт НУ: 60.01

— на налоговую стоимость поступивших малоценных объектов (60 тыс. руб.).

После приобретения малоценных объектов с ними можно работать как с обычными материалами — перемещать, комплектовать, передавать в производство. При необходимости программа сформирует все необходимые движения по регулирующему счету автоматически.

Предположим, организация передает одну «болгарку» работнику организации — Г.С. Абрамову. При проведении документа Передача материалов в эксплуатацию формируются бухгалтерские проводки:

Дебет 10.21.2 Кредит 10.21.1

— на сумму и количество переданных в эксплуатацию малоценных объектов (1 шт. стоимостью 20 тыс. руб.);

— на сумму и количество переданного сотруднику инструмента, учтенного за балансом (1 шт. стоимостью 20 тыс. руб.).

Напомним, что забалансовый счет МЦ «Материальные ценности, переданные в эксплуатацию» предназначен для обобщения информации о материальных ценностях, переданных в эксплуатацию. Учет материальных ценностей на данном счете позволяет улучшить контроль сохранности таких объектов. К счету МЦ открыты субсчета:

Для целей налогового учета при передаче материалов в эксплуатацию заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 26 (20, 23, 25) и Сумма Кт НУ: 10.21.1

— на налоговую стоимость малоценных объектов, которая включается в расходы для целей налогообложения прибыли (20 тыс. руб.).

Как и раньше, для анализа наличия и движения материальных ценностей можно использовать стандартные отчеты программы, например Оборотно-сальдовую ведомость (ОСВ) по счетам 10.21 и МЦ.04 (рис. 2 и 3).

Рис. 2. ОСВ по счету 10.12

Оборотно-сальдовая ведомость по счету 10.21 показывает, что в феврале 2021 года куплено три «болгарки» за 60 тыс. руб., причем в бухгалтерском учете эта сумма списана на расходы. На конец февраля две «болгарки» стоимостью 40 тыс. руб. еще лежат на складе. ОСВ по счету МЦ.04 показывает, что одна «болгарка» стоимостью 20 тыс. руб. выдана работнику организации — Г.С. Абрамову.

Рис. 3. ОСВ по счету МЦ.04

Поскольку порядок учета малоценных объектов в бухгалтерском и налоговом учете различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью «Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года».

Автоматизированный учет объектов, признанных несущественными в бухгалтерском учете, поддерживается в «1С:Бухгалтерии 8» начиная с версии 3.0.91.

Обратите внимание, что законодательство по бухгалтерскому учету не обязывает организацию применять критерий существенности по отношению к спецодежде и другим специальным средствам производства сроком службы менее 12 месяцев. Их можно учитывать, как и ранее, на счете 10 до выдачи сотруднику. Также не обязательно применять критерий существенности к малоценным основным средствам до перехода на ФСБУ 6/2020. Отмена Методических указаний по учету специальных средств производства и внедрение в бухгалтерском учете понятия существенности позволяют бухгалтеру выстроить свой учет и классификацию объектов так, как это действительно удобно и экономически целесообразно.

От редакции. В 1С:Лектории 04.03.2021 состоялась онлайн-лекция «Учет малоценных объектов в 1С:Бухгалтерии 8» с участием экспертов 1С. Видеозапись см. на сайте 1С:ИТС на странице 1С:Лектория .