маркет мейкинг что это

Маркетмейкер на бирже: кто это, как работает, на чем зарабатывает

Маркетмейкер – это фирма или физическое лицо, которое активно котирует на двусторонних рынках ценные бумаги, предоставляя спрос (бид) и предложение (аск) вместе с размером рынка каждого.

Например, маркетмейкер по акциям XYZ может предоставить котировку от 10,00 до 10,05 долларов США, 100×500. Это означает, что он купит 100 акций по 10,00 долларов, а также продаст 500 акций по 10,05 доллара. Другие участники рынка могут затем купить у маркетмейкера по 10,05 доллара или продать ему по 10,00 долларов. Маркетмейкеры обеспечивают ликвидность и глубину рынков и получают прибыль от разницы в бид-аск спреде.

Маркетмейкеры также могут совершать сделки для своих собственных счетов, которые известны как основные сделки.

Кто такие маркетмейкеры

Многие маркетмейкеры часто являются брокерскими конторами, которые предоставляют инвесторам трейдинговые услуги, чтобы поддерживать ликвидность финансовых рынков. Маркетмейкер также может быть индивидуальным трейдером, но из-за размера ценных бумаг, необходимых для способствования объему покупок и продаж, подавляющее большинство маркетмейкеров работают от имени крупных организаций.

«Market make» или «Создание рынка» сигнализирует о готовности покупать и продавать ценные бумаги определенного набора компаний брокерско-дилерским фирмам, которые являются фирмами-членами этой биржи. Каждый маркетмейкер отображает котировки покупки и продажи гарантированного количества акций. Как только ордер получен от покупателя, маркетмейкер немедленно продает свою позицию акций из своего собственного инвентаря, чтобы завершить ордер. Короче говоря, создание рынка способствует более плавному движению финансовых рынков, облегчая инвесторам и трейдерам покупку и продажу. Без создания рынка может быть недостаточное количество сделок и меньше инвестиционной деятельности.

Маркетмейкер должен взять на себя обязательство постоянно указывать цены, по которым он будет покупать (или бид) и продавать (или аск) ценные бумаги. Маркетмейкеры должны также указывать объем, в котором они готовы торговать, и периодичность котировок по ценам Best Bid и Best Offer (BBO). Маркетмейкеры должны всегда придерживаться этих параметров при любых рыночных прогнозах. Когда рынки становятся неустойчивыми или нестабильными, маркетмейкеры должны оставаться дисциплинированными, чтобы продолжать способствовать беспрепятственным сделкам.

Как маркетмейкеры получают прибыль

Маркетмейкеры получают компенсацию за риск владения активами, поскольку они могут увидеть снижение стоимости ценной бумаги после того, как она была куплена у продавца, но до того, как она будет продана покупателю.

Следовательно, маркетмейкеры обычно взимают вышеупомянутый спред с каждой покрываемой ценной бумаги. Например, когда инвестор ищет акции через брокерскую онлайн-фирму, он может увидеть цену предложения 100 долларов и цену продажи 100,05 доллара. Это означает, что брокер покупает акции за 100 долларов, а затем продает их потенциальным покупателям за 100,05 доллара. Благодаря торговле с большими объемами небольшой спред дает большую дневную прибыль.

Маркетмейкеры должны действовать в соответствии с уставом данной биржи, который утверждается регулятором ценных бумаг страны, например Комиссией по ценным бумагам и биржам США. Права и обязанности маркетмейкеров зависят от биржи и от типа финансового инструмента, которым они торгуют, такого как акции или опционы.

Маркетмейкеры и специалисты: в чем разница?

Многие биржи используют систему маркетмейкеров, каждый из которых конкурирует друг с другом, чтобы установить лучшую ставку или предложение, чтобы выиграть бизнес поступающих ордеров. Но некоторые, например, Нью-Йоркская фондовая биржа (NYSE), вместо этого имеют систему специалистов. Специалисты, по сути, являются одинокими маркетмейкерами, обладающими монополией на поток ордеров на конкретную ценную бумагу или ценные бумаги. Поскольку NYSE является аукционным рынком, заявки и запросы подаются инвесторами на конкурсной основе. Специалист публикует эти заявки и запросы (бид-аск) на участие в торгах для всего рынка, чтобы они были представлены в точной и своевременной форме. Они также следят за тем, чтобы всегда поддерживалась лучшая цена, чтобы все рыночные сделки выполнялись, и чтобы этот ордер поддерживался на площадке.

Специалист также должен устанавливать цену открытия для акций каждое утро, которая может отличаться от цены закрытия предыдущего дня в зависимости от новостей и событий в нерабочее время. Специалист определяет правильную рыночную цену на основе спроса и предложения.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Кто такой маркет мейкер на бирже?

Сегодня я максимально простым языком расскажу, кто такие маркетмейкеры и чем они занимаются на примере Фридом Финанса и ЗПИФ ФПР (Фонда первичных размещений), а также попробую объяснить, в чём заключаются логика и нюансы их работы.

За моими действиями и размышлениями можно следить в Telegram и на YouTube.

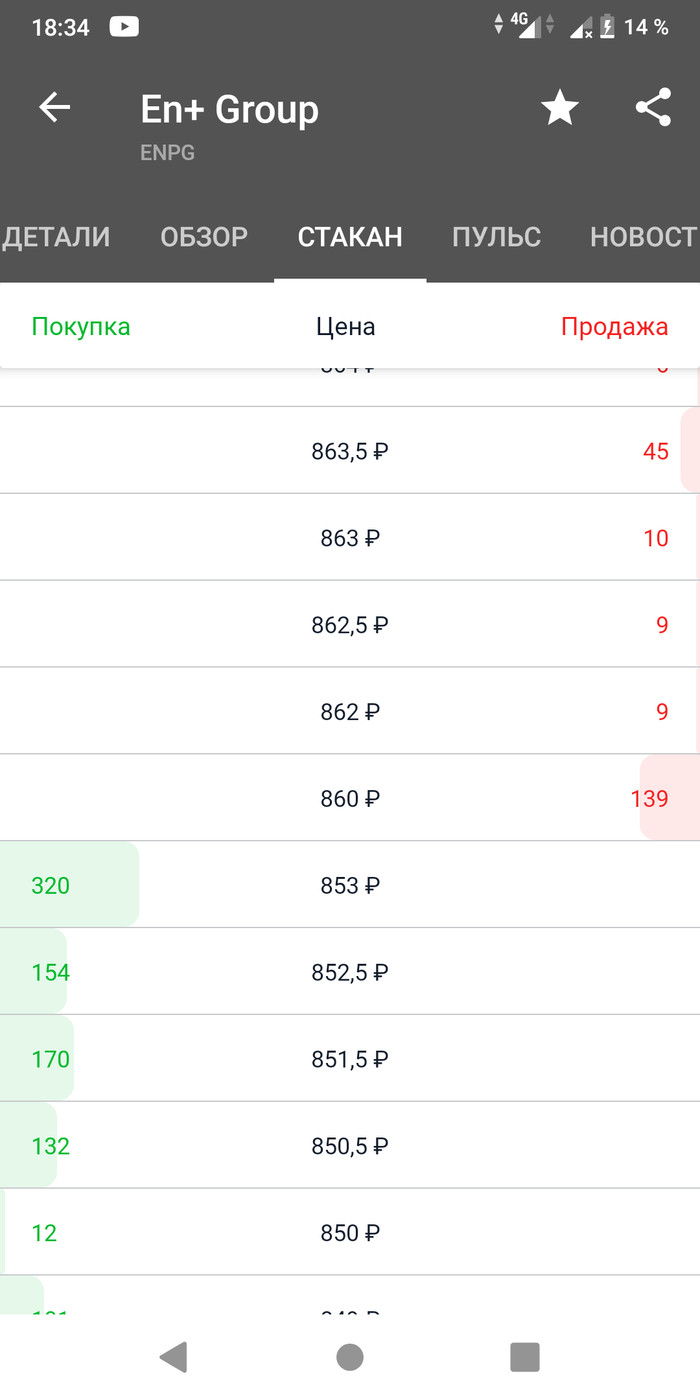

Для наглядности представлю следующую схему. Есть фондовый рынок, есть покупатели, которые приходят покупать, есть продавцы, продающие бумаги, и всё это формируется в стакан.

С одной стороны – цена, по которой покупают, с другой – количество заявок. Есть цена, которая постоянно скачет, что видно по биржевому графику.

Бывают разные типы заявок, когда человек выкупает из стакана, есть лимиты (как раз вот это наполнение выше), есть стоп-лоссы, есть тейк-профиты. Когда достигается определённая котировка, выставляется лимитная заявка, и она либо переставляется, либо выставляется, когда цена до определённого допустимого диапазона пойдёт в стакан.

Сейчас, для понимания работы маркетмейкера, нам достаточно знать, что есть график цены, стакан, а также биржа с продавцами и покупателями. Маркетмейкер играет роль некоего «хранилища» тех активов, к которым они относятся. Например для ЗПИФ ФПР маркетмейкером является Фридом Финанс.

Это значит, что Фридом Финанс держит активы ЗПИФ ФПР и по договоренности с биржей, на которой торгуются бумаги, не допускает серьёзных движений цен вверх и вниз. Тут грустно улыбнутся текущие пайщики ЗПИФ ФПР, глядя на график ниже.

В обмен на определённые комиссионные от биржи ММ управляет движением цены и поддерживает ликвидность, удовлетворяя спрос, и сохраняет цены на примерно одном уровне, согласованном с биржей, не допуская её болтанку.

Для маркетмейкера такое, понятно, не очень выгодно: цена идёт вверх, а он должен её сдерживать, выставляя невыгодные для себя заявки на продажу, чтобы удовлетворить растущий спрос. При движении цены вниз он выставляет заявки на покупку, снова нивелируя колебания.

При этом возможны спекуляции: у маркетмейкера есть доступ не только к стакану лимитных размещённых заявок, которые видят все трейдеры, но и к тейк-профиту и стоп-лоссу, т.е. он видит полную картину того, куда и какие «ставки» делают трейдеры и куда пойдёт цена. В случае ЗПИФ ФПР Фридом Финанс видит всех трейдеров: не только тех, что в стакане, но вообще всех, кто выставил заявки.

Задача маркетмейкера по умолчанию – сделать максимально выгодные сделки для всех, то есть допустить цену до того уровня вверх или вниз, где бы удовлетворились все заявки. Либо, если таких продавцов и покупателей нет, выступить в их роли самому. Обратите внимание: если вы видите в ЗПИФ ФПР заявку на 1111 акций на продажу или покупку, это маркетмейкер.

Эта заявка висит всегда, она иногда передвигается, когда маркетмейкер отпускает цену, но чаще всегда висят двумя котлетами вверху и внизу. Иногда, из-за большого количества дробящих заявок, они не видны, но они есть. Если заметите, знайте: это маркетмейкер сдерживает или поддерживает цену.

По идее, маркетмейкер не должен быть аффилирован с той компанией, чьи бумаги торгуются. Например, у Сбербанка не может быть маркетмейкером сам Сбербанк. У Фридом Финанса не может быть маркетейкером Фридом Финанс. Но поскольку ЗПИФ ФПР формально принадлежит не Фридому, а управляющей компании «Восток-Запад» и не является активом Фридом Финанса, последний имеет возможность быть маретмейкером, коим и является.

С учётом того, как активно в прошлом году Фридом Финанс активно зазывал людей в ЗПИФ ФПР, мы с вами понимаем, что есть определённая заинтересованность и аффилированные лица. И хотя формально бумага не относится к Фридом Финансу, он всё равно, мягко выражаясь, рассматривает её «несколько иначе», чем если бы вместо него был другой маркетмейкер.

Фридом Финанс, как маркетмейкер, имеет возможность не только управлять ценой, но и влиять на неё. Что наталкивает на определённые размышления. Вспомните февральскую историю, когда блогеры разогнали биржевую стоимость на 30% больше расчётной стоимости пая.

По идее, маркетмейкер должен всё это срезать, и этот поток он тоже был обязан нивелировать. Тем не менее, этого не произошло, из чего можно сделать вывод, что Фридом, пользуясь положением маркетмейкера по условно своей же бумаге, может влиять на цену. Все эти допэмиссии и прочие телодвижения простых инвесторов по большему счёту ничего не значат: они, конечно, колеблят цену, но не настолько, насколько разрешает Фридом.

Если бы он разрешил упасть бумаге, она бы упала и до тысячи, если бы разрешил расти до 4000+, был бы рост. Так что нужно иметь в виду, что к нынешним колебаниям Фридом тоже прикладывает руку, а потому и за его позицией, и за тем, что он говорит по поводу фонда первичных размещений, нужно внимательно следить.

Не нужно полагаться на «чистую руку рынка»: рынок здесь не разрулит, разруливает управляющая компания, которая постоянно выпускает (или не выпускает допки), выход на IPO, который повышает размер фонда за счёт прямых инвестиций – и, конечно, Фридом Финанс, причём даже не через компанию «Восток-Запад», а напрямую, в роли маркетмейкера.

Я очень много раз наблюдал ситуацию, когда котировка очень сильно шла вверх, и маркетмейкер всё продавал – либо исходя из своих соображений, либо на основе договорённости с биржей, чтобы цена не слишком поднималась вверх и не слишком опускалась вниз. По поводу вниз – понятно, потому что иначе инвесторы побегут за бумагой, она будет непрезентабельной. Почему не пускают вверх – пока не очень ясно. Моё предположение, достаточно конспирологического плана, в следующем.

В феврале тестировали блогеров, чтобы понять, насколько они могут влиять на общее мнение. Увидели скачок на 30%, все, кто хоть немного разбирался в бумаге, понимали, что будет коррекция. Она произошла, сейчас бумага стоит 2570, в пике доходило до 3600, грубо говоря, 30% бумаги срезали.

Почему не пускают вверх и постоянно проводятся допэмиссии? На мой взгляд, кому-то, кто имеет очень много денег, нужно войти в фонд. Пока он не получил свою допэмиссию, не купил эти пои по приемлемой цене на бирже, о которой договорился условно с Фридомом, он цену вверх не отпустит.

Как только эта процедура завершится, и нужный человек получит нужное количество паёв, цена будет отпущена. Здесь важно предугадать, когда этот человек будет выходить из фонда. Это может случиться и через месяц, и через полгода и через 5 лет.

Однако активный рост самой бумаги будет остановлен только в момент, когда крупные пайщики будут сливать свои паи. А это произойдёт, когда IPO перестанут давать должную доходность.

Тут я никаких рекомендаций не даю, следите за моим каналом в телеграм и выпусками на Ютубе, буду там выкладывать свои умозаключения. Скажу лишь, что тем, кто сейчас закупился, начиная, как и я, «в низине», важно дождаться, когда нужные люди наберут нужное количество бумаг, и вся эта штука полетит вверх.

На мой взгляд, этот частичный скачок между приёмом заявок и выпуском новых паёв должен был случиться где-то в конце апреля. Но этого не произошло, т.к. обычные инвесторы, кто држит в фонде от 50 тыс до нескольких миллионов начали нервничать и выходить с убытком, перестав верить в фонд.

То есть, пока фонд не пробьёт исторический максимум в 3 600р, мы будем видеть периодические выходы пайщиков. Основной пик должен прийтись на диапазон 2800-3000р за пай.

Кто такие маркетмейкеры или почему торгуя через брокера ни один трейдер не станет миллиардером

При разборе данного термина использованы материалы брокера Открытие.

Так кто такой маркетмейкер на бирже? Market maker (ММ) с английского дословно переводится как «участник рынка». Это юридическое или физическое лицо, заключившее договор с биржей о поддержании уровня цен торгуемых активов. Причём условия соглашения определят направление деятельности: один ММ отвечает за привилегированные акции, другой — за сохранение ликвидности и необходимого спреда в конкретный период торговой сессии. Простыми словами, это те же трейдеры, но с определёнными обязанностями.

Как определить маркетмейкера? К ним относятся центральные и коммерческие банки, крупные фонды, брокеры и частные инвесторы.

Звучит неплохо. Посмотрим, какие обязанности по мнению брокера у маркетмейкера:

1. удержание котировок в определённом диапазоне. Разумеется ни один брокер или банк не станет сжигать свой капитал без выгоды для себя. И кстати, многие брокеры сообщают вам эти самые диапазоны?

2.предоставление дополнительной ликвидности по мере необходимости. Здесь я думаю, все понятно.

3. Предотвращение разрывов цен.

Отлично справляются, не правда ли?

При этом анализ ситуации на бирже идёт не в привычном для трейдера горизонтальном варианте, а в вертикальном. Маркетмейкерам доступен стакан заявок, где обозначены не только операции купли-продажи, но и отложенные ордера, стоп-лоссы и тейк-профиты. Они оценивают тенденции на рынке, потенциальный доход и надёжность акций, извещая о выводах менее крупных дилеров. Предложения собираются вместе, и заключается сделка, максимально выгодная для всех сторон.

Заметьте, это не мои домыслы. А официальное положение дел от брокера. По сути вы играете на бирже в темную с другими участниками, а брокер видит все ваши планы и извлекает из этого выгоду.

Именно поэтому успешные трейдеры удивляются, что произошло невозможное стечение обстоятельств и он всё потерял. Не могло ли так быть, что кто-то просто решил «пообстричь» слишком разбогатевших участников рынка?

Я думаю, в доступе к отложенным ордерам и стопам, есть основная причина нулевой комиссии у многих брокеров. Разумеется поэтому мелким участникам не разрешается торговать напрямую на бирже без мудрой опеки брокера.

Лига биржевой торговли

281 пост 3K подписчик

Правила сообщества

1. Необходимо соблюдать правила Пикабу;

2. Оффтопик (то есть посты, не связанные с тематикой сообщества) запрещены.

Брокеру должно быть похеру на состояние дел у торгуемых ценных бумаг, ибо его прибыль это комиссия с сделок. Чем больше объем торгов через брокера, тем больше у него прибыли.

Мм нужны для избежания резких колебаний цены, но лишь до определенного уровня

Если кратко, то в посте бред.

Зачем плодить теории заговора в телеге, когда есть оригинал

Мне абсолютно понятно, для чего на фондовом рынке при торговле ETF и БПИФами необходим маркетмейкер. И более того, понятно, почему без него там не обойтись. Но для чего маркетмейкер необходим при торговле акциями, если он там как пятая нога у собаки?

И что? Без брокера физлицо не может торговать.

ЦБ снова пересчитал всех физиков на рынке. Свежий обзор аналитики за III квартал 2021

Сегодня вышел свежий обзор ключевых показателей профессиональных участников рынка ценных бумаг за III квартал от Центрального банка России.

Документ интересный, с хорошим набором статистики и графиков. Для тех кому лень штудировать 27 листов презентации ЦБ привожу ниже краткий свод того, что показалось мне наиболее интересным.

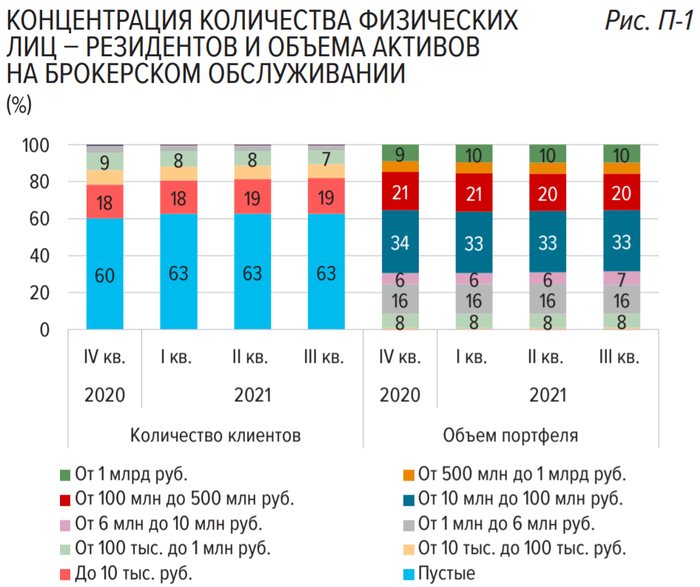

ПРО КОЛИЧЕСТВО ФИЗЛИЦ НА РЫНКЕ И ОБЪЕМЫ ИХ АКТИВОВ

Темп роста числа клиентов на брокерском обслуживании в III квартале 2021 г. продолжал замедляться. Количество клиентов достигло 17,1 млн человек (+15% к/к и +124% г/г), а квартальный темп роста находится у минимальных значений за два года. Продолжает снижаться и активность клиентов.

Доля уникальных инвесторов достигла 19% экономически активного населения страны. Региональное распределение клиентов существенно не изменилось, при этом среди топ-5 регионов опережающие темпы роста клиентской базы наблюдались в Краснодарском крае (18% против 15% в целом по стране).

Чистый приток средств физических лиц на фондовый рынок с исключением эффекта колебания валютных курсов и рыночных котировок в III квартале 2021 г. составил 421 млрд руб., что соответствует притоку за аналогичный период прошлого года.

Интерес к иностранным акциям среди розничных инвесторов сохраняется, несмотря на отрицательную курсовую и рыночную переоценку в целом по портфелю. Также сохранялся спрос на ETF, причем выросла их региональная диверсификация: основной приток пришелся на фонды, ориентированные на китайский рынок.

Количество квалифицированных инвесторов – физических лиц продолжало расти и достигло 301 тыс. лиц (+18% к/к и + 149% г/г). В целом доля квалифицированных инвесторов составляет менее 2% от общего числа клиентов и 70% от объема активов.

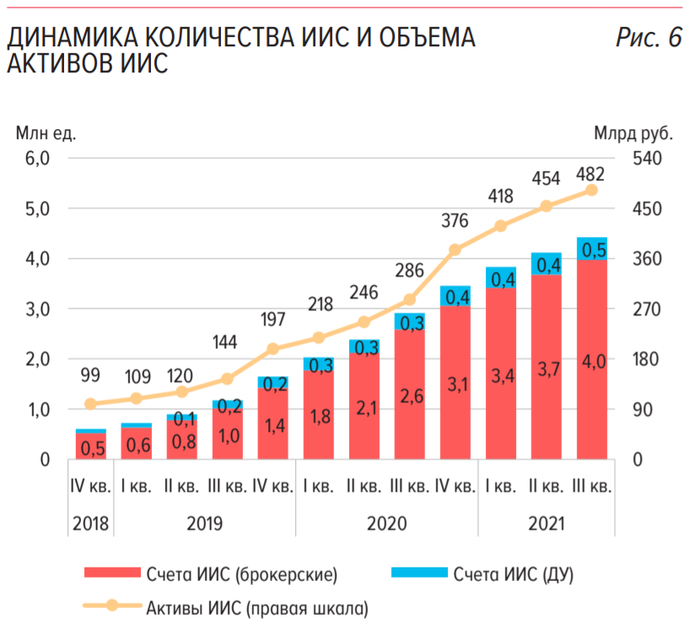

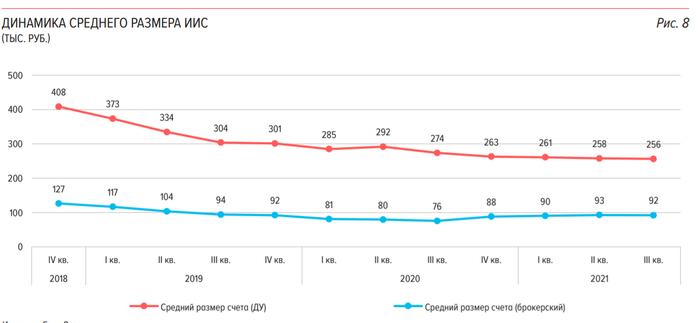

На фоне замедления темпов роста числа клиентов на брокерском обслуживании и ускоренного закрытия ранее открытых счетов квартальный темп роста количества ИИС в III квартале 2021 г. оставался у минимальных за историю существования этого инструмента значений.

По состоянию на конец квартала число ИИС составило 4,4 млн ед. (+8% к/к и +54% г/г, рис. 6). Лишь каждый восьмой брокерский счет открывался как ИИС (годом ранее – каждый четвертый). Поскольку новые инвесторы преимущественно приобретают акции и ориентируются на краткосрочный доход, то ИИС для них менее привлекателен ввиду необходимости «заморозки» средств на три года.

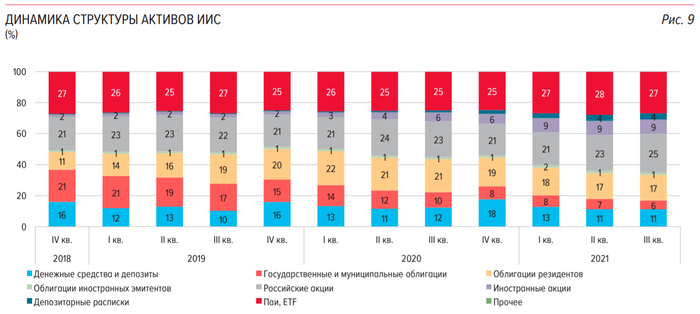

Структура активов ИИС (в рамках брокерского обслуживания и доверительного управления) в III квартале 2021 г. продолжала смещаться в сторону долевых инструментов, прежде всего российских. Доля облигаций снизилась до 24%, а доля акций и депозитарных расписок выросла до 38%. При этом за прошедший квартал доля акций резидентов выросла с 23 до 25%, доля акций и ДР нерезидентов (включая квазинерезидентов) осталась на уровне 13%. Доля паев и ETF снизилась с 28 до 27%.

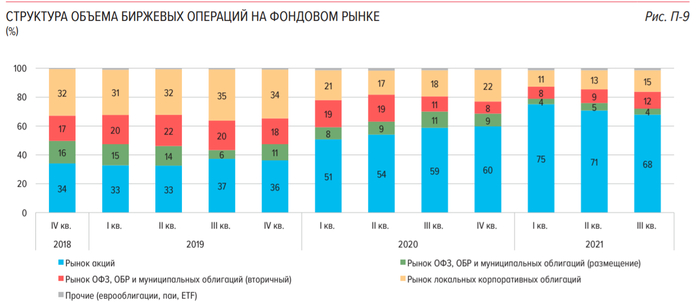

ПРО ДОЛЮ РОЗНИЧНЫХ ИНВЕСТОРОВ В СТРУКТУРЕ ТОРГОВ

Объем торгов на фондовом рынке (сделки покупки и продажи) не изменился по сравнению с предыдущим кварталом и составил 35 трлн руб. (+26% г/г). При этом доля акций и депозитарных расписок в структуре торгов составила 68% (кварталом ранее – 71%, годом ранее – 59%). Доля физических лиц в структуре биржевых торгов акциями и депозитарными расписками выросла до 46% (кварталом и годом ранее – по 44% соответственно).

На фоне возросшего интереса физических лиц к иностранным акциям доля Санкт-Петербургской биржи в структуре торгов акциями и депозитарными расписками в III квартале 2021 г. составила 47% (кварталом ранее – 45%, годом ранее – 35%) и практически сравнялась с долей Московской Биржи. При этом в сегменте иностранных акций (без учета акций квазинерезидентов) доля Санкт-Петербургской биржи превышает 96%.

Увеличение объемов маржинальной торговли привело к росту объемов сделок репо, используемых профучастниками для переноса непокрытых позиций. Объем таких сделок в интересах физических лиц в III квартале 2021 г. составил рекордные 9 трлн руб. (кварталом ранее –8 трлн руб., годом ранее – 3 трлн руб.), а объем задолженности физических лиц по сделкам репо на 30.09.2021 составил порядка 100 млрд рублей. При этом объем сделок распределен примерно поровну между Московской Биржей и Санкт-Петербургской биржей и, соответственно, российскими и иностранными бумагами.

ПРО ОБЪЕМЫ ПОКУПОК

По данным бирж, на нетто-основе (покупки минус продажи) розничные клиенты брокеров приобрели в III квартале 2021 г. ценных бумаг на 424 млрд руб. (-1% к/к и +18% г/г), или 333 млрд руб. с учетом погашенных облигаций резидентов. При этом около трети объема нетто-покупок было сосредоточено в сегменте российских акций (включая бумаги квазинерезидентов), 30% – в сегменте иностранных акций, 27% – в сегменте локальных облигаций (с учетом погашений). Во всех сегментах объемы нетто-покупок превышали уровни аналогичного периода прошлого года.

Рост количества обслуживаемых клиентов и объемов операций профучастников потребовали роста расходов на персонал и информационные системы. Конкуренция за квалифицированных работников, которые в условиях пандемии стали более мобильными, вынуждает профучастников увеличивать расходы на них. В результате расходы на персонал выросли до 49 млрд руб. (+44% г/г), а общие и административные расходы – до 26 млрд руб. (+34% г/г). При этом число штатных сотрудников профучастников – НФО росло меньшими темпами (до 18 тыс. человек, +10% г/г). Это указывает на значительный рост средней заработной платы работников компаний.

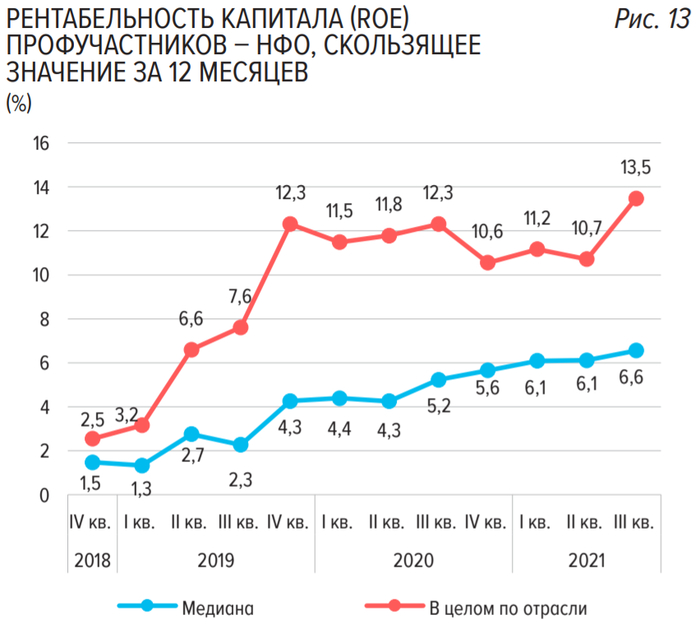

Несмотря на рост расходов, темпы роста чистой прибыли были высокими, а рентабельность – у максимальных значений. Чистая прибыль в отрасли выросла до 37,3 млрд руб. (+52% г/г), а капитал и резервы – до 420 млрд руб. (+35% г/г). Скользящее значение рентабельности капитала (ROE) в целом по отрасли1 составило 13,5%, а медианное значение2 – 6,6%.

Число физлиц на рынке растет, доля уникальных и квалифицированных инвесторов растет, прибыль брокеров растет и даже заплата их сотрудников растет!

На сем откланяюсь. Благодарю за внимание!

О своих личных финансах и том, как я пытаюсь их сохранить и приумножить, рассказываю в своем блоге.

Мировой эксперт №1 по трейдингу назвал Форекс лохотроном

Профессиональный трейдер, эксперт, консультант и один из мировых авторитетов в области биржевой торговли, технического анализа, психологии биржевого дела и финансов, автор международного бестселлера «Как играть и выигрывать на бирже» Александр Элдер назвал Форекс лохотроном.

«Проблема с Форексными домами (брокерами) заключается в том, что они в корне отличаются от брокерской фирмы по акциям. Когда вы приходите в брокерскую фирму по акциям, в АТОН, в любую другую приличную фирму, эта фирма выступает посредником для вас. То есть, вы хотите купить «Лукойл» (акцию), фирма берет ваши деньги, выполняет ваш заказ, с вас взимаются комиссионные и все, вам принадлежат акции компании «Лукойл». И прелесть этой ситуации заключается в том, что брокеру не важно, вы сделаете деньги или проиграете. То есть, брокер, конечно, хочет, чтоб вы сделали, потому что если вы будете прибыльным трейдером, вы останетесь клиентом. Но прибыль фирмы не зависит от вашего успеха. Вы можете сделать большие деньги, маленькие, средние, можете потерять деньги, фирма имеет свои комиссионные и это все. Вот это чистая модель бизнеса.

Форексный дом играет против вас. Вы приходите в Форексный дом, вы хотите купить японскую иену, они вам ее продадут, а вы хотите продать на понижение японскую иену, они ее у вас купят. То есть, не зависимо от того, какую позицию вы хотите занять, они встанут против вас. Вы делаете сделку в Форексном доме, вам выдается какая то филькина грамота о том, что у вас есть сделка. Но эта сделка никуда не ушла, эта сделка с этим домом. То есть не зависимо от того, на что бы вы не играли, брокерский (форексный) дом является вашим противником. Если вы проиграете деньги, то они их выиграют, ваши деньги, а если вы выиграете деньги, то проигрывает ваш брокер. То есть, вы и брокер на рынке Форекс стоите кулаком к кулаку.

Кроме того, дома Форекс привлекают людей тем, что предлагают какие то «сумасшедшие» плечи: 1:40, 1:100, а в последнее время, я в интернете вижу 1:400. То есть человек, у которого есть, допустим, тысяча рублей, тысяча умножим на четыреста, получается четыреста тысяч рублей, то есть человек, у которого тысяча рублей, может купить валюты на полмиллиона. На полмиллиона; при этом, с момента покупки или продажи, Форексный дом на вашу несуществующую сделку начинает начислять процент. То есть, вы платите проценты за, якобы, заем на вашу несуществующею сделку. Этот процент убивает любого трейдера. И вот эта вот несусветное плечо и то, что брокер является вашим противником: если вы проиграете – брокер выиграет и наоборот. Это делает для меня Форексную игру через Форексные дома порочным занятием.

Мне совестно вспомнить о том, как долго у меня заняло понять эту игру, потому что все очень прилично, все ходят в пиджаках и галстуках, все говорят красивые истории. Я сам никогда не играл через Форексные дома, хотя, когда у меня есть сильные мнения о валюте, я открываю сделку в Чикаго (биржа) на фьючерсном рынке. Но присмотревшись к Форексным домам, и увидев как они работают, принял для себя решение никогда больше не выступать ни на каких лекциях конференциях, организованными Форексными домами. То есть, честь дороже денег.

Есть ли честные Форексные дома? Они есть, но их очень мало. Потому что у честного Форексного дома есть колоссальные проблемы. Дело в том, что если все ваши конкуренты крадут, они могут давать клиентам более выгодные условия. Если вы честно выполняете сделки, перебрасываете сделки клиента, скажем, в Лондон (биржа), выполняете сделки клиента на межбанковском рынке, то у вас появляются расходы, если вы Форексный дом. У вас появляются расходы, которые у ваших конкурентов нет и вас просто «съедят» из этого рынка. Поэтому да, есть честные Форексные дома, но их очень, очень, очень мало. Технический термин для большинства Форексных игр это лохотрон. Будьте очень осторожны.»