маржа и наценка в чем разница простыми словами

Маржа и наценка в чем разница простыми словами

Маржа и наценка: в чем разница и как рассчитать

Маржу и наценку используют при определении цены товара. Они могут совпадать в абсолютном значении, но отличаются в процентном. Рассказываем, в чем разница.

Прибыль всех предприятий торговли строится по простой формуле: купить дешевле — продать дороже. Для формирования цены на товары/услуги используют понятия наценки и маржи, которые многие считают синонимами. На самом деле, они отличаются: наценка используется в контексте закупочной цены, а маржа — для определения цены продажи и служит показателем эффективности работы.

Разберемся подробнее что такое наценка, формула расчета.

Наценка и формула расчета

Наценка — это добавка к закупочной цене (себестоимость) товара/услуги, которая составляет доход организации. Она нужна, чтобы отбить затраты на транспортировку, зарплату, аренду офиса, склада и получить прибыль. Величина наценки зависит от товара, состояния рынка, конкуренции, целевой аудитории.

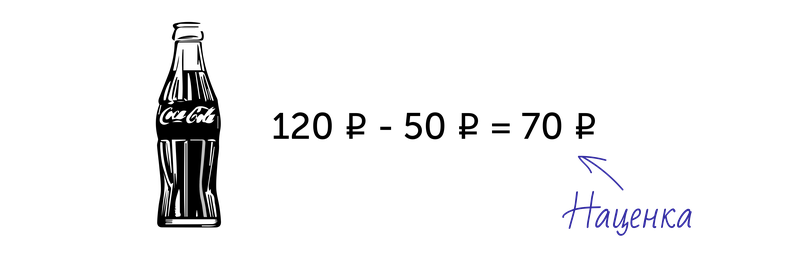

Например, компания торгует газировкой. Одна бутылка в закупке обходится 50 рублей, в магазине её продают за 120 рублей. Разница между покупкой и продаже 70 рублей — это наценка в абсолютном значении.

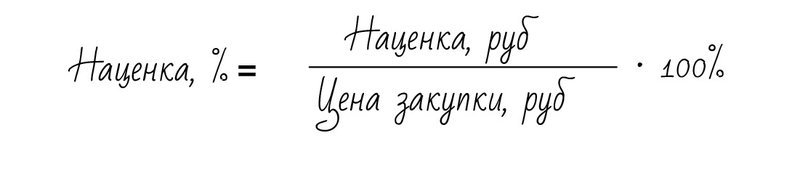

Для расчета финансовых показателей в компаниях не используют абсолютные значения, только относительные в процентах. Так можно сравнить разные показатели друг с другом.

То есть в процентном отношении наценка будет равна:

В нашем примере наценка составит: 70 руб / 50 руб · 100% = 140%

Наценка может иметь любое значение и быть больше 100%. Наценка всегда соотносится с закупочной ценой и показывает, на сколько увеличена конечная стоимость по сравнению с начальной.

Что нужно учитывать при расчете наценки

конкурентоспособность товара — чем больше у него преимуществ относительно аналогов, тем наценка выше;

место компании на рынке — чем лояльнее к ней относятся потребители, чем престижнее бренд, тем наценка выше;

стратегию развития предприятия: при больших объемах продаж устанавливают низкую наценку, при маленьких — высокую;

расходы на единицу товара — транспортировка, хранение, упаковка и т.д.;

законодательные ограничения: федеральные законы (№381-ФЗ от 28.12.2009) и региональные акты, которые регламентируют наценку на медицинские товары, детское питание и т.д.

Правильная наценка позволяет покрыть расходы, связанные с закупкой и реализацией товара и получить компании прибыль.

Маржа и формула расчета

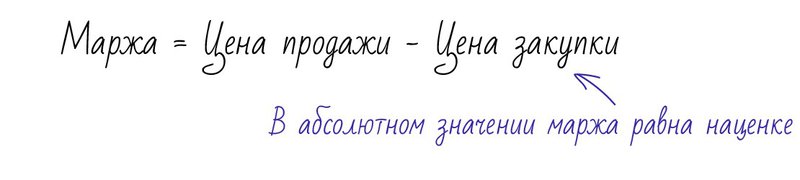

Это разница между отпускной ценой и ценой закупки (себестоимостью). Маржа всегда считается от конечной стоимости продукта. В отличие от наценки, она показывает рентабельность продажи. Это самый первый вид прибыли, который получает компания.

Вернемся к примеру с газировкой и посчитаем маржу. В абсолютном значении она будет такой же, как наценка: отпускная цена минус себестоимость, т.е. 120–50=70 рублей. Но для анализа финансовых показателей используют относительное значение маржи:

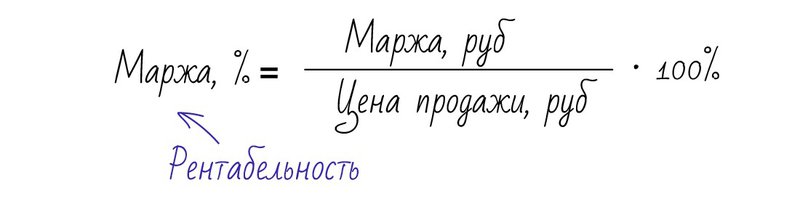

Получаем, что маржа равна: 70 руб / 120 руб · 100% = 58,3%

Значит, что в отпускной цене заложено 41,7% себестоимости и 58,3% маржи. То есть с каждого рубля за проданную газировку компания зарабатывает 58,3 копейки прибыли. Это значение показывает прибыльность товара и эффективность работы компании.

Маржа не может быть выше 100%. Её обычно рассчитывают на конец периода — отчетного месяца, квартала, года, чтобы посмотреть, насколько прибыльной была работа компании.

Как маржа связана с наценкой

Зная маржу, можно посчитать наценку на товар. Рассмотрим на примере с газировкой:

Наценка = маржа / (100–маржа)

Наценка = 58,3 / (100–58,3) = 140%

И наоборот, если известна наценка, вычислим маржу:

Маржа = наценка / (100% + наценка)

Маржа = 140 / (100+140) = 58,3%

Выводы

1. Наценка — показатель, который рассчитывается от закупочной цены. Он может быть выше 100%.

2. Маржу считают в контексте отпускной цены. Показывает, сколько прибыли получает компания с каждого рубля проданного товара. Маржа всегда ниже 100%.

3. Разница между маржой и наценкой: наценка показывает добавочную стоимость к продукту, а маржа — прибыльность товара и эффективность работы.

4. Чем больше наценка, тем больше маржа. Маржа всегда ниже наценки.

Маржа и наценка в чем разница простыми словами

Чтобы оценить эффективность и рентабельность бизнеса, нужно разобраться, насколько он маржинальный. Объясняем, как считать маржинальность, чем она отличается от прибыли и наценки.

Что такое маржа и маржинальность

Маржа — это разница между себестоимостью товара и ценой, по которой продают товар. В себестоимость входят все издержки на производство, закупку, упаковку и логистику товара, в том числе траты на сырьё, газ, свет и зарплату сотрудников.

Маржинальность можно считать по разным формулам. Если хотите узнать маржу в деньгах (в абсолютной величине), используйте эту:

МАРЖ = Ц − СТ

Ц — цена

СТ — себестоимость

МАРЖ — маржинальность бизнеса

Если нужна маржинальность в процентах — эту:

МАРЖ = (Ц − СТ) / ОП × 100 %

Зачем считать маржинальность

Маржинальность, наценка и прибыль. В чём разница?

Наценка не то же самое, что и маржа. Путаница возникает потому, что для наценки и маржи нужна одна и та же формула, если считать в деньгах. Поэтому считайте в процентах.

Маржинальность = (Цена — Себестоимость) / Цена × 100 %

Наценка = (Цена — Себестоимость) / Себестоимость × 100 %

При вычислении маржинальности нужно делить на цену, по которой товар продаётся, а при расчёте наценки — на себестоимость. Наценка неограниченна и может быть любой в зависимости от расходов продавца и востребованности на рынке. Маржинальность же имеет верхнюю планку и не может быть выше 100 %.

Прибыль — это доход бизнеса за вычетом обязательных расходов, но до налогов. Чистая прибыль — это доход после налоговых выплат.

Чистая прибыль = Выручка − Себестоимость товаров − Управленческие и коммерческие расходы − Прочие расходы − Налоги

Виды маржинальности для разных товаров

К низкомаржинальным относятся товары первой необходимости: бытовая химия, детское питание, бакалея. В этой сфере много конкурентов и небольшая наценка — 10–20 %.

Все расчёты проведены на примере ИП, работающих по УСН 6 %.

Пример

К среднемаржинальным товарам относятся бытовая техника, стройматериалы, электроника. Конкуренция на этих рынках высока, но товары используются долго и могут стоить дорого. Здесь наценка побольше — в среднем 50 %. Продаются такие товары в меньшем объёме, чем низкомаржинальные, но тоже пользуются спросом.

Пример

Высокомаржинальные товары — это продукты, спрос на которые стабильно высокий. Они окупаются благодаря высокой наценке, достигающей 300–500 % и более.

Пример

Компания продаёт воздушные шарики с гелием.

Что такое маржа и как ее рассчитать

Разбираемся в терминах маржа, маржинальность и наценка, чтобы больше никогда не путать их, а также учимся грамотно управлять финансами

Разбираться в финансовых терминах полезно не только стартаперам и предпринимателям. Знание матчасти здорово облегчает жизнь студентам, самозанятым, всем неравнодушным и интересующимся.

В статье мы предлагаем разобраться с терминологией, закрепить ее формулами и рассмотреть на примерах, чем отличаются маржа, маржинальность и наценка.

Отличие маржи от маржинальности

Маржу и маржинальность легко перепутать, но это разные понятия.

Маржа показывает разницу между выручкой и затратами на переменные расходы. Она выражается в рублях и позволяет увидеть, какая сумма остается у компании после продажи товара или услуги за вычетом расходов.

Выручка – это сумма, которую получают при продаже. Допустим, продали торты на 10 тысяч рублей или запчасти на 3 млн рублей.

Переменные расходы – это расходы на то, что связано с производством и продажей, обычно от них зависят объемы реализации. Если переменные расходы больше, то выручка выше, и наоборот. К переменным можно отнести затраты на исходные материалы, упаковку, зарплату менеджеров и курьеров, которые получают проценты от продаж.

А вот траты на аренду помещений и оборудования, интернет, электричество, отопление, воду, зарплату сотрудникам, не имеющим отношения к продажам, – относятся к постоянным расходам, от них выручка не зависит.

Представим, что вы продаете свечи ручной работы в соцсетях. За день вы продали свечей на 7 тысяч рублей – это и есть ваша выручка.

Расчет маржи по формуле будет выглядеть следующим образом:

Маржа = выручка – стоимость материалов – стоимость упаковки – стоимость доставки – проценты менеджеру

Давайте посчитаем маржу по формуле за сентябрь:

Выручка с продажи свечей – 150 тысяч рублей.

Переменные расходы – 70 тысяч рублей.

Маржа = 150 000 – 70 000 = 80 000 рублей.

Теперь посчитаем маржу за октябрь:

Выручка с продажи свечей – 220 тысяч рублей.

Переменные расходы – 115 тысяч рублей.

Маржа = 220 000 – 115 000 = 105 000 рублей.

В октябре маржа выросла почти в полтора раза. Это хорошо или плохо? Иными словами, можно ли по марже судить об успехе компании?

Для оценки эффективности есть еще один термин.

Маржинальность – это простая формула отношения маржи к выручке. Она выражается в процентах. С ее помощью удобно проводить сравнения, строить графики и отслеживать динамику продаж.

Итак, сравним показатели за два месяца.

Сентябрь: 80 000 / 150 000 х 100% = 53%

Октябрь: 105 / 220 000 х 100% = 48%

Несмотря на рост выручки, маржинальность упала. Это значит, что вместе с выручкой сильно выросли и переменные расходы. Возможно, стоит оптимизировать траты, чтобы сделать работу эффективнее.

Могут ли маржа и маржинальность быть отрицательными?

Да. Например, маржа будет отрицательной, если вы продадите товар ниже суммы переменных расходов.

Важно: максимальное значение маржинальности – 100%

Бизнес по производству свечей и никакой другой не может быть маржинальным более чем на 100%.

Отличие маржинальности от наценки

Для начала разберемся в терминологии.

Наценка – это способ получить прибыль посредством надбавки. Например, вы испекли печенье, потратив на него 200 рублей, а продаете за 500, с наценкой в 300 рублей. Выразить наценку можно не только в рублях, но и в процентах, и рассчитать по формуле как отношение маржи к переменным расходам (или, иными словами, к себестоимости).

У наценки нет максимального значения, потому что накинуть на себестоимость товара вы можете любую сумму. Это зависит от ситуации на рынке и спроса на ваш товар. Обычно, если товар редкий и пользующийся высоким спросом, наценка выше.

Рассмотрим различия между наценкой и маржинальностью.

Вернемся к примеру со свечами, где за сентябрь выручка составила 150 тысяч рублей, переменные расходы (или себестоимость) – 70 тысяч рублей, маржа – 80 тысяч рублей.

Посчитаем наценку: 80 000 / 70 000 х 100% = 114% – то есть с каждого вложенного в товар или услугу рубля мы получаем 114% прибыли.

Посчитаем маржинальность: 80 000 / 150 000 х 100% = 53% – то есть каждый рубль выручки приносит компании 53% дохода.

Использование показателей в жизни

Торговая наценка позволяет увидеть, сколько денег вы заработаете, но не гарантирует высокой прибыли. Например, можно сделать высокую наценку, но все равно уходить в минус из-за большого количества расходов.

Маржинальность является более емким показателем и позволяет:

Рассмотрим на примере компании с хенд-мейд свечами. Допустим, вы увеличили выручку и маржу, каждый месяц получаете больше, чем в предыдущий, а маржинальность при этом не растет. Это говорит о том, что вы теряете много денег на переменных расходах.

Например, выросла стоимость материалов и услуг курьера, а вы не заметили этого. Подкорректируйте эти моменты, чтобы ваша прибыль росла вместе с выручкой.

Кроме работы внутри компании, вы можете сравнивать показатели маржинальности конкурентов. Еще на этапе запуска это позволит вам рассчитать возможную прибыль и оценить свою эффективность относительно других.

Также маржинальность используется при расчете точки безубыточности.

Точка безубыточности – граница, переходя которую компания выходит в ноль. Рассчитывается по формуле как отношение постоянных расходов к маржинальности и выражается в рублях.

Допустим, постоянные расходы для производства свечей составляют 20 тысяч рублей. Тогда точка безубыточности равна 20 000 / 53% х 100% = 37 736 рублей.

Значит, как только выручка составит 37 736 рублей, компания перекроет постоянные расходы и начнет выходить в плюс. Лучше, если это случится ближе к началу месяца.

Предприниматели могут изучить список товаров с высокой маржинальностью. То есть те, которые гарантирую высокую прибыль. К ним относят цветы, косметику, безалкогольные напитки.

Для оценки эффективности зачастую также используют рентабельность. Она рассчитывается как отношение прибыли к интересующим нас ресурсам и показывает, насколько эффективно они используются.

Как контролировать маржинальность товаров

Пример со свечами, который мы рассматривали, очень простой. Сделать подсчеты для такого бизнеса можно в Excel или на листе бумаги.

В случаях, когда речь идет о крупных компаниях или производстве, используются специальные программы, которые автоматизируют процесс.

Лучше следить за маржинальностью ежемесячно, сравнивая показатели и делая выводы. Это позволит держать компанию под контролем, видеть, какие товары продаются лучше и вовремя корректировать слабые моменты.

Как отличить наценку от маржи?

Чтобы компания развивалась и эффективно функционировала, её владельцу необходимо контролировать все финансовые процессы, располагать полной информацией о доходах, расходах, материальных издержках. В бизнесе существует множество факторов, влияющих на формирование цены. Некоторые предприниматели объединяют их воедино и называют общим словом «прибыль», что не совсем правильно. Например, важные бизнес-коэффициенты: маржа и наценка. Считается, что они являются синонимами, но на самом деле это не так. Цель нашей статьи — продемонстрировать разницу между наценкой и маржей.

Определение наценки

Наценка — термин, отражающий соотношение между валовой прибылью предприятия и себестоимостью товара. Именно этот параметр помогает нам быстро вычислить, каков размер полученной прибыли. Формула расчета наценки выглядит так:

Пример. Ваша компания продаёт мячи. Себестоимость каждого изделия составляет 100 рублей. В эту сумму включена цена одного мяча, запрошенная производителем (75 рублей) и услуга доставки от транспортной компании (25 рублей). Узнав параметр себестоимости, вы легко рассчитаете валовую прибыль. Если продавать мячи по 130 рублей за единицу, то размер валовой прибыли составит 30 рублей. Данный параметр имеет значение для бухгалтерии, однако не демонстрирует нам уровень заработка. В данном примере один мяч принёс нам прибыль в 30 рублей. Как узнать, это много или мало? Процент нашей прибыли рассчитывается по такой формуле:

В ней для расчета прибыли валовую прибыль делят на себестоимость и получают наценку в %. Параметр составляет 30%. Среди всех критериев, рассмотренных выше, важнейшее значение для бизнеса имеет только наценка.

В нашем примере наценка на 1 мяч составила 30%. У конкурирующей организации наценка составила 20% (валовая прибыль 40 рублей, разделённая на себестоимость товара 200 рублей). То есть навар нашего магазина составил 30%, а у конкурентов — 20%. В этой ситуации неважно, какова прибыль в рублях у нас и конкурентов. Процентное соотношение уже демонстрирует, что наша продажа была выгоднее.

В таблице № 1 наглядно показано соотношение известной информации с её пониманием.

Информация

Её понимание

Магазин продал один мяч и заработал 30 рублей

Конкурентная компания продала мяч и заработала 40 рублей

Мало информативности и ничего непонятно. На первый взгляд конкурент заработал больше, а наш магазин — меньше.

Наш магазин купил мяч за 100 рублей и продал его за 130 рублей.

Конкурентная компания приобрела мяч у поставщика за 200 рублей, а продала его покупателю за 240 рублей.

Здесь ситуация проясняется. Мы смогли наварить 30 рублей при себестоимости в 100 рублей, а конкуренты получили 40 рублей при себестоимости мяча в 200 рублей. Первоначальные расходы у нас были в 2 раза меньше по сравнению с конкурентами, поэтому разница в прибыли на этом фоне теряет свою актуальность.

Очевидно, что наш магазин продал мяч выгоднее.

Наценка демонстрирует выгоду от продажи товара, купленного по себестоимости, и провести сравнительный анализ прибыли у себя и конкурентов без привязки к конкретным денежным суммам.

Что такое маржа?

Маржа — термин, который определяет соотношение между валовой прибылью и выручкой. Она помогает вычислить размер прибыли, которую продавец кладёт себе в карман. Формула расчёта маржи выглядит так:

Если мы продаём мячи по 130 рублей, валовая прибыль составляет 30 рублей. Сейчас, например, в кассе лежит 13 тысяч рублей. Как рассчитать общую валовую прибыль, исходя из этой суммы? Какую часть прибыли мы можем забрать себе? С этой целью выполняем расчёт валовой прибыли с каждого рубля, заработанного на продаже мячей. Этот параметр и называется маржей. Формула расчёта будет такой:

Полученный показатель составляет 23%. Это означает, что с каждого рубля, поступившего в кассу после продажи мячей, мы можем забрать себе всего 23 копейки. Теперь несложно посчитать, сколько валовой прибыли мы получили с кассовой выручки в 13 тысяч рублей. Прибыль равна 3 тысячи рублей. Именно такую сумму мы заработали лично для себя.

Маржа демонстрирует ту часть выручки от продаж товара, которую продавец может забрать себе. Параметр повышает эффективность управления бизнесом, помогает отрегулировать стоимость продукции, сформировать правильный ассортимент товаров, узнать объёмы собственных продаж и получить желаемый доход.

Максимальный уровень наценки и маржи

Размер наценки может быть любым, чего не скажешь о марже. Продавец имеет право купить мяч за 100 рублей, и перепродать его за 500 рублей, сделав наценку в 400%. Ограничения в данном случае отсутствуют. Нужно руководствоваться лишь здравым смыслом и действующим законодательством страны.

Уровень маржи ограничивается. К примеру, если мы нашли мяч на улице, себестоимость такого товара будет нулевой (ведь мы за него абсолютно ничего не заплатили). Соответственно, при его последующей продаже установленная цена будет равняться валовой прибыли (например, 500 рублей). Соответственно уровень маржи будет равен 100%. Так как мы никогда не можем заработать больше всей выручки за товар, маржа не может быть больше 100%. Таким образом, наценка и маржа — совершенно разные понятия. Маржа не может быть больше 100%, а наценку продавец устанавливает на своё усмотрение.

Как наценка влияет на формирование цен

Наценка является важным элементом в формировании цен. Представьте, что ваш магазин продаёт не только мячи. В ассортименте есть и другие товары с различной ценой и себестоимостью. Не зная наценки, продавец не сможет определить, какую сумму денег он зарабатывает на том или ином товаре и какую продукцию продавать выгоднее. В таблице № 2 представлена информация по себестоимости, цене и валовой прибыли разных групп товаров. Наценку мы не знаем, но, опираясь на приведённые в таблице данные можно сказать, что наибольшую прибыль магазину приносят боксёрские перчатки.

Наименование товара

Себестоимость (₽)

Цена(₽)

Валовая прибыль(₽)

Также опираясь на полученную информацию, можно посчитать наценку. Расчёты показывают, что магазин больше всего зарабатывает не только на боксёрских перчатках, но и на скакалках. Обе группы товаров имеют одинаковую наценку, а вот размер валовой прибыли от продажи боксёрских перчаток в 2 раза выше, чем от реализации скакалок. Наименьшую выгоду приносят магазину продажи бадминтона. Вместе с тем, валовая прибыль от реализации бадминтона и скакалок — одинакова. Наценка — это инструмент, с помощью которого можно определить товары, продажа которых приносит наибольшую прибыль.

В соответствии с данными в таблице № 2 рассчитаем уровень наценки для каждого товара:

Без наценки мы не понимаем всей выгоды от реализации продукции и можем продавать её в ущерб собственному финансовому благополучию.

Ещё один момент касается изменений себестоимости товара. Например, если магазин несколько месяцев подряд продаёт мячи по 130 рублей за штуку, его чистый заработок может быть совсем не одинаковым. Здесь всё зависит от себестоимости продукции. Если она поменялась в большую сторону, продавцу нужно сделать перерасчёт цены с учётом валовой прибыли. Например в январе мяч был куплен по себестоимости за 100 рублей, а затем его продали в магазине по 130 рублей с наценкой в 30% и валовой прибылью 30 рублей. В феврале себестоимость этого же мяча увеличилась на 10 рублей и составила уже 110 рублей. Если цена в магазине на него останется прежней, валовая прибыль уменьшиться и будет составлять 20 рублей. Вместе с ней сократиться и наценка. Её размер составит 18%.

Чтобы в феврале продать мяч с такой же выгодой, как в январе, нужно выполнить перерасчёт. Сделать его несложно, ведь нам известна новая себестоимость, требуемая наценка и валовая прибыль. К себестоимости приплюсовывают требуемую валовую прибыль. В итоге цена на товар составляет 143 рубля. С ней продавец сможет продать мяч с такой же выгодой, что и в предыдущем месяце. Если при себестоимости мяча в 110 рублей цена в магазине составляет 143 рубля, размер валовой прибыли будет 33 рубля, а наценка останется такой же, как и в январе (30%). Именно так наценка влияет на формирование цены, являясь эффективным ценообразующим инструментом. Она открывает возможности для сравнения разных периодов и товаров, информирует о работе конкурентов и помогает своевременно скорректировать стоимость продукции.

Как маржа помогает развивать бизнес?

Свой вклад в развитие бизнеса вносит и маржа. Например, вы закупили мячей на сумму 10 тысяч рублей, а продали их на 13 тысяч рублей. Валовый доход составляет 3 тысячи рублей. Из этой суммы нужно потратить около 2 тысяч рублей на операционные расходы. В них включены:

После всех расходов остаётся чистая прибыль в размере 1 тысячи рублей. На основании этих данных можно рассчитать маржу. Формула будет такой:

Размер выручки, которую нужно потратить на операционные расходы, рассчитывают по такой формуле:

Формула для расчёта чистого дохода:

Таким образом, продавец забирает себе от продажи мячей 23% от всей выручки. Правда, часть этой суммы растрачивается на зарплату, электроэнергию, аренду здания. На операционные расходы уходит примерно 15% выручки. Оставшаяся чистая прибыль в размере 8% от выручки — это деньги, которыми продавец может распоряжаться по своему усмотрению. Маржа показывает эффективность ведения бизнеса.

Прибыльный бизнес всегда предусматривает такое соотношение между маржей и операционными расходами, при котором маржа будет всегда больше. Если маржа равна операционным расходам, бизнес не развивается, и не приносит никакой прибыли. Когда маржа — меньше операционных затрат, предприятие считается убыточным.

Минимальная маржа определяется по размеру операционных затрат, что снижает риск разорения. С её помощью можно регулировать объёмы продаж и цены на продукцию, а также влиять на уровень прибыли. К примеру, в ситуации, когда арендодатель повышает арендную плату, размер маржи приравнивается к операционным затратам. Вследствие этого предприятие перестаёт получать прибыль. Бизнесмену приходится действовать, выбирая один из нижеописанных вариантов:

Выбор конкретного направления зависит от ситуации. Главное для предпринимателя — вовремя увидеть выгоду и предотвратить возможное разорение. Разобраться в нюансах поможет маржа.

Маржа — это полезный инструмент для принятия верных управленческих решений и оценивания эффективности продаж.

Выводы

Существование любого предприятия во многом зависит от успешности его финансовой работы. Предприниматели обязаны регулярно выполнять финансовые расчёты, чтобы обнаруживать слабые моменты в бюджете и обеспечивать правильное формирование цены. Также важно различать понятия маржи и наценки. Они являются эффективным инструментом для анализа финансового состояния компании.