маржинальная торговля что это такое простыми словами в торговле

Что такое маржа и как ее рассчитать

Маржа, маржинальность и наценка — в чем различие и как использовать эти показатели в реальном бизнесе

Лариса Баневич

Маржинальность помогает увидеть, насколько эффективно работает система продаж в компании. В статье разбираем разницу между маржинальностью, маржой и наценкой и показываем, как применять эти показатели не в учебнике по экономике, а в реальном бизнесе.

Говорим только о марже в бизнесе

Термин маржа применяется не только в бизнесе, но еще на фондовой бирже и в банковском деле. И везде это разное.

В торговле на бирже маржа — это заем при покупке актива, в банковском деле — один из показателей надежности банка. В этой статье мы будем говорить только о марже в бизнесе.

Что такое маржа и маржинальность

В обиходе маржу часто путают с маржинальностью и наценкой.

Маржа. Экономисты называют ее маржинальным доходом. Она показывает, сколько компания получила денег после продажи товара или услуги. Для простоты в статье маржой мы будем называть именно маржинальный доход. Он считается в рублях.

Маржа = Выручка − Переменные расходы

Выручка — сумма, на которую компания отгрузила клиенту товар или оказала услугу.

Если магазин за день продал только смартфон за 10 000 ₽, то дневная выручка и будет 10 000 ₽.

Переменные расходы — все расходы, которые напрямую связаны с выручкой. Они зависят от объема этой выручки: чем больше расходов, тем больше выручка.

Чаще всего к переменным расходам относят: закупочную цену, процент продавцу с выручки, стоимость упаковки, стоимость доставки. Но могут быть и другие варианты. Все зависит от структуры и особенностей бизнеса.

Цветочный магазин с доставкой. Продавцы в магазине работают на окладе. В переменные расходы нужно включить:

— себестоимость цветов;

— упаковку букета;

— стоимость доставки букета клиенту.

Аренду помещения магазина и зарплату продавца включать не нужно — они не зависят от объема продаж. Формула маржи в этом случае выглядит так:

Маржа = Стоимость букета − (Себестоимость букета + Упаковка букета + Доставка)

Теперь пример из другой сферы.

Бизнес оказывает консультационные услуги онлайн. Консультант получает оклад в месяц. Единственные переменные расходы здесь — комиссия платежной системы. Других нет. Тогда формула выглядит так:

Маржа = Стоимость консультации − Размер комиссии платежной системы в рублях

Самое сложное при расчете маржи — определить, какие именно расходы относятся к переменным и влияют на продажу, а значит, на объем выручки. Часто предприниматели для определения структуры расходов пользуются помощью финансовых консультантов.

Маржу считают в рублях. Давайте на примере.

В январе выручка компании — 100 000 ₽.

Переменные расходы — 53 000 ₽.

Маржа в январе: 100 000 − 53 000 = 47 000 ₽.

В феврале выручка выросла до 140 000 ₽.

Переменные расходы увеличились до 84 000 ₽.

Маржа в феврале: 140 000 − 84 000 = 56 000 ₽

Маржа за февраль больше маржи за январь на 9000 ₽.

Складывается впечатление, что компания в феврале отработала лучше, чем в январе: маржа больше. Но здесь кроется ловушка, потому что эти абсолютные цифры не показывают эффективности работы компании. Чтобы правильно сравнить два месяца, надо считать не маржу, а маржинальность.

Маржинальность. Это отношение маржи к выручке. Она показывает, насколько эффективно компания продает товар или услугу: какая доля маржи в 1 рубле выручки.

Маржинальность = Маржа / Выручка × 100%

Маржинальность считается в процентах, и ее тоже часто ошибочно называют маржой. Так делать не надо.

Теперь вернемся к компании, где высчитывали маржу в январе и феврале.

Чтобы сравнить январь и февраль по эффективности, посчитаем маржинальность для каждого месяца. Напомним, что маржа за январь получилась 47 000 ₽, а за февраль — 56 000 ₽.

Маржинальность за январь: 47 000 / 100 000 × 100% = 47%.

Маржинальность за февраль: 56 000 / 140 000 × 100% = 40%.

Мы видим: маржа больше на 9000 ₽ в феврале, но вот маржинальность выше в январе.

Если бы уровень эффективности в феврале остался на уровне января, то компания заработала бы больше: маржа бы составила не 56 000 ₽, а 65 800 ₽.

По абсолютным цифрам можно подумать, что компания работает хорошо. Это будет ошибкой. А вот маржинальность сразу показывает эффективность бизнеса в разные месяцы.

Иногда маржинальность может быть отрицательной.

ИП вяжет свитера и варежки. Поступил заказ на 10 000 ₽. ИП закупила пряжи на 9000 ₽. Во время вязания ошиблась в схеме, чего пришлось докупать пряжу еще на 3000 ₽.

Маржа: 10 000 − 9000 − 3000 = −2000 ₽.

Маржинальность: −2000 / 10 000 × 100% = −20%.

Получается, на данном заказе ИП потеряла 20% от выручки.

Еще иногда маржу и маржинальность путают с наценкой. Посмотрим, в чем тут различие.

Отличие маржинальности от наценки

Маржинальность показывает, сколько дохода компании приносит каждый рубль выручки. А наценка — это коэффициент надбавки. Он показывает, сколько маржинального дохода принес каждый рубль, вложенный в закупку товара.

Наценка % = Маржа / Переменные расходы × 100%

Маржинальность не может быть больше 100%, наценка может быть какой угодно.

Закупили товар на 100 ₽, продали на 1000 ₽.

Кажется, что маржа, маржинальность и наценка — это понятия из учебника по экономике. На самом деле их полезно применять в бизнесе.

Для чего нужен расчет маржинальности

Маржа, маржинальность и наценка важны при ведении бизнеса. Но маржинальность — самый наглядный показатель из трех. Ее лучше наблюдать в динамике и следить за ней не реже раза в месяц.

Показатель маржинальности, в отличие от маржи и наценки, помогает делать выводы об эффективности продажи услуг или товаров.

Маржинальность растет → бизнес хорошо развивается, система продаж налажена и работает эффективно.

Маржинальность в рамках запланированной → процессы работают в штатном порядке.

Маржинальность снижается от месяца к месяцу → тревожный сигнал для руководителя. Значит, нужно разбираться в процессах, выяснять, где бизнес теряет деньги.

Например, в структуру переменных расходов входят:

При негативной динамике маржинальности понятно, что нужно срочно разбираться, где сбой:

Знать маржинальность важно и до старта бизнеса, когда вы только определяетесь, что будете продавать. Чтобы узнать среднюю маржинальность, можно почитать форумы и пообщаться с другими компаниями. Так как средняя маржинальность, скажем, в Москве может сильно отличаться от маржинальности в Махачкале.

Конечно, ориентироваться только на маржинальность на старте недостаточно — надо составить полную финмодель бизнеса.

Маржинальность используют при подсчете точки безубыточности. Она помогает определить, сколько выручки нужно компании, чтобы покрыть все постоянные расходы и выйти в ноль. Важно учитывать уровень точки безубыточности, когда планируете продажи. Лучше, чтобы бизнес проходил точку безубыточности в 10—13-х числах месяца, плохо — если к 25-му числу и позже.

Компания определяет план продаж на февраль.

Средняя маржинальность для компании — 25%.

Постоянные расходы (аренда, зарплата сотрудников, реклама и т. д.) — 280 000 ₽.

Определяем, какая сумма выручки в месяц позволит компании покрыть расходы и выйти в прибыль:

ТБУ = Постоянные расходы / Маржинальность × 100%

ТБУ для этой компании: 280 000 / 25% × 100% = 1 120 000 ₽.

То есть в месяц нужно продать товара не меньше чем на 1 120 000 ₽, только чтобы окупить постоянные расходы.

Как рассчитать и контролировать маржинальность

Теоретически маржинальность посчитать легко, достаточно двух математических операций и листка бумаги. На практике бизнес использует расчеты в Excel и Google Таблицах, шаблоны в «1С», «ПланФакт», «ФинТабло», «Финолог» и других сервисах. Чтобы учесть много разных переменных, проще занести все данные в программу, которая автоматически выведет результат.

Маржинальность — часть ежеквартальных и годовых отчетов о прибылях и убытках. Они помогают следить за состоянием дел в бизнесе. Правда, нужно уметь правильно считывать данные, а не просто их собирать. О самом отчете мы расскажем в отдельной статье.

Маржинальность нужно смотреть в динамике: например, отслеживать ежемесячно. Изменение в динамике за год помогает увидеть динамику развития бизнеса. Если маржинальность становится ниже среднего уровня маржинальности и никто это не замечает, бизнес может уйти в минус.

Маржинальность и ее изменение сообщают собственнику и руководителю о развитии бизнеса: эффективно ли построены процессы либо, наоборот, в бизнесе нужно менять и принимать управленческие решения. Но не в общем, а именно в тех процессах, которые непосредственно влияют на продажу.

Подписка на новое в

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Сейчас читают

Правила работы с самозанятыми

Компании и ИП привлекают самозанятых для разовых или нерегулярных проектов. Для бизнеса это выгоднее, чем работать с физлицами, но есть несколько правил, которые важно учитывать при таком сотрудничестве.

Как подготовить и провести презентацию

Чтобы провести качественную презентацию для инвестора, сотрудников, клиента или на большую аудиторию, нужно правильно подготовиться и помнить о правилах борьбы со стрессом.

Как заработать на елках на Новый год

Продавать новогодние елки — один из самых прибыльных сезонных бизнесов. Узнали у реальных предпринимателей, как заработать на продаже елок

Будьте в курсе событий бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Всё о маржинальной торговле: плюсы и минусы, риски + реальные отзывы

Сегодня хочу рассказать доступным и понятным языком о таком понятии, как маржинальная торговля. Какие здесь присутствуют нюансы и подводные камни? На каких рынках доступны маржинальные торги и какова их опасность?

Покажу примеры расчетов, сделок, продемонстрирую реальные отзывы трейдеров о торговле с кредитным плечом. А в конце покажу, какой коэффициент использования заемных средств можно считать допустимым, а какой уже точно приведет к убыткам.

Что такое маржа и маржинальная торговля простыми словами

Успей воспользоваться удвоением налогового вычета до 31 декабря 2021 г.

На практике это обозначает, что трейдер может использовать больше денег, чем у него есть, но в потерях он ограничен только своим капиталом.

Что такое начальная маржа и минимальная маржа

Начальными требованиями для маржинальной торговли называют сумму денежных средств, необходимых для открытия позиции с учетом предоставляемого кредитного плеча.

Минимальная маржа, в свою очередь, показывает уровень денежных средств, по достижению которого позиция трейдера может быть принудительно закрыта брокером по рыночной стоимости, зафиксирован убыток.

Принцип работы кредитного плеча

Для определения принципа работы маржинальной торговли приведу простой математический пример.

Если у трейдера на счету находится 10 000 рублей, брокер готов предоставить клиенту кредитное плечо 1:2, то участник может открыть позицию на сумму 20 000 рублей.

При этом он должен осознавать, что движение цены активов на 50% в противоположную сторону сделает его банкротом. Тот же самый принцип работает и обратную сторону: движение котировок на 50% в положительную зону приведет к удваиванию счета трейдера.

Роль брокера в маржинальной торговле

Брокер предоставляет средства и возможности для совершения маржинальной торговли, но делает это, конечно же, далеко не бесплатно. Позиции, открываемые с помощью заемных денег, будут облагаться кредитной ставкой.

При этом брокер исключает возможность клиента проиграть выданные ему заемные средства. Для этого финансовый агент следит за состоянием счетов трейдеров и принудительно закрывает позиции клиента, если его уровень средств приближается к минимальным показателям, установленным самой брокерской фирмой.

Зачем прибегать к маржинальным сделкам

Трейдеры могут прибегать к маржинальной торговле, чтобы:

От чего зависит кредитное плечо

Уровень предоставляемых для торговли заемных средств может зависеть от следующих факторов:

Что такое маржин колл и когда он выставляется

То есть брокер выставляет маржин колл после того, как денежные средства по открытым позициям трейдера опускаются к уровню минимальной маржи.

Основные операции с кредитным плечом

Трейдер, используя маржинальную торговлю, может совершать следующие операции:

Пример маржинальной торговли на Форексе

Размер лотов на рынке Форекс достигает больших размеров, часто недоступных для розничных инвесторов.

Предположим, что у трейдера на счету есть 1 250 долларов. Он считает, что курс британского фунта по отношению к доллару (GBP/USD) будет расти в ближайшее время и хочет на этом заработать.

Если один торговый лот по паре (GBP/USD) будет стоить порядка 125 000 долларов, то клиенту для его покупки необходимо прибегнуть к кредитному плечу в коэффициенте:

125 000 / 1 250 = 100 (1:100).

Если трейдер хочет купить дробный лот, равный 0,05 от полного сайза, тогда ему хватит плеча в размере:

125 000 * 0,05 / 1 250 = 5 (1:5).

При этом в первом случае трейдер потеряет все свои средства при движении цены против него на 1%, а во втором — при падении котировок фунта к доллару на 20%.

Длинная позиция long

Например, если инвестор на рынке ценных бумаг купил акцию какой-то компании, говорят, что он совершил торговую операцию в лонг.

Однако при использовании маржинальных средств позиция начинает зависеть от уровня маржи и рыночных котировок, что несет дополнительные риски.

Открытие короткой позиции short

Данная позиция действует по следующему принципу. К примеру, трейдер считает, что котировки акций компании «Х» в ближайшее время будут снижаться и хочет на это заработать. Пускай текущая цена бумаг будет равна 100 рублям.

Клиент просит брокера дать ему взаймы такие акции и после этого продает их на рынке по цене 100 руб. Через какое-то время бумаги действительно подешевели, теперь они стоят 80 руб. за шт., тогда клиент идет на рынок покупает данные акции и возвращает их брокеру. За счет такой операции трейдер заработает прибыль в 20 рублей.

Еще один важный момент, что брокер согласится дать акции взаймы только в случае, если у клиента будет достаточно свободных денежных средств для покрытия позиции в будущем с учетом предоставляемых ему ставок маржинальной торговли.

Примеры расчета объема маржинальной позиции

К примеру, на счету у инвестора для торговли на фондовом рынке есть 100 000 рублей.

Предположим, что трейдер хочет купить себе в портфель максимальное число акций компании «МТС» (ставка риска = 17%). Таким образом, наибольшая ставка задействования ценных бумаг этого эмитента будет рассчитываться как сумма денежных средств/коэффициент риска. Получается:

100 000 / 0,17 = 588 236 рублей.

При цене акции МТС в 270 руб. за шт. максимальное количество ценных бумаг, доступных для покупки инвестором на 100 тыс. руб., будет равна 2 139 шт. или 213 лотам (в 1 стандартном лоте аккумулируется 10 акций МТС).

Теперь я немного усложню ситуацию и изменю структуру портфеля. В данном случае инвестор решил построить свою торговлю из нескольких позиций: 100 акций Лукойла по цене 5 400 руб. за шт. (ставка риска = 17%) и 200 акций Мвидео по цене 420 руб. за шт. (ставка риска = 50%).

Такой портфель будет равен:

100 * 5400 + 200 * 420 = 624 000 руб.

Теперь я попробую рассчитать минимальный уровень маржи по данному портфелю:

(100 * 5400) * 0,17 + (200 * 420) * 0,5 = 91 800 + 42 000 = 133 800 рублей.

Начальный уровень для маржинальной торговли будет выглядеть как разница между суммарными активами и минимальным показателем:

624 000 — 133 800 = 490 200 р.

То есть, чтобы воспроизвести такой же портфель инвестору с учетом предоставляемых возможностей маржинальной торговли, необходимо иметь на счету 490 200 рублей.

Преимущества и недостатки

Среди преимуществ маржинальной торговли стоит выделить следующие возможности:

Главными недостатками, которые необходимо обозначить при маржинальной торговле, являются:

Риски и подводные камни

В первую очередь при выстраивании своей торговли необходимо учитывать рыночный риск потери средств за счет ценовых колебаний.

И здесь важно отметить, что риск растет пропорционально величине предоставляемого кредитного плеча.

Также следует оценивать и риск, который связан с кредитной ставкой, установленной брокером за пользование услугами маржинальной торговли. Это в большей степени относится именно к фондовому рынку.

Например, это может быть ставка 15% годовых, тогда потенциальная прибыль от сделки должна существенно превышать эту величину, чтобы для трейдера было целесообразно открывать маржинальную позицию.

Помимо этого, инвестор должен учитывать простые математические истины. Например, взяв кредитное плечо в своей торговле и потеряв 50% от счета, чтобы восстановить прежний уровень средств, ему необходимо заработать 100% к текущему капиталу.

Реальные отзывы

Мнения по поводу маржинальной торговли у трейдеров разнятся. Кто-то видит в больших плечах и активном управлении заемными средствами только возможности и потенциальные выгоды, а другие настаивают на рисках и потенциальных убытках.

Заключение

Подводя итоги, хочу отметить несколько важных вещей.

Маржинальная торговля должна учитывать все аспекты инвестиционной или спекулятивной стратегии и тех активов, с которыми совершаются сделки.

В действительности, если грамотно управлять своими позициями, кредитные плечи будут прекрасными помощниками, предоставляющими феноменальные возможности для участников рынка.

В маржинальной торговле лучше использовать плечи не больше 1:5, в редких случаях этот показатель может доходить до 1:10 (к примеру, ГО на фьючерсах устанавливает примерно такой финансовый рычаг).

Использование на полную мощность биржевого левереджа с коэффициентом выше (1:50) будет приводить к несоразмерно высоким рискам и убыткам.

Надеюсь, информация интересная и полезная. Обязательно подписывайтесь на новые статьи и делитесь ими в соцсетях, а в комментариях делитесь своим мнением о маржинальной торговле.

Маржинальная торговля на фондовой бирже — полный обзор для начинающих

На фондовый рынок большинство приходит зарабатывать, как можно больше, а для этого необходимы «рычаги». Например, бизнесы берут кредиты для увеличения прибыли, также и брокеры позволяют трейдерам брать быстрые кредиты для торговли. Это позволяет улучшить результаты профессионалам на бирже.

В этой мы рассмотрим следующие вопросы:

1. Что такое маржинальная торговля простыми словами

Брокерские компании дают клиентам возможность брать в долг деньги для торговли. В качестве залога берутся текущие активы на брокерском счёте клиента. В большинстве случаев это два класса ценных бумаг:

Говоря простыми словами: клиенты могут покупать активы на суммы превышающие их собственные средства. Это позволяет зарабатывать больше в случае благоприятного исхода торговых операций.

В терминах фондового рынка часто используют понятие «кредитного плеча». Дадим определение:

Например, клиент имеет на счёте 300 тыс. рублей собственных средств, а купил он на 600 тыс. рублей. В этом случае кредитное плечо составляет 1. То есть на каждый собственный рубль он взял ещё один заёмный. Если рынок пойдёт вверх, то он сможет заработать в два раза больше. Если пойдёт вниз, то его потери также будут в два раза больше.

Маржинальная торговля позволяет торговать на понижение (ещё говорят: короткие позиции, шорт). В этом случае брокер вместо денег даёт в качестве займа активы, которые клиент может продать. Если их цена упадёт, то он сможет выкупить их дешевле и вернуть брокеру. Оставшиеся деньги будут его прибылью.

2. Что такое маржа простыми словами

В простом обиходе понятие «маржа» — это разница между ценой продажи товара и себестоимостью.

Что значит начальная маржа и минимальная маржа:

Требования к минимальная маржа варьируется в зависимости от брокера и конкретных ценных бумаг. Но чаще всего это диапазон от 10 до 30%. На языке Форекса его называют стоп аут (stopout).

3. Что такое маржин-колл простыми словами

Если клиент будет игнорировать требования брокера, то он имеет право на принудительное закрытие части позиций.

На трейдерском сленге маржин колл называют «дядей Колей», «Коля Маржов» или «Колян».

Откуда взялось такое понятие? Исторически брокеры звонили (call) клиентам и говорили о требование пополнить счёт. Поэтому термин получил название от слова звонить.

Трейдерам лучше никогда не говорить своё положение до маржин-колла, поскольку маневров у него не остаётся. Закрывать позицию с большой потерей не хочется, а вносить дополнительные деньги не всегда есть возможность.

4. Сколько стоит маржинальная торговля

4.1. Кредитные плечи на фондовом рынке

В зависимости от брокеров стоимость заёмных средств будет разница. Например, на осень 2020 г. следующие цифры:

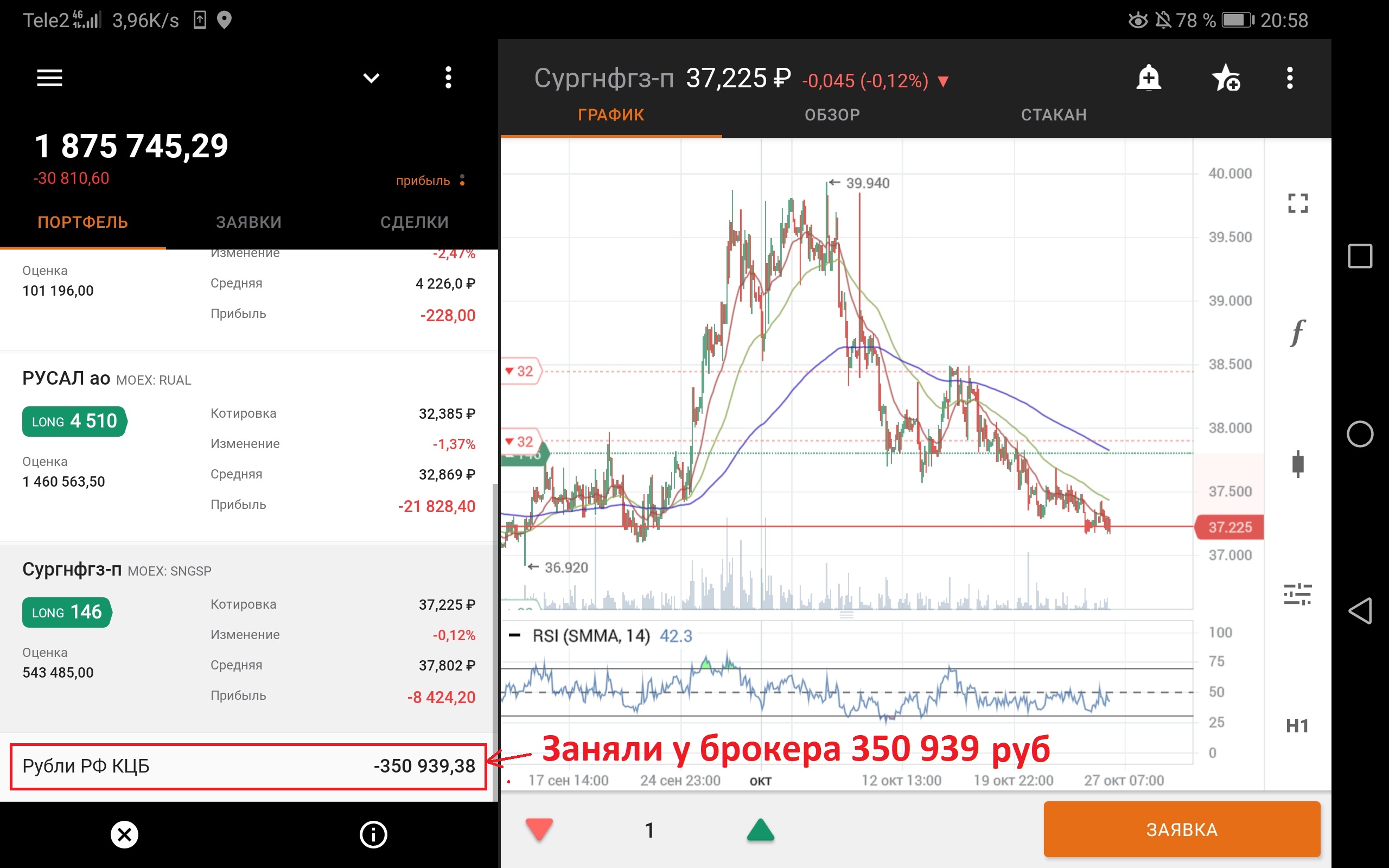

При покупке финансовых активов в лонг (например, акции, облигации, валюта) на брокерском счёте появится сумма с минусом. Вот так это выглядит в приложении Финам трейд (брокер Finam):

В случае с короткой позицией на счёте появятся денежные средства, а по позиции образуется «-» (минус), что означает долг в виде активов.

Использование заёмных средств внутри дня бесплатно. Плата происходит только за перенос позиции на следующий день. Перенос на сленге называют овернайтом (overnight).

Для любителей активно поторговать внутри дня маржинальная торговля даёт отличные возможности.

4.2. Форекс

Внутри дня на рынке Форекса использования кредитных плечей бесплатно. Плата есть только за перенос позиции на ночь. Её называют своп (swap).

Своп зависит от разницы ключевых процентных ставок ЦБ в странах, участвующих в сделке. При этом комиссия может быть положительной (вам доплачивают) и отрицательной.

Например, EUSUSD имеет положительный своп при торговле на понижение, поскольку ЕЦБ имел нулевые процентные ставки, а ФРС США 2-3%. Но с марта 2020 г. ставка ФРС также стала почти равной нулю и теперь такая возможность заработка пропала.

Стратегии основанные на разницах процентных ставок ЦБ называют кэрри трейд (carry trade).

5. Какие инструменты доступны с использованием заёмных средств

Брокеры активно предоставляют возможность своим клиентам использовать кредитные плечи. Это позволяет им больше зарабатывать за счёт оборота торгов и получать дополнительные проценты за выдачу краткосрочных кредитов.

Брокерские компании предоставляют маржинальную торговлю почти на всех видах финансовых инструментах:

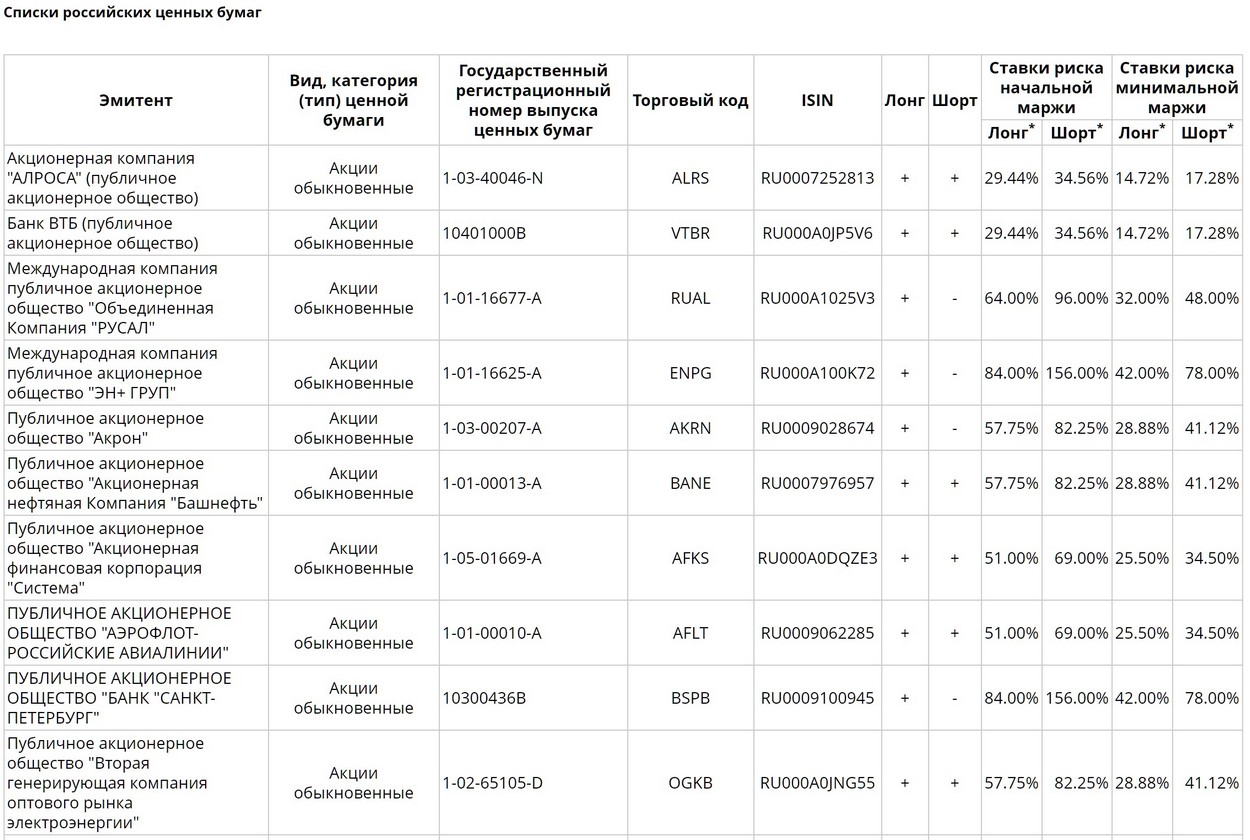

В зависимости от ситуации какие-то ценные бумаги могут переставать быть маржинальными. Причём одни и те же активы могут быть доступны для торговли с плечом у одних брокеров и недоступны у других.

Текущие требования можно найти на официальных сайтах брокеров. Там же указаны требования к марже и стоимости маржинального кредитования:

Клиенты делятся на классы в зависимости от их риска. Брокерами принято разделять всех клиентов на три группы:

Естественно, что КСУР будут давать больше возможностей, чем КОУР.

6. Маржинальная торговля — удобный инструмент для трейдеров и инвесторов

Стоит ли пользоваться маржинальной торговлей? В чём она может быть удобна? Давайте перечислим варианты, где она превращается в удобный инструмент трейдера.

6.1. Трейдинг внутри дня

Можно зарабатывать на трейдинге внутри, при этом имея стабильный доход от облигаций. Как это сделать?

Купить облигации и получать с них пассивный доход. Поскольку маржинальная торговля внутри дня бесплатна, то можно совершать сделки на бирже бесплатно.

Например, купили ОФЗ на 1 млн рублей. В таком случае можно торговать внутри дня бесплатно (платим только за торговый оборот) на сумму около 5-10 млн рублей.

Если вы успешно можете торговать, то можно неплохо заработать практически бесплатно. Ведь основная сумма лежит надёжно под проценты. Но риски потерять часть денег от трейдинга мы берём на себя.

Помните: 95% трейдеров внутри дня теряют деньги на бирже. При этом из-за самих себя. Только небольшая часть людей способна делать деньги каждый день.

6.2. Открытие коротких позиций

Только заёмные средства позволяют открывать позиции шорт. Поскольку мы не можем продавать то, чего у нас нет в портфеле. Короткие позиции активно используются спекулянтами для совершения сделок.

Поскольку акции склонны к росту, то открывать короткие позиции лучше уже более опытным трейдерам. И это делается на короткие промежутки времени.

У большинства фондовых брокеров комиссия за перенос на ночь коротких позиций немного меньше, чем длинных.

Если открывается короткая позиция по фьючерсам, то можно обойтись без кредитного плеча. Главное, чтобы хватило ганартированного обеспечения на брокерском счёте.

6.3. Возможность совершать опережающие покупки

Здесь возможно несколько вариантов.

1 Инвестор знает, что вечером пополнит брокерский счёт. Акции и облигации растут. Чтобы не ждать вечера, можно купить их с самого утра. Таким образом, маржинальная торговля позволяет инвестору решать стоит ему ждать поступления денег или же купить сразу.

Причём за такую возможность использования заёмных средств ничего платить не надо, поскольку кредитное плечо в течении дня даётся без процентов.

2 Покупка на опережение. Инвестор знает, что пополнит брокерский счёт в течении ближайшего времени, на текущий момент фондовый рынок сильно упал (пусть на 5%). Тогда можно купить на просадке прямо сейчас. Маржинальная торговля стоит не так дорого, за несколько дней это почти ничего не будет стоить. К этому времени рынок может восстановится на 2-3%. Поэтому имеет смысл пользоваться удачными моментами для входа в рынок, чем ждать несколько дней пополнения.

Конечно, никто не знает отрастёт ли рынок через несколько дней. Поэтому речь идёт о гибкости, которое даёт маржинальная торговля. То есть возможность купить есть, а воспользоваться ей или нет решает уже каждый сам.

3 Дивидендный гэп. Например, после закрытия реестра акция открывается минус 7%. Можно сразу реинвестировать будущие поступления по дивидендам в акцию. Как показывает история, в момент прихода дивидендов акция обычно уже закрывает часть гэпа. Если инвестор не купил бы заранее, то пропустил бы возможность выгодно купить.

В данном случае можно сыграть на опережение.

6.4. Распределение активов

Пусть инвестор решил провести ребалансировку портфель. Он решил продать акции компании «А» и купить подешевевшие акции «Б». Чтобы не ждать продажу акций «А», он может заранее выставить заявку на покупку компании «Б». Таким образом, можно делать сразу два действия: покупать один актив и продавать другой.

6.5. Рычаг для увеличения заработка

Если трейдер может успешно торговать, то использование заёмных средств улучшит его показания. Поэтому можно сказать, что маржинальная торговля позволяет больше зарабатывать. Но не забываем, что в случае неудачи потери будут также больше.

6.6. Инструмент для хеджирование рисков

Маржинальная торговля позволяет хеджировать риски. Вспомним, что означает термин хеджирования: это уменьшение риска за счёт открытие противоположных позиций по финансовым инструментам.

Рассмотрим примеры, как инвестор может снизить риски и при это заработать:

Опять повторимся: маржинальная торговля даёт возможности, а как ими распоряжаться решает инвестор. Хеджирование также несёт определённые риски, хотя должна их снижать. Но в каких-то неблагоприятных моментах может лишь усугубить ситуацию.

6.7. Возможность взять кредит

Если инвестор уверен в росте фондового рынка или каких-то отдельных акций, то вместо того, чтобы брать в банке кредит, гораздо проще взять его у брокера. Не надо ничего не подписывать, не ждать. Просто покупаете столько ценных бумаг, сколько планируете, а потом продаёте. В итоге это избавляет от лишних походов в банк, бумажной волокиты.

7. Риски маржинальной торговли

Торговля с использованием заёмных средств несёт риски. Причём чем больше плечо, тем больше рискует инвестор. Давайте приведём пример для наглядности.

Трейдер покупает на 100 тыс. рублей своих средств и ещё на 300 тыс. рублей заёмных. Итого сумма покупки 400 тыс. рублей. Если рынок упадёт хотя бы на 10%, то это будет означать потерю 40% капитала. Ещё одно падение на 10% трейдер уже не сможет пересидеть, поскольку наступит маржин колл. Единственным вариантом спасти позицию — это пополнить счёт.

При использовании маржинальной торговли стоит проводить диверсификацию (покупать несколько независимых активов), иначе весь баланс будет зависеть лишь от одного актива. Любой форс-мажор или черный лебедь могут уничтожить счёт.

Поэтому стоит помнить и придерживаться правил мани менеджмента (управление капитала). На эту тему есть целые книги. И возьмите за правило:

Никогда не брать более плечо более 1 (100% заёмных средств). Только в исключительных ситуациях и только для интрадея.

Маржинальная торговля имеет много положительных сторон и стоит относительно недорого. В руках профессионалов это может значительно увеличить заработок на бирже, а для эмоциональных и импульсивных трейдеров этот инструмент губителен для их баланса.

Смотрите также видео «Маржинальное кредитование и торговля. Трейдинг с плечами»: