микрокредит что это такое

Что такое микрозайм

Разница между микрозаймами и кредитами

Все очень просто: кредиты выдают банки, микрозаймы выдают юридические лица с соответствующей лицензией. Несмотря на кажущуюся схожесть, кредит и микрокредит – совершенно разные вещи. Банк, выдающий кредит – крупная финансовая организация, которая «работает» с деньгами в целом. Банку интересны ваши доходы, ваша кредитная история, поручители и так далее. МФО – это ростовщики в «старом» понимании этого слова. Вам дают небольшую сумму под большой процент, и вы обязаны вернуть ее любыми правдами и неправдами. Микрофинансовую организацию не особо тревожит ваша кредитная история – признаков текущей платежеспособности, определяемой обычно по внешнему виду и отсутствию задолженностей перед другими организациями на день обращения, будет достаточно.

Из вышесказанного следуют 2 интересных вывода:

И напоследок: банки вправе выдавать в долг любую сумму, в то время как микрофинансовые организации законодательно ограничены потолком в 1 миллион рублей.

Преимущества и недостатки микрозаймов

Когда лучше воспользоваться микрозаймами?

Из преимуществ и недостатков можно сделать очевидные выводы:

Какой бы тяжелой не была финансовая ситуация, если у вас нет источника дохода, который сможет покрыть минизайм к концу срока его действия – не берите, потому что краткосрочная передышка обернется еще более глубокими финансовыми проблемами. Не берите большую сумму на новый телевизор и другие необязательные покупки – за них придется сильно переплатить, это банально невыгодно. Микрозаймы уместны, когда:

Отдельно стоит упомянуть «кредит на возврат кредита» и минизаймы для бизнеса. Первый случай, взятие микрозайма на погашение другого займа – не лучшая идея, к которой стоит относиться очень осторожно. Бывают ситуации, когда это действительно нужно – например, у вас не осталось денег на погашение ежемесячного платежа в банке, потому что задержали зарплату. В этом случае вы берете займ в микрофинансовой организации, погашаете кредит, чтобы не «попасть» на штрафы, после – возвращаете займ. Но если вы не уверены, что сможете погасить микрозайм – не берите его, потому что в конце концов вы окажетесь в еще более глубокой кредитной яме.

Займы до 1000000 рублей для бизнеса – пограничная идея. С одной стороны, взять полноценный кредит для бизнеса в банке – очень сложная задача, в МФО получить деньги куда проще. С другой стороны, речь идет о большой сумме, и отдать ее будет сложнее, чем 1000 рублей, взятых до зарплаты. Здесь можно посоветовать следующее: если нужно «залатать» внезапно образовавшуюся дыру в бюджете, и вы здраво уверены, что сможете вернуть микрозайм – берите, если нет других вариантов. Если вы только собираетесь открыть бизнес – постарайтесь взять займ у банка, в случае, если бизнес-план не сработает, вам будет проще разобраться с долгами.

Микрозаймы бывают: на карточку банка, наличными, под залог транспорта (миникредит под залог недвижимости запрещен на уровне законодательства), на электронный кошелек, для бизнеса. Рассмотрим их.

На карту

Займы на карточку – самый распространенный вариант, потому что микрофинансовые организации могут выдавать деньги дистанционно, не нужно тратиться на офисы и сотрудников. Деньги приходят быстро, максимум – за час. Суммы – небольшие или средние. Какие-то требования к заемщикам, помимо возраста, предъявляются крайне редко. Процент – большой, близко к 1% в день.

Наличными

Займы наличными можно получить либо в офисе, либо посредством перевода через Золотую Корону или другую систему. Для переводов действуют те же «правила», что и для займов на электронные кошельки, а вот у офисных микрофинансовых организаций есть свои отличия. Первое – более крупные, чем у онлайн-организаций, суммы. Второе – немного пониженный процент, 0,5-1% в день. Третье – на вероятность получения кредита очень сильно влияет внешний вид заемщика. У серьезного и ухоженного мужчины в костюме шансов на получение крупной суммы больше, чем у неопрятного мужчины в «обносках» и с запахом перегара.

Под залог

Займы под залог транспорта дают исключительно в офисных МФО, потому что нужно подписывать документы на обеспечение микрокредита. Минизайм под залог – самое выгодное предложение, которое может предоставить микрофинансовая организация, суммы могут достигать 1000000 рублей, проценты могут опускаться до 0,05% в день.

На электронные кошельки

Миникредит на электронный кошелек очень похож на займ на карточку, но есть 2 существенных отличия:

В остальном все так же, как и с картами – выдают онлайн всем желающим.

Займы для бизнеса

Обычно займы для бизнеса – разновидность займов с обеспечением. Нужен залог авто, получаете большую сумму при низком проценте. Иногда попадаются крупные микрозаймы без обеспечения, но будьте готовы к сроку минимум в месяц при проценте в 0,3 и выше (в день). Онлайн такие займы не дают, нужно будет подписывать бумаги в офисе. Вполне возможно, что МФО потребует от вас дополнительные документы.

Самые популярные МФО

Компания, предложение

Процент, в день

Сумма, руб.

Срок, дней

Срок рассмотрения

Оформление, получение

Возраст, погашение

Планета Кэш, «Для новых клиентов»

23+, по окончании кредита

FinSpin, «Займ»

Онлайн, на карту, QIWI, на счет в банке, через платежную систему

21+, по окончании кредита или раз в 2 недели

Деньги Сразу, «Стандартный»

Онлайн или в офисе, наличными, на карту или счет

18+, по окончании кредита, раз в 2 недели или раз в месяц

Мир Кредитов, «Пенсионный»

18+, по окончании кредита

Мегазайм, «Потребительский»

Онлайн, на карту или счет, QIWI, Яндекс.Деньги

21+, по окончании кредита

Кэш Point, «Займ»

В офисе, наличными или на карту

21+, по окончании кредита или ежемесячно

Да!Займ, «Краткосрочный»

В офисе, наличными, на карту или счет, через платежные системы

18+, по окончании кредита

Микрокредит, «До зарплаты»

21+, по окончании кредита

Честное Слово, «Потребительский»

Онлайн, на карту или счет

18+, по окончании кредита

Живые Деньги, «Серебро Лето 2019»

Онлайн, в офисе, наличными, на карту

21-70, раз в 2 недели

О чем нужно знать, оформляя микрозайм?

Вот – правила, которыми ограничены микрофинансовые организации:

Ответим здесь на часто всплывающий вопрос: «Можно ли обмануть МФО?» Знайте: обмануть микрокредитную компанию нельзя. Когда вы берете у нее деньги, вы подписываете договор, согласно которому эти деньги нужно вернуть. Это касается и онлайн-займов – в законодательстве прописан пункт, согласно которому при заключении соглашения можно использовать электронную подпись (код из проверочной СМС), которая приравнивается к подписи обычной. Единственный вариант, при котором можно не возвращать микрозайм – заключение договора с «черными кредиторами», про это мы расскажем ниже.

Как не стать жертвой мошенников?

Мошенники – это «черные кредиторы». Черными кредиторами называют людей и организации, не имеющих лицензии на выдачу микрозаймов, но все равно этим занимающихся. Их можно поделить на 2 группы: МФО без лицензии и мошенники в прямом смысле слова.

Микрофинансовые организации без лицензии просто работают «подпольно». Вы столкнетесь с проблемами только в том случае, если не выплатите деньги – МФО будет угрожать вам, что запрещено законом. Кроме того, «черные» МФО не соблюдают законодательство – у них можно взять микрозайм более чем на 1000000 рублей или под залог недвижимости. С этими мошенниками еще можно разойтись «полюбовно».

Настоящие мошенники, прикрывающиеся микрофинансовой организацией, куда опаснее. Они обычно эксплуатируют невнимательность человека – просят его ввести CVV-код с карточки для «подтверждения» ее работоспособности (после чего деньги с карты «уплывают» в неизвестном направлении), прописывают финансовые ловушки в договоре. Эти мошенники не хотят вам ничего давать – они хотят забрать ваши деньги.

Как не попасться? Для начала – внимательно читайте договор, который собираетесь подписать. В нормальном договоре все должно быть четко и ясно прописано: сколько берете, сколько процентов начислят, когда отдавать. Договор должен быть большим, не 2-3 листа А4. На титульном листе всегда указывается итоговый процент в отдельном блоке, где-то в договоре должна быть таблица, в которой указаны все суммы, проценты и услуги. Если договор выглядит нормально, но сомнения все же есть – спрашиваете у оператора МФО полное название кредитной организации, после чего звоните в Центральный Банк России (номер: 8 800 300-30-00) и спрашиваете, есть ли у этой МКК лицензия. Если есть – все в порядке.

Что делать, если уже стали клиентом «черных кредиторов»? Без паники. Если у МФО нет лицензии, или организация нарушает законодательство – вы не должны ничего платить. Пишите заявление в полицию, звоните в ЦБР и консультируйтесь по поводу ситуации. Главное – привлечь к делу службы правопорядка, закон будет на вашей стороне.

Что такое микрозаем и стоит ли его брать: вся правда о популярной услуге

Приветствую вас, друзья! Сегодня я расскажу, что такое микрозаем, и развею связанные с ним мифы. Что на самом деле кроется за громкой рекламой “моментальный заем на карту”, “деньги быстро” и “без процентов”? Тема более чем актуальна, ведь в России больше 11 млн человек ежегодно обращаются за микрозаймами. И эта услуга с каждым годом становится все популярнее.

Определение

Простыми словами микрозаем – это небольшая сумма (3–30 тыс. руб.), которая берется в долг в микрофинансовой организации (МФО) и возвращается спустя 1–5 недель с процентами.

Эта деятельность регулируется Федеральным законом “О микрофинансовой деятельности и микрофинансовых организациях” от 02.07.2010 N 151-ФЗ. МФО, выступающая заимодавцем, выдает клиенту деньги на основании договора займа.

Сразу отметим, что МФО выдают три вида займов:

Речь в статье пойдет о микрозаймах. В названии уже заложена суть – это сделки на небольшие суммы и короткий срок. Два других сегмента (POS и Installments) имеют другую специфику, и о них мы расскажем в наших других материалах.

Чем микрозаем отличается от кредита в банке

Сделки, которые оформляются в микрофинансовых компаниях, имеют ряд отличий по сравнению с банковскими кредитами:

Сколько людей в России берут микрозаймы и на какие цели

Тема микрозаймов (Payday Loans) сейчас более чем актуальна в России. Это подтверждают цифры. Только по предварительным данным, за 2019 год 11 млн российских граждан взяли в долг больше 200 млрд руб. С каждым годом эти цифры увеличиваются примерно на четверть.

Если раньше было принято считать, что микрокредиты берут люди, попавшие в сложную жизненную ситуацию, то сегодня ситуация кардинально изменилась. Портрет среднестатистического заемщика за последние годы значительно “помолодел”. Около 40 % клиентов МФО в России – это люди в возрасте 25–36 лет, другими словами, трудоспособное население.

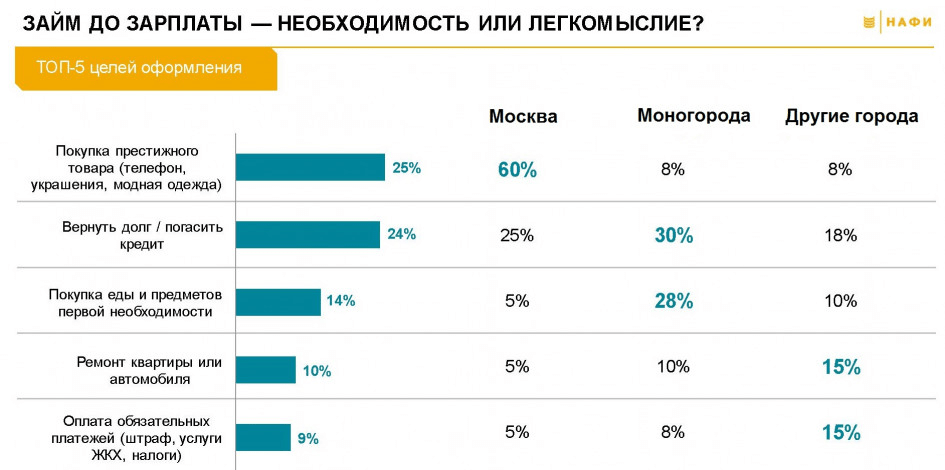

Что еще более занимательно, в крупных городах 60 % людей занимают деньги, чтобы купить престижный товар, например, мобильный телефон, одежду или украшения (по данным Национального агентства финансовых исследований). Очевидно, что такие заемщики не испытывают острых финансовых затруднений.

В нестоличных городах ситуация немного отличается – здесь превалируют другие цели, такие как погашение кредита, покупка продуктов питания и других товаров первой необходимости.

Средняя сумма займа в 2020 году по данным БКИ “Эквифакс” составляет 14 000 руб.

Исходя из вышесказанного, клиентами микрофинансовой компании становятся вполне благополучные люди со стабильной работой, часто без острой необходимости в деньгах.

Востребованность и популярность микрокредитных продуктов связана с их доступностью. Оформить заем в МФО гораздо проще и быстрее, чем кредит в банке, но об этом мы расскажем в нашей статье немного позже.

Условия в 2020 году

В сегменте PDL, то есть по “займам до зарплаты”, нет жестких ограничений по сумме и срокам. Обычно такие сделки заключаются на сумму до 10 000 руб. и на срок до двух недель, но мы нашли на российском финансовом рынке много предложений с большими параметрами. Например, Moneyman, “Займер”, “МикроКлад”, “Веб-займ” выдают 30 000 руб. на 30 дней. В Ezaem можно получить 15 000 руб. на 35 дней, а в “Планета Кэш” – 30 000 руб. на 35 дней.

Государство строго регулирует размер ставки и переплаты по микрозаймам. Чтобы меньше россиян попадали в долговую яму, Банк России в 2019 году ввел на законодательном уровне ограничения:

Рассмотрим, как работают микрозаймы, на практике. Когда клиент обращается в микрокредитную организацию и берет в долг, например, 10 000 руб., то возвратить он должен будет не больше 25 000 руб.:

Рассчитать, какой процент переплаты будет начислен, также очень просто. Если ставка равна 1 % в день, а заем берется на 15 дней, то переплата составит 15 %. За 20 дней переплата возрастет до 20 %, за 30 дней – до 30 % и т. д.

Документы для оформления

Помимо удостоверения личности, некоторые МФО просят предъявить:

Возраст заемщиков

Возраст заемщика может составлять от 18 лет. Некоторые микрофинансовые компании отказывают пенсионерам преклонного возраста, но такие случаи, скорее, редкость, если, конечно, человеку не 90 лет.

Логика МФО проста – пенсионер имеет постоянный источник дохода в виде социального обеспечения, то есть сможет выплатить заем. Не стоит забывать, что люди пенсионного возраста в большинстве случаев отличаются хорошей финансовой дисциплиной и очень не любят влезать в долги. Работающие в сфере микрокредитования компании это хорошо понимают.

Как проходит процедура оформления микрозайма

Чтобы получить заем, необходимо подать заявку онлайн или в офисе микрофинансовой организации. Оформление по интернету доступно даже жителям небольших населенных пунктов, где нет отделений финансовых учреждений.

Оформление в офисе

Оформление по интернету

Гораздо интереснее происходит оформление микрозайма онлайн – “в один клик”, как любят писать в рекламе. Для получения денег подойдет любой смартфон, компьютер, планшет с подключением к интернету. Порядок действий в этом случае следующий:

Куда можно получить микрозаем

Большинство российских МФО дают право выбора клиенту, куда получить деньги:

По каким критериям МФО решают, выдавать ли клиенту деньги в долг

После того как клиент подал заявку, микрофинансовая компания ее рассматривает и принимает решение, можно ли этому человеку дать деньги в долг. В основном заявки рассматривает компьютерная программа, в которой заложены очень сложные алгоритмы.

Если в автоматическом режиме заявка не одобряется, она попадает на рассмотрение к специалисту микрофинансовой компании. В большинстве случаев достаточно автоматической обработки поступившей от клиента заявки. Это значит, что МФО перечислит деньги человеку уже в течение нескольких минут.

Этот процесс по-научному называют скорингом. Он необходим, чтобы оценить риск невозврата долга заемщиком. Именно он делает возможным моментальное получение денег сразу после того, как человек подал заявку.

В чем же причина такой скорости принятия решений? Собственная система скоринга – одно из преимуществ МФО. Аналитики в каждой компании разрабатывают такие алгоритмы, которые позволяют компьютерной программе за несколько минут очень точно оценить риск невозврата заемщиком долга.

Учитывается много факторов. Какие именно – это коммерческая тайна каждой компании. Мы составили лишь приблизительный список:

По отдельности эта информация практически ничего не может рассказать о клиенте, но если сопоставить данные, например, семейное положение, количество детей и доход, вырисовывается портрет заемщика. Если последнему за 60 лет и он пользуется iPhone, это может насторожить и вызвать вопросы.

Почему МФО отказывают клиентам в несколько раз реже, чем банки

Именно благодаря скоринг-механизмам микрофинансовые компании принимают решения быстрее, чем банки, а отказывают людям в несколько раз реже. По сведениям Национального рейтингового агентства, МФО отказывают в 10–15 % случаев. У банков эти цифры в несколько раз выше.

Часто клиентами микрофинансовых организаций как раз становятся люди, которым отказали банки по самым разным причинам. Кто-то не может предъявить справку о доходах, кто-то трудоустроен неофициально, кто-то уже выплачивает кредит, соответственно, банк не хочет рисковать, увеличивая долговую нагрузку на человека. А для МФО все эти проблемы становятся неважными.

Но за доступность и оперативность клиенты платят большие проценты. Высокая переплата призвана покрыть риски МФО при выдаче средств всем желающим. Вот почему условия по займам не такие выгодные, как по банковским кредитам.

Мифы и реальность: что нужно знать о микрозаймах

Сейчас мы развенчаем самые распространенные мифы, касающиеся микрозаймов. Это поможет вам принять окончательное решение, а стоит ли обращаться в микрофинансовые компании и брать у них в долг деньги.

Миф 1 – микрозаем улучшает кредитную историю

Принято считать, что после оформления и успешной выплаты микрозайма улучшится кредитная история. Некоторые люди целенаправленно прибегают к микрофинансированию в надежде, что через пару месяцев им удастся получить крупный банковский кредит на более выгодных условиях. Предупреждаем, это не работает.

Заем отразится в кредитной истории. Для банка это будет сигналом, что заемщик нерационально планирует финансы, раз вынужден брать деньги в долг до зарплаты. Скорее, банк откажет человеку, если он часто обращается в МФО.

Миф 2 – если просрочить заем, можно лишиться имущества

С 1 ноября 2019 года микрофинансовым компаниям запретили выдавать займы под залог недвижимости или доли в нем. Соответственно, сделки с обеспечением теперь признаны незаконными. Появление нового требования фактически стало ответом на волну жилищного рейдерства. Однако, сейчас такой проблемы просто не существует.

Миф 3 – не бывает выгодных микрозаймов

В реальности можно получить заем без каких-либо переплат. Звучит неправдоподобно, но тем не менее это факт. Сейчас многие микрофинансовые компании сражаются за клиентов. Соответственно, МФО идут на упрощение процедуры оформления, а в некоторых случаях – на более выгодные условия предоставления займов.

На российском микрофинансовом рынке сейчас действует ряд крупных компаний, которые предоставляют новым клиентам займы под 0 %. Сумма и срок в этом случае будут минимальными (не более 10 000 руб. на срок до 15 дней). Такие варианты выгодны людям, которые планируют единоразово воспользоваться услугами МФО.

Однако будьте осторожны, когда найдете предложение с нулевой ставкой. Внимательно изучайте условия – сколько составляет комиссия, есть ли другие скрытые платежи и т. д.

Заключение

Микрозаем – это выгодная услуга, которая может выручить в затруднительной ситуации, когда срочно потребовались деньги. Важно обдуманно подходить к оформлению такой сделки.

Правильно оценивайте плюсы и минусы, просчитывайте наперед риски, точно планируйте финансовые поступления, и тогда оформление микрозайма принесет вам пользу. Миллионы наших сограждан пользуются такой услугой без негативных последствий.

А вы когда-то оформляли микрозаймы? Делитесь впечатлениями в комментариях и оставляйте вопросы, если они остались.

Желаю вам сделать правильный выбор, стоит ли брать микрозаймы!

Что такое «микрокредит». Описание. Базовые понятия

Со словом «микрокредит» знаком каждый из нас. На сегодняшний день этот вид займа получил огромную популярность среди слоев населения со средним доходом. К тому же финансовый рынок наполнен большим количеством организаций, которые специализируются на выдаче именно микрозаймов. Такое положение легко объясняется тем, что за предоставленные услуги данные компании имеют весьма существенный процент. Так как же из многообразия предложений выбрать именно то, которое позволит безопасно занять денег до зарплаты и как уберечься от «долговой ямы»?

Что такое «Микрокредит»?

История развития микрокредитования уходит далеко в прошлое, где основная цель, для которой был создан этот продукт – это предоставление своевременного кредита беднякам. Считалось, что если небогатому человеку оказать финансовую поддержку, то можно стимулировать его на создание своего бизнеса, что приведет к появлению новых рабочих мест, и позволит искоренить бедность.

На сегодняшний момент многие организации, занимающиеся микрокредитованием, не преследуют такую глобальную цель. Предоставленные денежные суммы выдаются заемщику под высокий процент, а в случаях допущения им просрочки, такой процент может вырасти в разы. Таким образом, «микрокредит» – это предоставление небольших денежных сумм, под определенный процент, на короткий промежуток времени.

Перед тем как подписать кредитный договор, каждый заемщик должен знать и понимать, что данный вид продукта имеет как положительные, так и отрицательные стороны.

Несомненно, что такой вид продукта особо выгоден молодым предпринимателям, которые прочно стоят на ногах и имеют возможность вернуть денежные средства в довольно короткие сроки.

Преимущества и недостатки микрокредита.

К плюсам микрозайма относятся:

Важно! На момент выдачи документ, удостоверяющий личность должен быть действителен, а его страницы без помарок и разрывов.

К минусам микрозайма можно отнести:

Под какие процентные ставки выдается микрокредит.

Как уже отмечалось выше, самым существенным недостатком микрозайма является его процентная ставка. Если процентная ставка обычного банковского кредита исчисляется в годовых, то микрозайм выдается исходя из недельного и даже суточного исчисления. В среднем такой процент составляет не менее 2% в день. Нехитрые математические расчеты приводят к тому, что годовая процентная ставка микрозайма может составлять от 730%. Однако благодаря тому, что данные займы предоставляются клиентам на небольшие сроки, в основном не превышающие месяца, сумма процентов им не кажется грабительской.

Как получить микрозайм.

На сегодняшний день ни один человек не испытывает недостаток рекламы. Столбы, остановки, почтовые ящики и даже странички сайтов в сети интернет просто пестрят предложениями и побуждают человека обратиться за деньгами до зарплаты именно к ним. Рекламодатели уверяют, что только у них самые выгодные условия предоставления микрозаймов. Так как же сделать правильный выбор?

Если все-таки возникла необходимость в получении микрозайма, то нелишним будет знать, то, что обращаться нужно только в специализированные организации или в банки. Самыми проверенными МФО на российском рынке являются: Домашние деньги, Мигкредит, Viva деньги и т.д. Обратившись в такую организацию, клиенту будет предложено заполнить соответствующую анкету, в которой нужно указать:

Каждая микрокредитная организация выдает денежные средства согласно своим условиям. Не остается без внимания и возраст клиента. Например, одни не выдают деньги пенсионерам, а другие напротив относятся к ним более лояльно. Поэтому перед заполнением анкеты необходимо задать как можно больше вопросов, чтобы исключить неприятные моменты в последующем.

После того, как анкетные данные будут внесены в клиентскую базу, понадобиться небольшое количество времени, для того, чтобы было принято решение о возможности выдачи займа. Многие МФО в своей практике просят от клиента второй документ. Им может быть как действующий загранпаспорт, так и права водителя и даже СНИСЛ. Наличие таких документов позволяет кредитору лучше понять платежеспособность заемщика.

Личное присутствие в офисе микрокредитной организации – это далеко не единственный способ получения займа. Все большую популярность приобретают так называемые онлайн займы. Все что нужно активному пользователю сети интернет – это зайти на нужный сайт, заполнить соответствующие поля, и приложить сканы необходимых документов. И в случае положительного решения деньги могут поступить на карту моментально.

Онлайн займы получили свое признание по ряду причин:

Кроме того вносить деньги по кредитному договору также можно несколькими способами:

Все онлайн платежи проводятся в безопасном режиме, однако не стоит забывать о мерах предосторожности. Тем более что количество мошенников неуклонно растет. Самый лучший способ для осуществления платежей с карты банка – это пользование специальными виртуальными картами, которые выпускаются именно для таких целей.

Штрафные санкции.

Несмотря на то, что микрокредитные организации довольно просто выдают деньги клиентам, однако к должникам они относятся весьма сурово. К заемщику, который допустил просрочку платежа, применяются штрафные санкции. Причем процент неустойки, который придется заплатить, может вырасти в несколько раз.

В 2016 году был принят новый «Закон о Микрокредитных Организациях РФ», который прямо указывает что:

Если денежные средства все-таки не поступают от заемщика, то работу с ним уже продолжают коллекторские компании. Такие организации известны тем, что специализируются на выколачивании долгов в самом прямом смысле этого слова. Постоянные звонки абсолютно ко всем членам семьи, на работу, дома, приводят жизнь в кошмар. На сегодняшний момент государство контролирует работу коллекторов, и приняло Закон, в котором прямо указывается список действий, которые они вправе совершать. В частности, компании, занимающиеся востребованием долгов, не имеют право посещать и звонить заемщикам после 22:00, а также воздействовать на несовершеннолетних членов семьи и т.д.

В настоящее время многие микрокредитные организации начали программу лояльного отношения к должникам, и предоставляют им возможность оплатить долг с наименьшими потерями. О наличии таких условий нужно подробно уточнять перед оформлением займа.

Полезно знать!

Принимая решение о получении микрозайма, всегда следует проявлять особую бдительность. Несмотря на то, что деньги выдаются быстро и многие сотрудники организаций торопятся принять как можно больше клиентов, кредитный договор все-таки стоит прочесть с начало до конца. Это позволит лучше ознакомиться с условиями предоставления займа, а также с возможными штрафными санкциями, и поможет избежать неприятных сюрпризов в будущем.

Всегда нужно реально оценивать свои возможности. Иногда стоит просто перезанять денег у знакомых, чем попадать в разряд злостных неплательщиков.

Исходя из выше изложенного можно сделать вывод, что микрокредитование стало неотъемлемой частью нашего общества. Получение микрозайма – это естественно риск. Многие люди, решая проблему сегодняшнего дня, не понимают, что через месяц они могут оказаться далеко за чертой бедности, а их долговые обязательства станут просто неподъемными. Поэтому следует отнестись к вопросу получения микрокредита с особой внимательностью.