за что могут посадить бухгалтера в тюрьму

Уголовная ответственность бухгалтера: ужесточение контроля и практика

В процессе осуществления хозяйственной деятельности руководство компании может принимать опасные решения и осуществлять операции с риском получить негативные налоговые и иные последствия. Причем отвечать за такие действия придется в том числе и главному бухгалтеру. На примерах сложившейся судебной практики рассмотрим: как и за какие преступления бухгалтер несет уголовную ответственность.

Виды ответственности

За халатное отношение к работе, нарушения финансовой и трудовой дисциплины, иные проступки, к работнику сферы учета могут быть применены меры дисциплинарной ответственности, такие как замечание, выговор и прочее (ст. 192 ТК РФ).

Однако для бухгалтера существуют и более серьезные виды ответственности:

Непрерывные изменения законодательства последних лет привели к существенному расширению и ужесточению административной и уголовной ответственности. Чтобы помочь бухгалтеру разобраться в сложившейся ситуации необходимо более подробного рассмотреть действующие «правила игры».

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Ужесточение контроля со стороны государства

Новый повод для привлечения к уголовной ответственности появился со вступлением в силу с 10.08.2017 поправок в Уголовный кодекс РФ, внесенных федеральным законом от 29.07.2017 № 250-ФЗ. Суть изменений сводится к тому, что страховые взносы приравняли к налогам, а значит и ввели по ним уголовную ответственность (за уклонение от уплаты и прочие деяния), которой раньше не было.

Другим поводом для привлечения лица, занимающего должность главного бухгалтера, финансового директора — теперь уже к субсидиарной ответственности — стал федеральный закон от 29.07.2017 № 266-ФЗ, который внес изменения в федеральный закон «О несостоятельности (банкротстве)» от 26.10.2002 № 127-ФЗ.

В текущей экономической ситуации некоторые организации не справляются с долговой нагрузкой и начинают процедуру банкротства. До 30.07.2017 ответственность бухгалтера при банкротстве не была предусмотрена. Однако новые поправки привели к тому, что теперь он стал относится к контролирующим должника лицам, несущим субсидиарную ответственность за невозможность полного погашения требований кредиторов (новая глава III.2 упомянутого закона № 127-ФЗ).

Не избежал поправок и Налоговый кодекс РФ. Ужесточение налогового контроля над налогоплательщиками, плательщиками сборов, страховых взносов, а также над налоговыми агентами привело к изменению редакции п. 5. ст. 82. и появлению статьи 54.1., которая ввела новые требования к налогоплательщику при отборе контрагентов. Указанные нововведения вступили в силу с 19.08.2017 на основании федерального закона от 18.07.2017 № 163-ФЗ.

Имущественные преступления

Одной из самых распространенных причин втягивания бухгалтера в имущественные, налоговые и иные преступления является исполнение им незаконных приказов своего руководителя.

В п. 8. ст. 7. федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» предусмотрен защитный механизм, позволяющий бухгалтеру отразить (не отражать) незаконную, по его мнению, операцию на основании письменного распоряжения руководителя, который в этом случае должен единолично нести всю ответственность.

Однако УК РФ подобные действия может квалифицировать как умышленное преступление (ч. 2. ст. 42. УК РФ), так как лицо, его совершившее во исполнение заведомо незаконных приказа или распоряжения, несет уголовную ответственность на общих основаниях. Только неисполнение заведомо незаконных приказа или распоряжения исключает уголовную ответственность.

Другой, не менее распространенной причиной появления бухгалтера на скамье подсудимых, являются действия руководителя, когда в ходе уголовного дела он пытается переложить свою вину, ссылаясь на финансовую и правовую безграмотность.

Пример № 1:

В качестве примера можно рассмотреть незавершенное уголовное дело бухгалтера ООО из Казани по обвинению в ч. 3. ст. 160. УК РФ (растрата) и ч. 4. ст. 159. УК РФ (мошенничество) в отношении имущества ООО на сумму почти 1,9 млн. рублей.

Подсудимая вину не признала, убеждая суд в том, что документы, печати и подписи не подделывала, средства компании не похищала. По словам ее адвоката, экспертизой было доказано — в договорах компании своей рукой обвиняемая написала лишь слова «генеральный директор», но подпись за него она не ставила. Кроме того, уставом ООО ответственность за ведение бухгалтерского учета возложена на руководителя организации.

Проанализировав материалы дела, 31.10.2017 Вахитовский районный суд Казани установил: доводы обвинения строятся на предположениях, бесспорных доказательств вины не представлено. И вынес оправдательный приговор. Тем не менее, 22.12.2017 коллегия судей Верховного суда Республики Татарстан отменила оправдательный приговор и постановила рассмотреть дело заново.

Конечно же, не все работники учета являются «белыми и пушистыми», есть и настоящие преступники.

Пример № 2:

22 декабря 2017 года Ковровским городским судом вынесен приговор по уголовному делу в отношении бухгалтера социально-реабилитационного центра для несовершеннолетних в ч. 4. ст. 159. УК РФ — мошенничество, совершенное в особо крупном размере с использованием своего служебного положения.

В течение 2014 — 2017 годов подсудимая оформляла фиктивные заявки на получение денежных средств, перечисляемых на карты бухгалтеров указанного учреждения, а также на свое имя, содержащие ложные сведения. Затем посредством электронного документооборота направляла их на исполнение в УФК по Владимирской области, сотрудники которого, принимая эти сведения за достоверные, осуществляли переводы с лицевого счета социально-реабилитационного центра на указанные в заявках банковские карты, после чего подсудимая снимала полученные средства через банкомат.

В результате таких действий социально-реабилитационному центру для несовершеннолетних был причинен материальный ущерб на общую сумму 1985100 руб. Несмотря на то, что подсудимая согласилась с предъявленным ей обвинением, судом определено наказание в виде лишения свободы на срок 2 года с отбыванием в исправительной колонии общего режима.

Налоговые преступления

К субъектам преступления, связанного с уклонением от уплаты налогов, сборов, страховых взносов (ст. 199 УК РФ), могут быть отнесены руководитель организации-плательщика, главный бухгалтер (бухгалтер при отсутствии в штате должности главного бухгалтера), а также иные уполномоченные лица, в том числе фактически выполнявшие обязанности руководителя или бухгалтера (п. 7 Постановления Пленума Верховного Суда РФ от 28.12.2006 № 64).

Тем не менее, случаи, когда руководители требуют от своих бухгалтеров совершить противоправные действия, — например, отразить в бухгалтерском и налоговом учете недостоверные сведения, уменьшить налоговую базу или сокрыть доходы, — продолжают происходить.

Пример № 3:

В ходе рассмотрения уголовного дела Надымским городским судом ЯНАО установлено, что ОАО передало в качестве вклада в уставный капитал свое имущество стоимостью 260 млн. руб., по которому ранее получило налоговый вычет по НДС. В нарушение требований НК РФ ОАО не восстановило принятый к вычету НДС пропорционально остаточной стоимости переданного имущества на сумму 36 млн. руб., что повлекло его неуплату в бюджет.

Руководитель ОАО свою вину не признал, мотивируя тем, что полностью доверял главному бухгалтеру, так как не обладал необходимыми знаниями налогового законодательства. Главный бухгалтер опровергла подсудимого, доказав, что неоднократно информировала его о необходимости восстановить и уплатить НДС, что подтвердили и другие свидетели.

Приговором суда руководитель ОАО осужден по п. «б» ч. 2 ст. 199 УК РФ (уклонение от уплаты налогов в особо крупном размере).

Однако не всегда бухгалтеру удается отделаться что называется «легким испугом». Иногда желание приукрасить действительное финансовое положение организации, пополнить оборотные средства и сохранить таким образом место работы, могут довести и до тюрьмы.

Пример № 4:

В результате рассмотрения уголовного дела в Октябрьском районном суде Санкт-Петербурга было выявлено, что главный бухгалтер ООО вводила в заблуждение руководителя организации о состоянии расчетов с бюджетом, занижая размер НДФЛ с оплаты труда. Это повлекло неисполнение организацией обязанностей налогового агента по НДФЛ на сумму 2,9 млн. руб.

Приговором Октябрьского районного суда Санкт-Петербурга главный бухгалтер ООО осуждена по ч. 1. ст. 199.1. УК РФ (неисполнение в личных интересах обязанностей налогового агента в крупном размере).

Приведенная выше формулировка п. 7. Постановления Пленума Верховного Суда РФ об уполномоченных лицах, фактически выполнявших обязанности руководителя может относится и к бухгалтерам, получившим соответствующие полномочия по распоряжению денежными средствами и иным имуществом экономического субъекта.

Пример № 5:

При рассмотрении уголовного дела в Георгиевском городском суде Ставропольского края было установлено, что гендиректор и главный бухгалтер ОАО осуществили сокрытие денежных средств от взыскания недоимки по налогам на сумму 7,6 млн. руб., перечисляя их контрагентам с использованием вновь открытых расчетных счетов.

Довод о том, что главный бухгалтер не является субъектом сокрытия имущества не был принят судом, установившим, что она осуществляла управленческие функции по распоряжению денежными средствами, в т. ч. подписывала и направляла в банк вышеуказанные платежные поручения.

Приговором Георгиевского горсуда Ставропольского края генеральный директор и главный бухгалтер ОАО осуждены по ст. 199.2 УК РФ (сокрытие денежных средств организации от взыскания).

Как не стать соучастником преступления

Практика показывает, что риск привлечения к уголовной ответственности у бухгалтера гораздо выше, чем у его руководителя, который в таких случаях начинает ссылаться на то, что занимается общим руководством, а в бухгалтерском и налоговом учете не разбирается.

Поэтому бухгалтеру необходимо строго придерживаться норм закона и не поддаваться на провокации руководства организации.

Если же вопрос о возбуждении уголовного дела все же возник, необходимо правильно оценить обстоятельства, по которым предъявляются обвинения. В частности, могут быть выявлены нарушения по уплате какого-то налога, но при этом по нему имеется переплата за предыдущие периоды. Это значит, что умысла уклониться от уплаты не было и ущерб бюджетной системе не нанесен. Таким образом возникает основание для отказа в возбуждении уголовного дела.

За что сажают бухгалтеров

В своей заключительной речи перед приговором Кирилл Серебренников обвинил в исходе дела бухгалтерию проекта «Платформа»: организовано, дескать, всё было плохо, а он ничего в этом не понимал и о многом жалеет. Мы не берёмся утверждать, кто виноват на самом деле, но точно знаем, что нельзя повторять ни ошибок режиссера, ни его бухгалтеров.

Как попасть под статью (и какую)

В связи со сложностью и важностью своей работы бухгалтер постоянно рискует. Его может наказать руководитель, налоговая, контрагенты компании. Но уголовная ответственность среди всех способов наказания — самая тяжелая. Итак, за что могут посадить бухгалтера?

К уголовной ответственности относится уклонение от уплаты налогов, сборов, страховых взносов с организации или неисполнение ею обязанностей налогового агента.

Главного бухгалтера могут привлечь за это, если он осознанно (умышленно) участвовал в совершении преступлений (ст. 199, 199.1, 199.4 УК РФ, пп. 3, 7, 17 Постановления Пленума ВС РФ от 28.12.2006 № 64).

Для этого у организации должна быть недоимка по налогам, взносам и сборам:

Если преступление совершено впервые, виновные могут быть освобождены от уголовной ответственности. Плюс для этого нужно полностью погасить недоимку, уплатить пени и штраф.

А есть реальные примеры?

Да. Например, когда вы занимаетесь обналичкой. Пример из жизни (довольно старый, но актуальный).

Некая бухгалтер, назовём её Ш. в 2013 и 2014 годах организовала перечисление денег нескольких юрлиц, заинтересованных в обналичке, в размере более 90 миллионов рублей на счета подконтрольных ей компаний-посредников, не осуществлявших реальной финансово-хозяйственной деятельности. После этого Ш. организовала дальнейшее перечисление указанных денег на счета ООО «Бокс Мувинг» (где работала бухгалтером) в счет оплаты якобы приобретенного у данных юрлиц товара.

Далее героиня этой печальной истории, приискав из неустановленных следствием источников наличные деньги, лично их передавала представителям указанных юрлиц за вычетом денежного вознаграждения в размере 8% от суммы перечисленных денежных средств. В итоге получив от всех этих операций доход в размере более 7 миллионов рублей.

Исход ситуации мрачен: Ш. признана виновной в совершении преступления, предусмотренного п. «б» ч. 2 ст. 172 УК РФ (незаконная банковская деятельность). И осуждена на 2 года лишения свободы с отбыванием наказания в исправительной колонии общего режима.

Или вы уклоняетесь от уплаты налогов. Классика, подумали вы? Вот еще одна реальная история.

Главного бухгалтера признали виновной в умышленном уклонении от налогов в особо крупном размере из-за непредставления налоговых деклараций по прибыли и НДС. Суду удалось подтвердить ее личную заинтересованность в искажении отчетности, в результате она была оштрафована на 200 тыс. рублей.

Всё дело в том, что бухгалтер убедила руководство в том, что на расчетный счет предприятия наложен арест. Чтобы не допустить остановки производственного процесса, есть только один путь — использовать ее личный спецкартсчет. Что и было сделано. Кроме того, она попросила директора подписать чистые листы бумаги, на которых позже распечатала платежные поручения.

Имея право второй подписи, она переводила средства организации на свой счет.

Подсудимая утверждала, что деньги, поступившие с расчетного счета фирмы на ее банковскую карту, не похищались ею, а приходовались с карты на расчетный счет и в кассу на нужды предприятия.

Однако показания свидетелей этот факт опровергли (Апелляционное определение Свердловского областного суда от 24.06.2013 № 22-6971/2013).

Вывод: не стоит использовать личные счета для производственных нужд, а также подписывать у директора незаполненные платежки.

Вообще надо знать, что уголовные дела на главного бухгалтера могут возбуждаться по следующим видам нарушений:

Мораль сей басни

Да куда моему ИПшнику до таких громких и крупных историй, подумали вы, усмехнулись и закрыли статью.

Потому что нюансов в законодательстве на самом деле очень много, и для этого, конечно, одного прочтения поучительной (или не очень) статьи мало.

Нужно знать не только бухгалтерскую работу, но и все юридические ее аспекты во всех тонкостях — и знать настолько хорошо, чтобы при случае уметь объяснить их и своему руководителю.

Все эти онлайн-обучающие материалы вы можете получить сразу, просто оплатив годовую подписку Клерк.Премиум с 50% скидкой. Сейчас она стоит всего 9700 руб. Все новые курсы и вебинары, которые мы добавляем каждый месяц, тоже будут вам доступны в рамках подписки бесплатно. А еще мы даем сертификат ИПБ.

Предложение сгорит через несколько дней. Оставляйте свои контакты ниже, если хотите скидку 50 %:

За что бухгалтер несет уголовную ответственность

Бухгалтерские статьи УК РФ

Для бухгалтеров в УК РФ предусмотрены две статьи, по которым они несут уголовную ответственность наряду с руководителями организаций. Это статьи 199 и 199.1 УК РФ.

В статье 199 УК РФ устанавливается уголовная ответственность за уклонение от уплаты налогов и страховых взносов в крупном и особо крупном размере.

Уклонение от уплаты налогов может выражаться в следующих действиях:

Кстати, в ближайшее время за подделку финансовых документов и отчетности собираются сажать на 7 лет. Пока наказание за данные нарушения гораздо гуманнее.

Статья 199.1 УК РФ устанавливает ответственность за неисполнение в личных интересах обязанностей налогового агента. Например, за неудержание и неперечисление в крупном или особо крупном размере НДФЛ.

Какое наказание «светит» бухгалтерам по УК РФ

Статьи 199 и 199.1 УК РФ устанавливают для бухгалтеров одни и те же наказания.

За преступления, совершенные в крупном размере, последует одно из следующих наказаний:

Те же деяния в особо крупном размере наказываются:

Посадят не всех

И немножко о приятном: чтобы бухгалтера привлекли по статье 199 или 199.1 УК РФ, нужно очень сильно постараться.

Во-первых, далеко не всякое уклонение от уплаты налогов считается преступлением. Здесь важен размер «присвоенных» налогов. Преступлением считается уклонение от уплаты налогов в крупном или особо крупном размерах.

Крупным размером считают сумму налогов более 5 млн рублей за 3 налоговых периода подряд при условии, что доля неперечисленных налогов превысила 25% от общей величины налогов. Особо крупный размер – это более 15 млн рублей при условии, что доля неперечисленных налогов превысила 50% всех налогов. За менее значительные суммы никакой уголовной ответственности бухгалтер не понесет.

Во-вторых, чтобы посадить бухгалтера, нужно доказать его вину и направленность его действий на уклонение от уплаты налогов. То есть бухгалтер должен осознавать и отдавать себе отчет в том, что он «присваивает» налоги. Он должен желать и предвидеть конечный результат своих действий: неуплату налогов в крупном или особо крупном размерах. Разного рода ошибки или просрочка уплаты налогов/сдачи деклараций не могут считаться преступлением. Максимум, что за это будет бухгалтеру, – штраф.

На сколько сейчас сажают за уклонение от уплаты налогов. Как бухгалтеру защититься

Мы подготовили традиционный обзор по привлечению к уголовной ответственности по налоговым и другим предпринимательским составам по итогам 2018 года и началу 2019. Как всегда, наша цель не запугать руководителей бизнеса и главных бухгалтеров, а дать объективную картину реальных рисков. А они есть.

При подготовке статьи использовались только официальные данные МВД, Генеральной прокуратуры, Следственного комитета, ФНС, Росстата, а также Департамента судопроизводства Верховного суда РФ.

Пока правительство обсуждает регуляторную гильотину, реальная гильотина по налоговым преступлениям работает во всю, но нельзя не признать — она стала более избирательной:

Так продолжающееся снижение количества выездных налоговых проверок повлекло и снижение выявленных налоговых преступлений (материалы, по которым зарегистрированы в КУСП — книге учета сообщений о преступлениях), а значит и расследованных (по которым возбуждены уголовные дела).

Все о том, как не попасть на проблемы из-за налоговых проверках можно узнать в онлайн-курсе «Клерка» — «Налоговые проверки. Тактика защиты». Он уже доступен для пользователей. Посмотрите рассказ про этот онлайн-курс от его автора Ивана Кузнецова.

До 28 мая скидка 15% по промокоду KLERK15 (4675 руб. вместо 5500). Заходите, регистрируйтесь и обучайтесь!

Не сложно заметить, что по-прежнему между выявленным налоговым преступлением и возбужденным уголовным делом целая пропасть, в которой некоторые материалы проверок прекращаются постановлениями об отказе в возбуждении уголовного дела, некоторые — за возмещением ущерба или за истечением срока привлечения к ответственности, некоторые материалы «футболятся» месяцами между районами или оперативным подразделением и следствием, а некоторые. скажем так, прекращаются по основаниям, не предусмотренным УПК РФ.

До суда и приговоров дел доходит еще меньше: итоги 2018 года Судебный департамент подведет только к июню, поэтому 273 приговора на графике это данные за 6 месяцев 2018 года.

Если же дело дойдет до суда, то по налоговому составу реально сесть в тюрьму можно, за 6 месяцев 2018 года это сделали 25 человек, причем свыше 5 лет лишения свободы получили 3 человека:

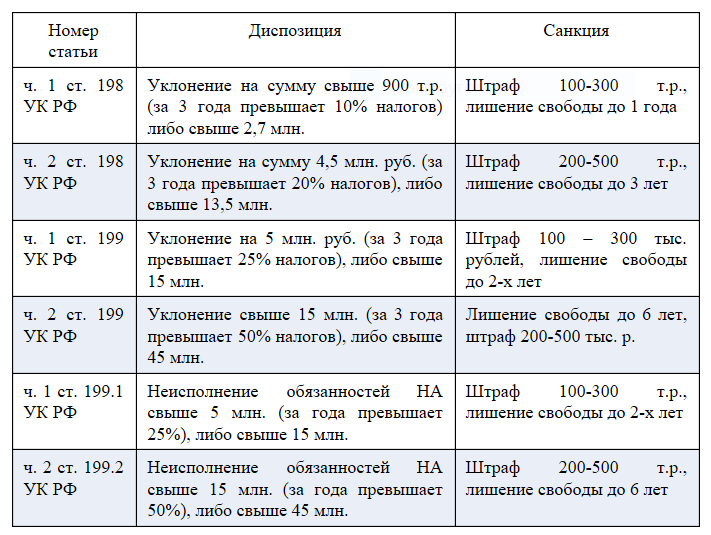

Напомним, что санкции за налоговые преступления предусматривают и столь суровые приговоры. Для удобства, мы свели составы преступлений в общую таблицу:

Интересно, что налоговые преступления остаются «мужскими» например, из 121 осужденного по ч. 2 ст. 199 УК РФ, только 17 женщин. Преступники же чаще всего (72%) имеют возраст от 30 до 49 лет и очень редко моложе — видимо не успевают стать интересными для правоохранителей. На наши семинары по оптимизации налогов также чаще всего ходят люди в возрасте 30-49 лет, но женщин обычно больше (в основном женщины — это главные бухгалтеры, мужчины — собственники или руководители бизнеса), вот и получается, что женщины больше беспокоятся о своей безопасности и соответственно реже становятся подсудимыми. Есть над чем задуматься мужчинам собственникам и руководителям бизнеса.

Несмотря на то, что осуждают по налоговым делам чаще мужчин, проблем и у женского пола много. О перспективах главбухов из-за громкого дела Галины Ахмадеевой подробно рассказывается в нашем курсе «Налоговые проверки. Тактика защиты».

Почти каждая выездная налоговая проверка — потенциально возбужденное в отношении руководителя уголовное дело, среднего размера доначислений в 22 млн. рублей вполне хватает на ч. 2 ст. 199 УК РФ:

Полицейских в среднем интересуют и меньшие суммы недоимок, так ущерб бюджету от налоговых преступлений — почти 95 млрд. рублей, а значит одно выявленное преступление «тянет» на 12,9 млн. рублей. Если очень грубо — это обналичивание 25 миллионов рублей за три года или по 694 тыс. рублей в месяц. Так как мы практикующие налоговые юристы уже более 10 лет, с уверенностью можем утверждать, что каждый бизнес начиная от малого — в зоне риска.

Но всегда есть возможность «соскочить» — в соответствии со ст. 28.1 УПК РФ — суд, а также следователь прекращает уголовное преследование в отношении лица, подозреваемого или обвиняемого в совершении налоговых преступлений, в случае, если до назначения судебного заседания ущерб, причиненный бюджетной системе Российской Федерации в результате преступления, возмещен в полном объеме (недоимка, штрафы, пени). Другое дело, что возместить ущерб нужно будет полностью и не споря.

По первым частям налоговых статей уголовное дело чаще всего прекращается вообще за истечением давности, ведь они небольшой тяжести, а значит на основании ст. 78 УПК РФ лицо освобождается от уголовной ответственности, если со дня совершения преступления истекло два года. При этом сроки давности исчисляются со дня совершения преступления (подачи недостоверной декларации) и до момента вступления приговора суда в законную силу.

Но это вовсе не означает, что в этом случае или в случае прекращения уголовного дела по другому не реабилитирующему основанию (например — амнистии), возмещать ущерб государству не придется и известное дело бухгалтера Галины Ахмедовой тому подтверждение.

Что касается тенденций 2019 года, то уже в январе 2019 года МВД рапортовало об увеличении на 3,4% по сравнению с январем 2018 года преступлений экономической направленности. При этом тяжкие и особо тяжкие преступления в общем числе выявленных преступлений экономической направленности составили 70,5%.

Газета «Коммерсант» в ноябре 2018 года опубликовала информацию о том, что для усиления борьбы с уклонениями от уплаты налогов центральный аппарат Следственного комитета России (СКР) рекомендовал своим сотрудникам выявлять и самостоятельно расследовать сопутствующие этому преступления, в том числе связанные с незаконной банковской деятельностью. Ранее подобные составы по подследственности передавались в МВД, но в СКР считают, что налоговые преступления должны расследоваться в полном комплекте с теми, которые им способствуют.

Реально работает совместный приказ МВД России N 317, ФНС России N ММВ-7-2/481@ от 29.05.2017 «О порядке представления результатов оперативно-розыскной деятельности налоговому органу» и Письмо ФНС и СК РФ N ЕД-4-2/13650@ от 13 июля 2017 года вместе с «Методическими рекомендациями «Об исследовании и доказывании фактов умышленной неуплаты или неполной уплаты сумм налога (сбора)» (в котором налоговикам предписано искать при выездных налоговых проверках умысел для улучшений перспектив возбуждения уголовного дела).

Но часто суровость закона продолжает компенсироваться его неисполнением: в каких-то ИФНС дают менять счета-фактуры от одних однодневок на другие без доплаты налога; при выявлении использования «бумажного НДС» налоговики в большинстве случаев требуют корректировки по НДС без корректировки налога на прибыль, да и спорные контрагенты вылетают не все и не сразу.

При этом такая парадигма налоговой оптимизации и построения бизнеса несет в себе мину замедленного действия, которая опутывает организации виртуальными товарными остатками, задолженностями перед спорными контрагентами, займами и векселями или многочисленными ИП, разделяющими потоки с НДС и без НДС, а также номиналами и искусственно усложненной структурой бизнеса.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее