ммвб что это в медицине

Московская биржа начала торги паями биржевого фонда на акции компаний медицинской отрасли

28 июня 2021 года на Московской бирже начались торги паями биржевого паевого инвестиционного фонда (БПИФ) «Альфа-Капитал Медицина» под управлением УК «Альфа-Капитал».

Фонд номинирован в долларах США. Торговый код – AKMD.

«Альфа-Капитал Медицина» предполагает инвестиции в бумаги крупных иностранных компаний из таких отраслей, как фармацевтика, биотехнологии и медицина (в том числе через ETF). Фонд предоставляет возможность российским инвесторам получить экспозицию на акции компаний-лидеров в своих отраслях, таких как Johnson & Johnson, United Health, Abbott Laboratories, Abbvie, Jazz Pharmaceuticals, Horizon Therapeutics и другие.

Игорь Марич, член правления – управляющий директор по продажам и развитию бизнеса Московской биржи:

«Сегмент биржевых фондов на Московской бирже динамично развивается – с начала года появилось 34 новых фонда, это почти в полтора раза больше, чем за весь прошлый год. У нас сформирован ликвидный рынок, способный удовлетворить спрос на разнообразные активы: акции, облигации, товары, инструменты денежного рынка и различные отрасли экономики. Фонды пользуются популярностью у частных инвесторов – сегодня они есть в портфелях более чем 1,6 млн человек. Мы приветствуем новый фонд, который позволяет инвестировать в компании сектора медицины и биотехнологий, особенно востребованного в текущих условиях».

Ирина Кривошеева, генеральный директор УК «Альфа-Капитал»:

«Наша компания следует мировым трендам в области управления активами и продолжает расширять линейку биржевых фондов на Московской бирже. Сейчас у частных инвесторов наибольшим спросом пользуются фонды, позволяющие инвестировать в тот или иной сектор экономики. В результате опроса, проведенного нашей компанией, выяснилось, что сектор здравоохранения, медицины и биотехнологий является одним из наиболее интересных для клиентов. Вопросы, связанные со здравоохранением, особенно стали актуальны сейчас в свете ситуации с коронавирусом. Очевидно, что люди стали намного больше внимания уделять своему здоровью, что, безусловно, повышает интерес к медицинской сфере. Все это дает мощный стимул для развития биотехнологий и медицинских услуг и будет способствовать притоку инвестиций в эти отрасли, росту интереса к ним частных и профессиональных инвесторов».

Фонд «Альфа-Капитал Медицина» станет седьмым в линейке БПИФов под управлением УК «Альфа-Капитал».

БПИФ можно приобретать на индивидуальный инвестиционный счет, также доступна льгота долгосрочного владения.

На фондовом рынке Московской биржи обращаются 89 биржевых фондов: 69 БПИФов под управлением УК «Альфа-Капитал», УК «Атон-менеджмент», УК «БКС», АО ВТБ Капитал Управление активами, УК «Восток-Запад», УК «Газпромбанк – Управление активами», УК «ДОХОДЪ», УК «МКБ Инвестиции», УК «Открытие», УК «Райффайзен Капитал», ООО «РСХБ Управление Активами», УК «Сбер Управление Активами», УК «Система Капитал», УК «Тинькофф Капитал», УК «Финам Менеджмент» и 20 ETF компаний FinEx Funds и ITI Funds. Биржевые фонды запущены на бенчмарки, покрывающие порядка 50 стран, включая Россию, Казахстан, США, страны Евросоюза, Великобританию, Китай, Японию, Австралию. Базовыми активами фондов выступают фондовые индексы, акции, облигации, инструменты денежного рынка и товарные активы.

За январь – май 2021 года совокупный оборот по биржевым фондам составил 212,2 млрд рублей, чистый приток средств в биржевые фонды – 56,4 млрд рублей, совокупная стоимость чистых активов превысила 207 млрд рублей (2,8 млрд долларов США), сделки с биржевыми фондами в 2021 году заключали свыше 1,7 млн частных инвесторов.

Новая акция на Мосбирже. Рассказываем о группе компаний «Мать и дитя»

Компания провела IPO в Лондоне 12 октября 2012 года. Одна ГДР соответствует одной обыкновенной акции.

«Российские инвесторы впервые на Московской бирже получат доступ к акциям компании сектора здравоохранения. Таких публичных компаний на российском рынке не было», — отметил председатель наблюдательного совета Московской биржи Олег Вьюгин на онлайн-церемонии начала торгов ценными бумагами.

В свободном обращении (free-float) сейчас находится 32,1% всех акций группы. Остальные 67,9% бумаг принадлежат компании MD Medical Holding Limited, владельцем которой является основатель и генеральный директор сети клиник «Мать и дитя» Марк Курцер.

Сеть «Мать и дитя» управляет 42 медицинскими учреждениями, в том числе шестью многопрофильными госпиталями и 36 амбулаторными клиниками в 24 регионах страны, в том числе в Москве, Санкт-Петербурге, Владивостоке и других городах. В компании работает 8 тыс. человек, из них 3 тыс. — врачи.

Выручка группы компаний «Мать и дитя» по международным стандартам финансовой отчетности в 2019 году поднялась на 8% и составила ₽16,2 млрд, чистая прибыль — ₽2,8 млрд (-2%). EBITDA увеличилась на 10% по сравнению с аналогичным периодом прошлого года — до ₽4,6 млрд. Рентабельность по EBITDA составила 29%. Соотношение чистый долг/EBITDA — 0,8x.

В первом полугодии ГК показала рост финансовых показателей, несмотря на изменение операционной среды вследствие пандемии COVID-19. По данным компании, выручка за первое полугодие 2020 года поднялась на 2%, до ₽8 млрд. Чистая прибыль за шесть месяцев выросла на 19% (₽1,5 млрд). EBITDA увеличилась на 6% (₽2,3 млрд), рентабельность по EBITDA составила 28,5% против 27,5% годом ранее.

Начиная с 2012 года, с момента первого листинга на Лондонской фондовой бирже, компания каждый год выплачивает дивиденды. Раньше компания выплачивала акционерам не менее 25% от прибыли, но по итогам 2019 года увеличила дивиденды. «Учитывая устойчивое положение, компания приняла решение выплачивать акционерам дивиденды в размере 50% от чистой прибыли», — сообщил генеральный директор «Мать и дитя» Марк Курцер.

За 2018 год компания направила на дивиденды ₽800 млн, или 28% от чистой прибыли. Дивиденды на одну акцию составили ₽10,65. По итогам 2019 года компания выплатила дивиденды в размере ₽18,5 ($0,25) на одну акцию. За этот период компания направила на дивиденды ₽1,4 млрд, что составляет 49,87% от чистой прибыли за 2019 год.

В сентябре 2020 года сеть направила на дивиденды половину прибыли. Она выплатила промежуточные дивиденды за первое полугодие этого года в размере ₽736,2 млн, или ₽9,8 на акцию.

В сервисе «РБК Инвестиции » можно купить или продать валюту по выгодному курсу. Сделки проходят онлайн, вы не потеряете деньги на комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут

Обзор фондов биотехнологий и здравоохранения на Мосбирже

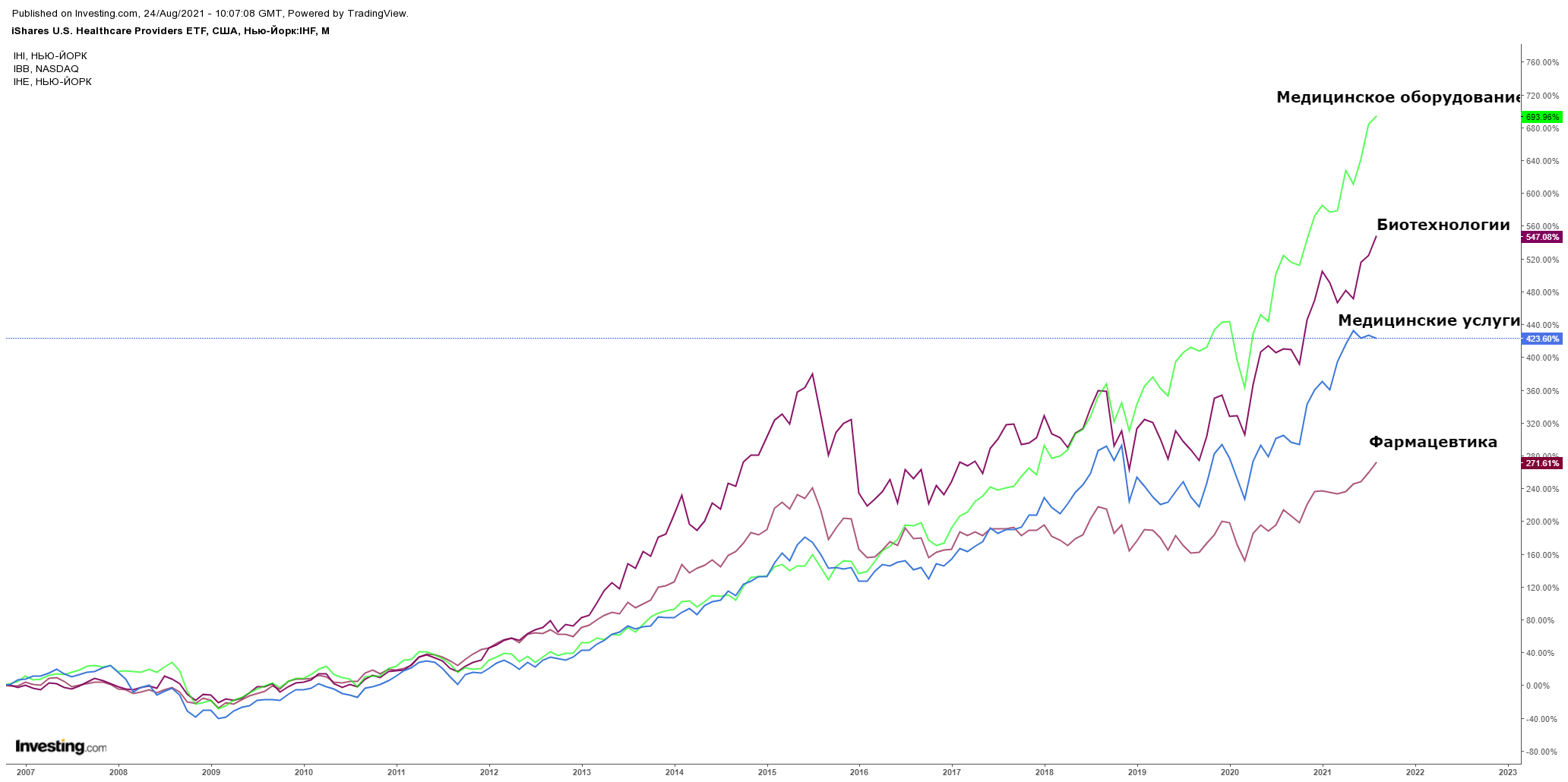

Из-за пандемии люди начали сильнее заботиться о своем здоровье, ведь главную опасность вирус представляет именно для человека с хроническими заболеваниями. Государства стали закладывать в бюджет больше расходов на здравоохранение. На этом фоне фармкомпании стали очень привлекательными для инвестиций. Сектор биотехнологий и вовсе в 2020 году показал рекордные результаты.

У рядового российского инвестора появилась возможность инвестировать в сектор здравоохранения США после выхода на биржу новых БПИФ. Сейчас их уже 4 штуки. Давайте разберемся в нюансах и выберем самые перспективные фонды.

Сам сектор здравоохранения можно разделить на несколько подсекторов. Основные:

Биотехи зачастую создают новые, прорывные препараты, на разработку которых требуется много времени. Также, чтобы запустить полноценное производство, необходимо получить одобрение от надзорных органов. Из-за этого многие небольшие компании какое-то время убыточны. Но как только они создадут востребованное лекарство, финансовые показатели и стоимость акций могут возрасти в разы. Данный сегмент считается высокорискованным.

Фармацевтические компании основной доход получают от продажи выпущенных ранее лекарств, которые либо сами изобрели, либо купили лицензию на производство. Их доходы более стабильные.

Есть крупные компании, у которых ресурсы позволяют совмещать эти направления в своей деятельности.

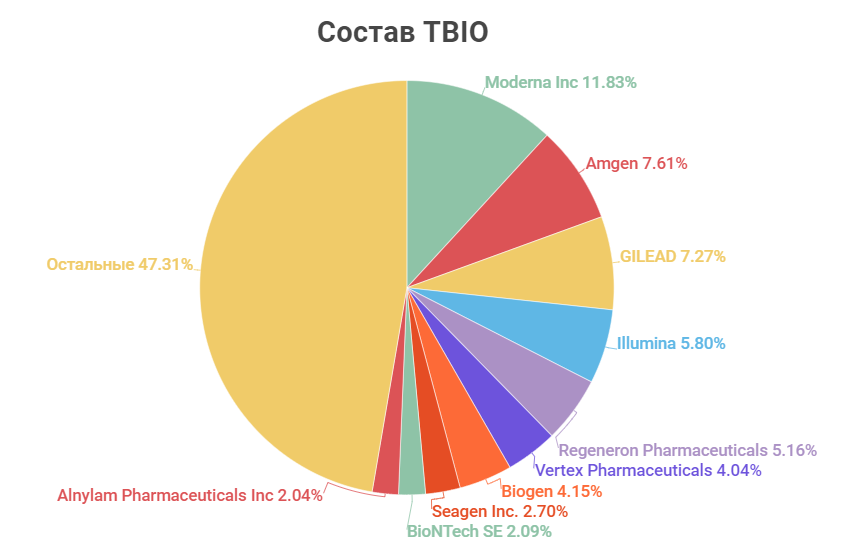

БПИФ Тинькофф Насдак Биотехнологии TBIO

Фонд от «Тинькофф» инвестирует в биотехнологические компании, следуя за индексом Nasdaq Biotechnology Total Return Index. TBIO не использует промежуточные ETF и закупает акции напрямую.

Метод подбора акций

Отобранные акции взвешиваются пропорционально их рыночной капитализации. Вес топ-5 бумаг не может превышать 8%, остальные не более 4%. Новые акции подбираются раз в год, ребалансировка по весам проходит раз в квартал.

У TBIO хорошая диверсификация, всего в составе фонда 269 бумаг. Это важно, так как акции биотехнологических компаний достаточно волатильны в силу специфики своей деятельности. Сейчас вес Moderna преодолел отметку в 8%, это связано с резким ростом акций в последнее время. В следующей ребалансировке вес будет сокращен.

Полученные дивиденды TBIO реинвестирует. Стоит отметить, что мало биотехнологических компаний платят дивиденды, а если и платят, то немного.

БПИФ АТОН – Генетическая революция AMGR

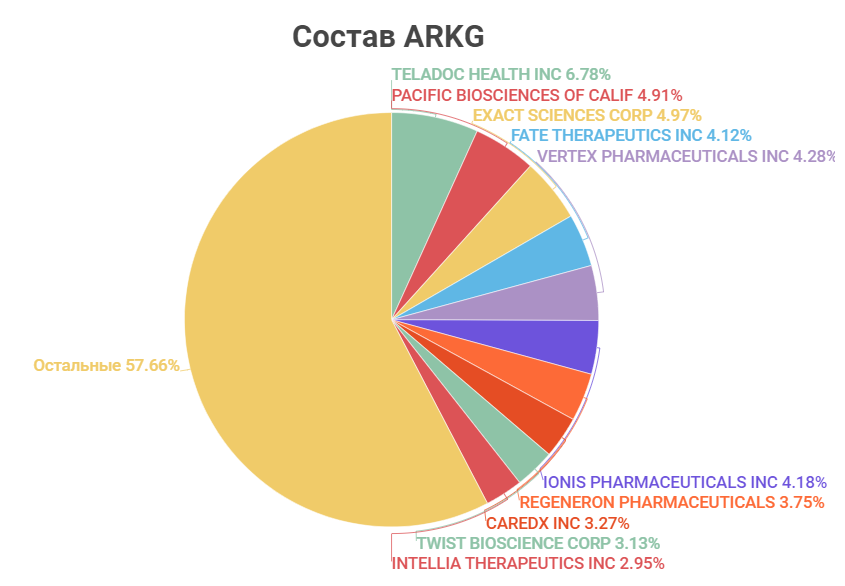

AMGR инвестирует в биотехнологические компании, покупая американский ETF ARKG. Отличительная черта ARKG в том, что он не следует за каким-то определенным индексом. Фондом активно управляют менеджеры, самостоятельно подбирая акции, которые смогут принести наибольший доход инвесторам.

Такой подход хоть и менее прозрачный, но зато в 2020 году ARKG принес инвесторам 185% доходности. Правда 2021 год пока не такой удачный.

БПИФ АТОН — Медицина и биотех США AMHC

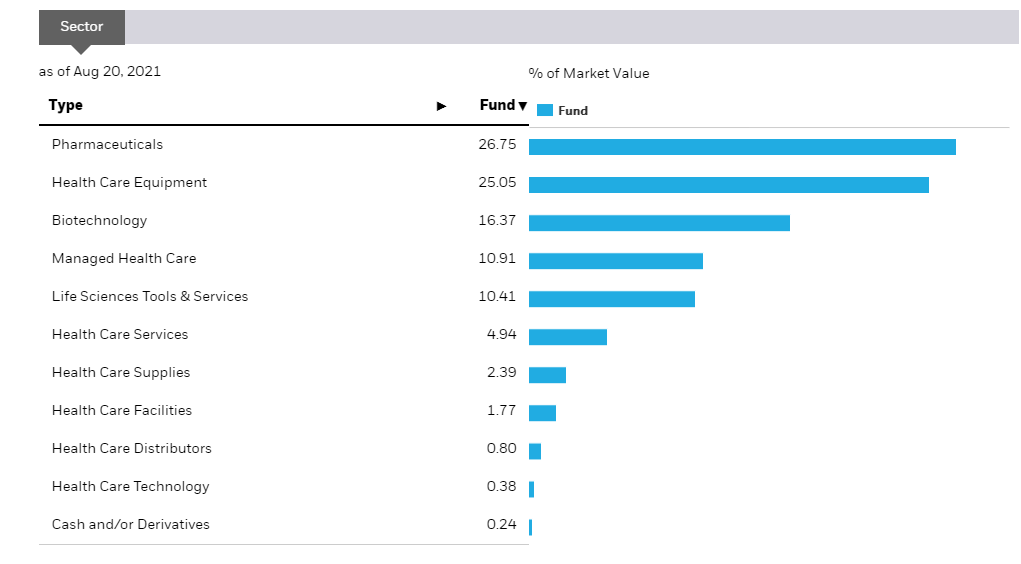

БПИФ инвестирует в сектор здравоохранения через американский ETF IYH.

IYH вкладывается в 129 компаний из различных подсекторов. Преобладают производители лекарств и медицинского оборудования.

На данный момент фонд находится в переходной стадии: меняет базовый индекс. Ранее ETF следовал за Dow Jones U.S. Health Care Index, а с 20 сентября будет следовать за Russell 1000 Health Care. Актуальный состав Russell 1000 Health Care мне не удалось найти, только factsheet с прошлого года. Если сравнивать его с прошлогодним составом IYH, то разница по топ-10 несущественная, а общее количество эмитентов одинаковое. Скорее всего кардинально состав фонда не поменяется и все сегменты будут представлены. За последние 10 лет индекс Dow Jones рос в среднем на 17,11% в год, а индекс Russell на 17,24%.

В Russell 1000 Health Care включаются компании из Russell 1000, которые работают в сфере здравоохранения. В Russell 1000 находятся эмитенты со средней или крупной капитализацией, так что ликвидность бумаг хорошая.

Комиссии

Комиссия, которую собирает «Атон», равна 0,95% годовых. За инвестирование в IYH взимается 0,43%. Следовательно, суммарная комиссия, которую платит инвестор равна 1,38%.

Дивиденды, которые AMCH получает от IYH реинвестируются.

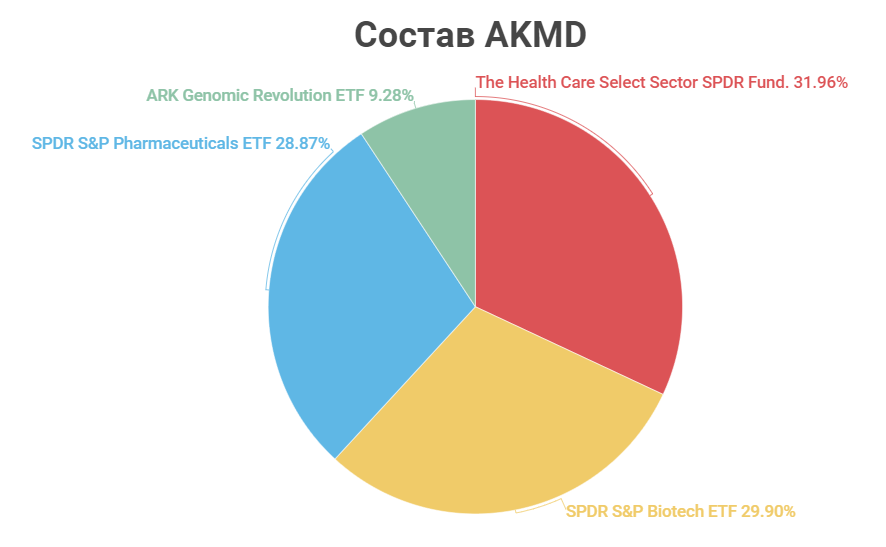

БПИФ «Альфа-Капитал Медицина» AKMD

Фонд появился совсем недавно, в июле. AKMD инвестирует в медицинскую отрасль через американские ETF, причем сразу через 4. Это отличает его от других российских аналогов.

Основной упор управляющие сделали на биотехнологии и фармацевтику.

SPDR S&P Pharmaceuticals ETF XPH — инвестирует в крупнейшие фармацевтические компании США.

ARK Genomic Revolution ARKG — уже знакомый нам ETF, который инвестирует в небольшие компании, занимающиеся разработками в сфере биотехнологий.

SPDR S&P Biotech ETF XBI — инвестирует в биотехнологические компании, но, в отличие от ARKG, вес одной бумаги не превышает 1,26%. А всего в составе более 200 эмитентов, из-за этого нет такой сильной волатильности.

Комиссии

Комиссия AKMD равна 1,61% годовых, что уже немало. А средневзвешенная комиссия фондов, входящих в состав БПИФ равна 0,32%.

Дивиденды, полученные от американских ETF реинвестируются.

Краткие итоги

Из представленных на московской бирже БПИФов, инвестирующих в здравоохранение, наиболее интересны TBIO и AMHC.

TBIO обладает самой низкой комиссией, потому что инвестирует напрямую в акции. У фонда много активов, но основная доля сосредоточена в крупных компаниях.

AMHC хоть и инвестирует через американский ETF, но комиссия у фонда нормальная, по сравнению с остальными. БПИФ охватывает всю сферу здравоохранения и показывает неплохие исторические результаты.

Для рискованных инвесторов подойдет AMGR, но будьте готовы к высокой волатильности и комиссии в 1,7%.

AKMD не оправдывает свой интересный состав из 4-х ETF. Комиссии получились огромными, волатильность большой, а историческая доходность низкой.

Новое IPO на Мосбирже — медицинская сеть EMC. Что за компания?

Компания ЕМС, одна из крупнейших медицинских сетей России, готовится стать публичной. Ее акции будут размещены на Московской бирже. Сейчас на Мосбирже сектор частной медицины представлен всего одной компанией — «Мать и дитя» (MCX: MDMGDR ).

В сеть ЕМС входят семь многопрофильных медицинских центров, роддом и реабилитационный центр, а также три гериатрических центра в Москве и Московской области. По данным за 2020 год, у компании более 110 тыс. клиентов.

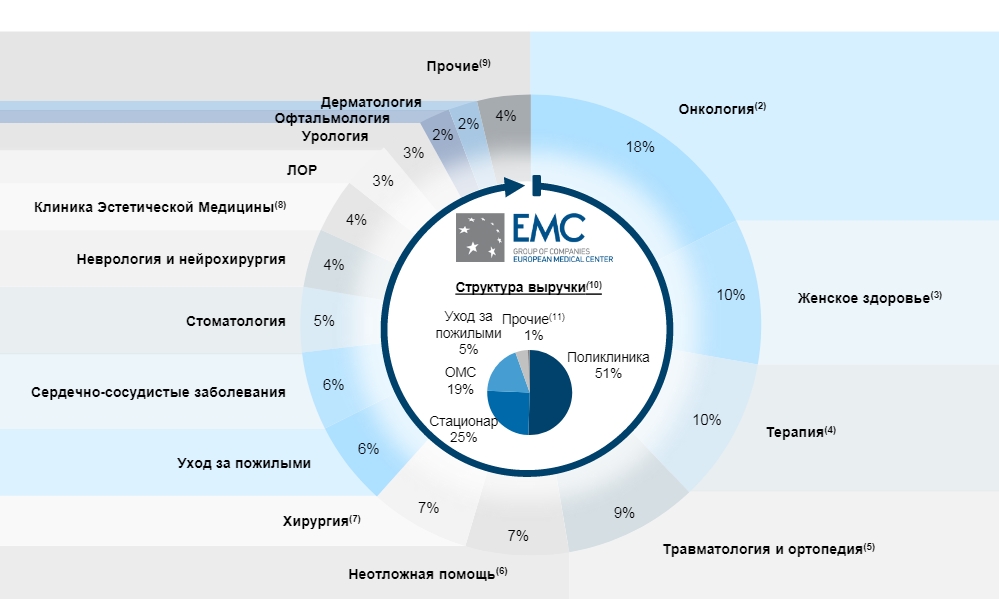

Цены на свои услуги компания устанавливает в евро (исключение — услуги ОМС). Бизнес сети неплохо диверсифицирован по структуре выручки (рис. 1).

Особенности IPO

Материнская структура ЕМС — United Medical Group — зарегистрирована на Кипре. Крупнейшие акционеры компании — Игорь Шилов (с долей в 71,2% акций), Егор Кульков (20,8%) и Роман Абрамович (6,9%).

Первичное размещение пройдет в форме продажи глобальных депозитарных расписок на акции, которыми владеют нынешние акционеры компании. Новые акции для IPO выпускаться не будут. Таким образом, дополнительное финансирование в результате размещения компания не привлечет.

Финансовые показатели

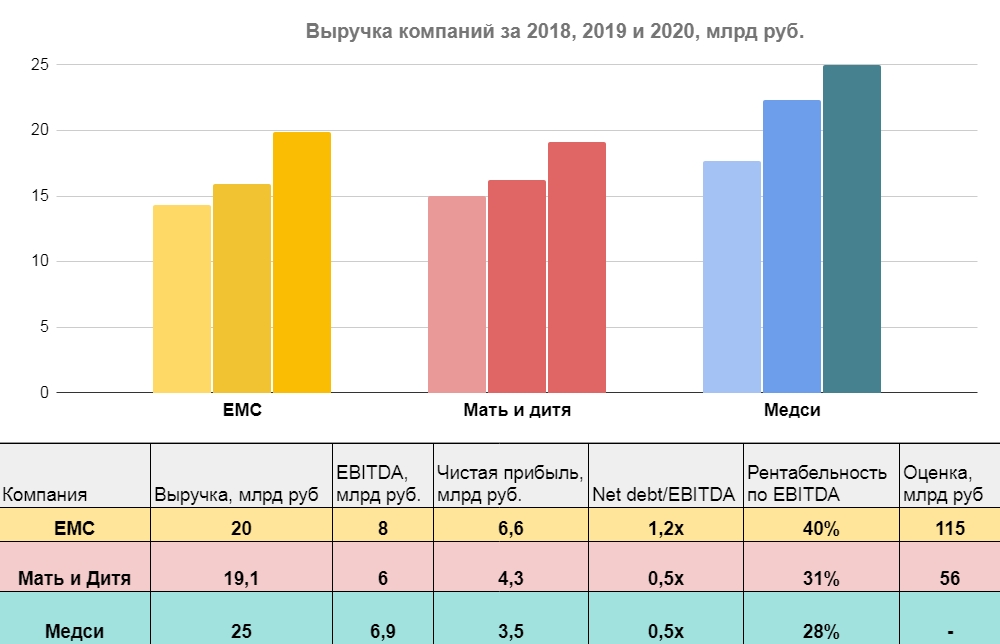

Основные финансовые показатели EMC за 2020 год в сравнении с другими российскими частными компаниями сектора медицинских услуг представлены на рис. 2.

Из приведенных данных видно, что ЕМС в прошлом году опередила компании-аналоги по размеру чистой прибыли, а также по объему и рентабельности EBITDA. У эмитента невысокая долговая нагрузка, хотя коэффициент чистый долг/EBITDA у него выше, чем у двух других компаний.

Если предварительные оценки ВТБ Капитал оправдаются, ЕМС по капитализации вдвое превзойдет уже торгующуюся на бирже «Мать и дитя».

Дивиденды

В этом году компания планирует направить на дивидендные выплаты 114 млн евро — 76 млн за отчетный 2020 год и 38 млн евро за 1 полугодие 2021 года. Таким образом, дивидендная доходность внутри года, если исходить из оценки компании в 1238 млн евро, составляет 9,2%.

В дальнейшем компания планирует направлять на дивиденды всю чистую прибыль.

Планы

ЕМС планирует добиться удвоения EBITDA за ближайшие 3-4 года. Предполагается, что цель будет достигнута за счет расширения сегмента сложных медицинских услуг, усиления онкологического направления, развития цифровых платформ и телемедицины, более активного сотрудничества с государством и повышения операционной эффективности.

В целом компания прогнозирует, что к 2025 году сектор медицинских премиум-услуг в России вырастет в два раза, что поможет ей в реализации ее амбициозных планов.

Мнение аналитиков InvestFuture

IPO ЕМС может вызвать большой интерес инвесторов, так как сектор частной медицины на Московской бирже пока представлен всего одной компанией. Высокая рентабельность бизнеса компании, оптимистичные прогнозы менеджмента и перспективы неплохой дивидендной доходности привлекают внимание к этому размещению.

Но есть и пара настораживающих моментов.

Во-первых, компания рассчитывает расти не столько за счет инвестиций в бизнес, сколько за счет роста всего российского сектора премиум-услуг в области здравоохранения. Даже ее IPO нацелено не на привлечение средств для развития бизнеса, а на продажу акций нынешними акционерами.

Однако по поводу стремительного роста компании возникают большие сомнения. Сеть нацелена на клиентов сегмента «супер-премиум». Средний чек в компании, по ее собственным данным, превышает 33 000 рублей (у «Медси» — всего 3200 рублей). Вряд ли такая ценовая политика дает компании хорошие шансы на масштабную экспансию. Тем более, что в случае отмены связанных с пандемией ограничений часть состоятельных клиентов может предпочесть лечение в иностранных клиниках.

Во-вторых, обращают на себя внимание слабые балансовые показатели ЕМС. Активы компании оцениваются в 27 млрд рублей, а ее капитал составляет всего 9,5 млрд рублей. Даже если размещение пройдет по нижней границе обозначенного ВТБ Капитал диапазона, мультипликатор P/B эмитента составит 11,3, в то время как у компании “Мать и дитя” этот показатель равен лишь 2,8.

Не является торговым сигналом или инвестиционной рекомендацией. Текст подготовлен при помощи команды InvestFuture: аналитика Александра Резникова и редактора Сергея Глушкова.

«Европейский медицинский центр» (ЕМС) стал новым «единорогом» на Московской бирже

Мой пост в УК ДоходЪ про Европейский медицинский центр

15 июля 2021 года на Московской бирже начали торговаться Глобальные депозитарные расписки (GDR) кипрской компании United Medical Group CY PLC, которая является материнской структурой одной из крупнейших частных медицинских сетей России – «Европейского медицинского центра» (ЕМС). Бумаги включены в котировальный список первого уровня, торги и расчеты осуществляются в рублях, тикер: GEMC. Одна ГДР включает в себя одну акцию компании.

Главное

О компании

Европейский медицинский центр (EMC) — является ведущим российским провайдером медицинских услуг премиум-класса и лечению онкологических заболеваний. Сеть медицинского холдинга включает семь многопрофильных медицинских центров, один родильный дом и один реабилитационный центр (общей площадью около 87 тысяч квадратных метров), а также три гериатрических центра (уход за пожилыми людьми, общая площадь около 14 тыс. кв. м). Компания оказывает широкий перечень медицинских услуг (в том числе неотложную медицинскую помощь).

ЕМС осуществляет свою деятельность в Москве и Московской области. Эта территория является основной городской агломерацией России с населением более 20 млн человек и самой высокой средней заработной платой в стране. Кроме того, здесь проживает наибольшее количество состоятельных частных лиц, которые и являются основными клиентами Группы ЕМС.

По состоянию на 31 марта 2021 г. в ЕМС работает 2593 сотрудника, включая 752 врача, в том числе из Западной Европы, США и Израиля, 1472 медсестры и другого медицинского персонала, а также 369 административного и вспомогательного персонала.

История компании

Своё начало Европейский медицинский центр (ЕМС) берёт в 1989 году с поликлиники №6 – так называемой «поликлиники Интуриста», обслуживавшей иностранцев (позже на основе той же самой поликлиники Владимир Евтушенков создаст группу «Медси»). В начале 90-х EMC состоял из нескольких кабинетов, где европейские врачи обслуживали иностранцев. В 1994-м убыточную компанию выкупил французский рентгенолог с русскими корнями Андре Кобулофф. В 2001-м он снял в аренду особняк в Спиридоньевском переулке, где обустроил стационар, две операционные и стоматологию.

Через три года Кобулофф позвал главврачом Леонида Печатникова — главного терапевта Центральной республиканской больницы и основателя советско-французского медицинского СП «Сана». Печатников набрал штат звезд европейской медицины, которые сами полностью вели пациента от первичного осмотра до выздоровления — нестандартная тогда для российских клиник схема. При желании врачи могли создавать собственные клиники внутри ЕМС под этим же брендом и становиться партнерами головной компании, разделяя с ней доходы.

Романа Абрамовича, Виктора Харитонина и Егора Кулькова связывает давнее партнерство. Кульков и Харитонин были однокурсниками в Новосибирском государственном университете, оба, по данным системы СПАРК, владеют по 18,2% Аресбанка. Вместе с Романом Абрамовичем (и другими акционерами «Сибнефти») бизнесмены выкупили у ICN Pharmaceuticals пять заводов, которые вместе с «УфаВита» сформировали «Фармстандарт». Позже Абрамович и его партнеры продали свои доли, в итоге в 2018 году Харитонин консолидировал весь бизнес компании. Структуры Романа Абрамовича также выступали партнером «Фармстандарта» в сделке по покупке 70% акций биотехнологической компании Biocad у основателя Дмитрия Морозова и Газпромбанка.

В 2010 году в жизни EMC наступил новый этап – по предложению нового мэра Москвы Сергея Собянина руководитель ЕМС Леонид Печатников возглавил московский городской департамент здравоохранения. «Мощнейшая административная поддержка» Печатникова была важным фактором дальнейшего роста EMC. Структуры, близкие к компании, действительно стали получать госконтракты мэрии — по данным «Ведомостей», только в 2016 году несколько связанных между собой фирм, в прошлом близких к владельцам EMC, получили почти треть всех столичных заказов в сфере здравоохранения на 14,7 млрд руб. Самый известный пример – поставки томографов. Сам Печатников рассказывал: придя в мэрию, он увидел, что несколько поставщиков тасуют тендеры между собой, а их цены в несколько раз выше тех, по которым их закупала ЕМС, — и предложил сети поставлять томографы Депздраву по своим каналам. При этом, как говорил Печатников Forbes, он предупредил о конфликте интересов Собянина, антимонопольную службу и контрольное управление президента. Но «все сказали: пусть хоть сам дьявол будет, лишь бы этот криминальный рынок раздолбить».

В 2013 году на Трифоновской улице открылась детская клиника ЕМС и ЕМС приобрела 50,15% акций Senior Group, российского оператора домов престарелых. В 2014 году на улице Богданова в районе Солнцево в Москве открылся Семейный медицинский центр. В том же году в EMC пришла новая команда топ-менеджмента. В 2015 году ЕМС открыла Институт онкологии в составе многопрофильного центра ЕМС Щепкина, в котором имеется отделение радионуклидной диагностики со сканерами ПЭТ/КТ и ОФЭКТ-КТ, а также циклотронный и радиохимический лабораторный комплекс для синтеза радиофармпрепаратов.

В 2017 году ЕМС открыла родильный дом на улице Правды в Москве. Senior Group открыла дом престарелых в Малаховке. В 2018 году ЕМС открыла реабилитационный и гериатрический центр в Жуковке.

В апреле 2020 года ЕМС открыла Московский международный онкологический центр на базе больницы №63 (концессия на 49 лет). Вместимость нового онкологического центра составит 45000 ПЭТ/КТ-обследований, 25000 сеансов химиотерапии, 2000 хирургических операций, до 10000 облучений. На базе Центральной районной больницы в г. Коломна (Московская область) был открыт новый онкологический центр в июне 2020 года. В центре проводится химиотерапия, ожидается, что он будет онкологическим центром полного цикла с возможностями лучевой терапии и хирургии.

Акционеры

Основными бенефициарами United Medical Group на момент IPO являлись Игорь Шилов (71,19%), а также бывший партнер Виктора Харитонина по «Фармстандарту» Егор Кульков и миллиардер Роман Абрамович (20,83 и 6,94% соответственно).

Citigroup Global Markets Limited, J.P. Morgan AG и VTB Capital plc выступили Совместными глобальными координаторами и Совместными букраннерами в рамках IPO.

Бизнес-модель компании

ЕМС охватывает полный спектр медицинских услуг. Основные направления – онкология, женское здоровье и терапия. ЕМС – это ультра премиальный сегмент, основными клиентами являются жители Москвы и Московской области с высокими доходами (по итогам 2020 года доля Московской агломерации составляла 84% от всех клиентов).

Для сравнения, консультация доктора в ЕМС обойдется в 14,9-21,7 тыс. руб. за визит, а у «Мать и дитя» — от 3,1 до 21,4 тыс. руб. или у «Медси» 2,0-7,5 тыс. руб., а обследование на МРТ будет стоить в ЕМС 18,3-55,6 тыс. руб. и конкурентов 6,6-28,2 тыс. руб. и 5,8-29,4 тыс. руб. соответственно.

Выручка компании деноминирована в евро (относится к стационарному и амбулаторному лечению (кроме ОМС), уходу на дому и аптечным продажам), что позволяет компании спокойно переживать регулярные девальвации рубля.

Отметим, что компании, оказывающие медицинские услуги не платят налога на прибыль.

ЕМС удается выставлять премиальные цены на свои услуги по сравнению с другими российскими клиниками благодаря высочайшему качеству медобслуживания (в соответствии с международными стандартами). ЕМС является привлекательной альтернативой международным клиникам, как для выезжающих медицинских туристов, так и для иностранцев.

Согласно презентации компании, основное направление для медицинского туризма является сегмент онкологии. Компания указывает, что стоимость лучевой терапии, например, в Германии в 3,5 раза выше.

Кроме того, ЕМС была пионером на российском рынке телемедицины, запустив комплексный пакет медицинских услуг для своих клиентов на базе мобильного приложения (360 Health).

Платформа Здоровье на 360° сочетает в себе индивидуальные медицинские консультации, основанные на всестороннем сборе данных пациента с носимых устройств, образа жизни и привычек питания, а также генетические тесты, медицинские осмотры и лабораторные исследования.

Стратегия и перспективы развития

ЕМС считает, что текущее состояние российского здравоохранения, где наблюдается недостаточное финансирование здравоохранения из федерального бюджета, дефицит услуг как в стационарном, так и в амбулаторном сегментах, а также недостаточное количество услуг в сфере онкологии и недоосвоенность этого сегмента рынка, создает значительный потенциал для расширения и увеличения доли рынка для ЕМС.

По данным NEO Center, рынок частных медицинских услуг в будущие 5 лет в среднем будет расти на 10% ежегодно. При этом в 2025 г. уровень проникновения частной медицины вырастет с 8% в 2021 г. – до 11% в 2025 г. на фоне роста общего рынка медицинских услуг.

EMC стремится поддерживать устойчивое и прибыльное развитие бизнеса, и увеличивать доходы, за счет реализации ряда стратегических приоритетов. Компания приводит в своей презентации пять главных принципов устойчивого развития, за счет которых ЕМС планирует добиться удвоения EBITDA за ближайшие 3-4 года:

Предполагается, что рост EBITDA будет достигнут за счет реализации данных принципов устойчивого развития, а именно расширения сегмента сложных медицинских услуг, усиления онкологического направления, развития цифровых платформ и телемедицины, более активного сотрудничества с государством и повышения операционной эффективности. Данные действия носят качественный, а не количественный характер развития и не потребуют крупных капитальных затрат.

В целом компания прогнозирует, что к 2025 году сектор медицинских премиум-услуг в России вырастет в два раза, что поможет ей в реализации ее амбициозных планов.

Финансовые результаты

Выручка компании в 2020 году составила свыше €259 млн (21,3 млрд руб., рост в рублях более чем на 20% к предыдущему году), EBITDA — €99,3 млн. С 2017 года выручка компании более чем удвоилась. В структуре выручки 62% приходится на оплату услуг наличными напрямую, а оставшиеся 38% — на ОМС и ДМС. По итогам 2020 года средний чек за поликлинический визит составил около 282 евро (с учетом ОМС), за стационарное лечение — 5327 евро.

ЕМС по выручке в 2020 году обогнала ГК «Мать и дитя» (19,1 млрд руб.), выйдя на второе место за компанией Медси (25 млрд руб.). Рентабельность компании по EBITDA по итогам 2020 года составила 40,3%. Для сравнения, показатели российской сети «Мать и дитя» (31%) и зарубежных компаний – турецкой MLP Care 26% и румынской Medlife – 20%.

Скорректированная консолидированная выручка (без учета строительства) ЕМС в первом полугодии 2021 года выросла на 18,3% и составила 134,3 млн евро, основной рост пришёлся на направления лучевой терапии, онкологии, радионуклидной диагностики, а также травматологии и офтальмологии. При пересчёте в рубли скорректированная консолидированная выручка ЕМС составила 12 млрд руб., что на 40,2% выше первого полугодия 2020 года.

Выручка от услуг поликлиники и оказания помощи на дому в первом полугодии 2021 года составила 76,8 млн евро (+27,7%), в первую очередь за счёт значительного роста количества обращений пациентов, а выручка от услуг стационара составила 51,9 млн евро (+11,7%) за счёт более высокого среднего чека, обусловленного увеличением доли комплексных услуг.

Долг и свободный денежный поток

Долговая нагрузка Группы ГМС находится на комфортном уровне. Чистый долг Группы по состоянию на конец 2020 года составил 98 млн евро. При этом соотношение Чистый долг/EBITDA составило 1,2x.

Долг ЕМС на 2/3 в евро, что является нормальным при номинированной в евро тарифах, основные кредиторы — Raiffeisen Bank и Сбербанк. Компания стремится иметь минимальный краткосрочный долг.

Ожидается, что текущий уровень долговой нагрузки ЕМС при возможности роста, не требующие больших капиталовложений, и высокий уровень генерирования денежного потока обеспечат компании значительную гибкость при распределении дивидендов.

EMC управляет эффективной базой активов, общий объем инвестиций в развитие которой превысил 440 млн евро в период с 2008 по 2020 год. Значительная часть объектов была построена «с нуля» с учетом потребностей ЕМС, что повышает эффективность их эксплуатации. Около 30% общей площади всех объектов (включая флагманские медицинские центры EMC на Щепкина и в Орловском переулке) находится в собственности, еще 50% – в концессии на 49 лет без арендных платежей. Компания не заявляет о крупных капитальных вложениях в ближайшем будущем.

Дивиденды

До проведения IPO у компании ЕМС четкой дивидендной политики не было. Согласно предоставленной компанией информации за последние три года (2018-2020 гг.) были осуществлены дивидендные выплаты в сумме 140 млн евро.

По новой дивидендной политики United Medical Group видит возможность ежегодно направлять до 100% чистой прибыли на выплату дивидендов, чему способствует устойчивая позиция компании на рынке и отсутствие планов по осуществлению новых крупных инвестиций. Планируемые дивидендные выплаты в 2021 году обозначены на уровне 114 млн евро — 76 млн евро за отчетный 2020 год и 38 млн евро за 1 полугодие 2021 года. Наш прогноз по дивидендам на ближайшие годы находится на уровне 95-125 руб. на расписку. Ожидаемая дивидендная доходность в ближайшие 12 месяцев составляет 10,4%.

Оценки и мультипликаторы

Даже с учетом ожидаемого роста финансовых результатов в будущем, по нашему мнению, медицинская сесть ЕМС оценена в данный момент на справедливом уровне, но без особенного потенциала краткосрочного роста. Отметим, что данные бумаги могут быть интересны инвесторам, направленным на получение крупных дивидендных выплат.

Имея высокую относительную оценку и отличные показатели рентабельности, депозитарные расписки компании претендуют на попадание в наш портфель Smart Estimate (эффективных и относительно недооцененных компаний). Препятствием для попадания расписок United Medical Group в портфель дивидендных акций является низкий уровень индекса стабильности дивидендов (DSI) ввиду отсутствия публичной истории. В будущем высокий уровень дивидендов дает большие шансы на попадание в дивидендный портфель. По модели долгосрочной оценки потенциала роста бумаг компании мы даем низкий рейтинг – оценка 5 из 20.

Не является индивидуальной инвестиционной рекомендацией.